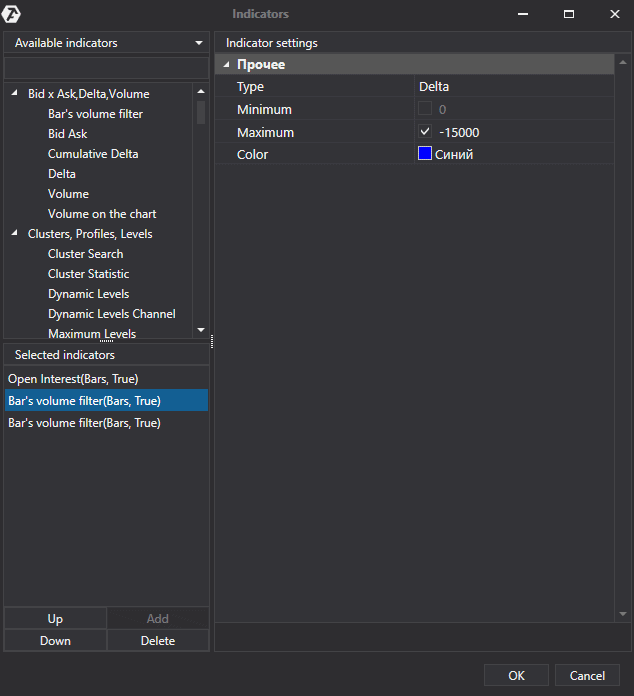

Как настроить дельту в xtick

ОБЗОР НА XTICK: ФУНКЦИОНАЛ И СТОИМОСТЬ ИСПОЛЬЗОВАНИЯ

Функционал и возможности XTick

В XTick доступно более 90-ти технических индикаторов и различные типы графиков. Реализована гибкая настройка индикаторов. Также их можно размещать в любой области графика и применять их к различным наборам данных или значениям других индикаторов.

Тикеры

Графики

В XTick представлены различные типы графиков. Классические – японские свечи, линейные и точечные графики. «Экзотические» – каги, ренко, крестики-нолики, и т. д. Для анализа внутри дня реализован график маркет-дельта.

Футпринт на графике в XTick сочетает цену и объем. Цвет информирует об объемах, прошедших по цене. В XTick 6.0 доступно использование профиля объема с любым таймфреймом. Также пользователь имеет возможность задавать начальные и конечные даты для построения профилей, устанавливать шаг цены и использовать несколько разных профилей на графике.

Стратегии XPiant

В XTick пользователь может создавать собственные торговые сигналы и стратегии и наносить цветовую разметку на графики. Создание собственной стратегии происходит при помощи индикаторов и встроенного конструктора XPaint.

При создании пользователь может выбирать простые или сложные условия. Сложные условия реализуют систему profitunity

«Светофор» и сигналы

Отличия XTick Extreme и XTick 6.0

XTick 6.0 ориентирована на анализ графиков футпринт и горизонтальных объемов. Сохранена возможность классического анализа. Однако, ряд функций XTick Extreme не интегрирован.

Отличия XTick Extreme от XTick 6.0:

Также в XTick Extreme доступны сигналы по цене, индикаторам, времени, графическим инструментам и XPaint. В XTick 6.0 только по цене и футпринтам.

Как настроить дельту в xtick

Система XTick Black Tiger позволяет отображать различные виды графиков

Для любого вида графиков можно включить отображение необходимой текстовой информации (объемов для каждого футпринта).

Графики масштабируются автоматически. При этом, если отключен режим отображения текста, то график масштабируется, чтобы отобразить весь диапазон цены. Если же включен режим отображения текста, то график масштабируется так, чтобы текст был всегда видимым.

Поддерживаются различные таймфреймы для любого графика: 1-мин, 3-мин, 5-мин, 10-мин, 15-мин, 30-мин, 60-мин. 240-мин, дневной и недельный.

Для дневного и недельного таймфреймов также возможно отображение склееных графиков. Склейка производится автоматически. Переход на следующий конракт происходит, когда тиковый объем (количество котировок за день) на новом контракте в полтора раза превышает тиковый объем предыдущего контракта.

Для каждого тикера и таймфрейма можно задать свое значение шага цены для построения графика.

Также на графике отображается суммарный профиль объема для всего графика, также возможно отобразить численную информацию для профиля.

Для отображения профиля для части графика (для выбранных баров) используйте Динамические профили

Меню графика

В верхнем ряду меню можно изменить тикер на графике, включить отображение текстовой информации (на футпринтах, в нижней части графика, для профиля объема), включить отображение «стакана» на графике (пока поддерживается только для фьючерсов СМЕ), включить отображение информации о последнем баре и включить режим создания Динамического профиля.

Второй ряд кнопок позволяет выбрать таймрейм

При помощи третьего ряда можно выбрать необходимый тип графика

Управление графиком

В правом нижнем углу каждого графика есть кнопка, нажатие на которую позволяет развернуть график на весь экран. Повторное нажатие на эту кнопку возращает график в исходное положение.

Вертикальный масштаб графика определяется автоматически. Если у вас отключен режим отображения текста на графике, то график будет масштабироваться автоматически, чтобы уместить все данные. Если же включено отображение текстовой информации, то график будет масштабироваться так, чтобы всегда можно было прочитать текст.

Прокрутка графика влево-вправо пока не реализована, будет добавлена при одном из следующих обновлений

Виды графиков

Система позволяет строить кластерные графики и графики футпринт различных типов.

Профиль объема

В данном режиме для каждого бара строится гистограмма горизонтального объема. Бары окрашиваются разным цветом в зависимости от объема. Цвет меняется, если значение объема превышает 30%, 50%, 70% или 90% от максимального объема футпринта за заданный промежуток времени. Если включено отображение текста, то показывается объем для каждого футпринта.

Профиль объема процентный

График аналогичен Профилю объема, но отображается не абсолютное значение объема для каждого футпринта, а процент от максимального значения за заданный промежуток времени.

График Bid x Ask

В каждом футпринте раздельно отображаются объемы покупателей и продавцов.

График Дельты

График профилей Дельты и Объема

Для каждого бара одновременно отображаются профили Дельты и Объема.

Профиль Объема, окрашенный по Дельте

Отображается Профиль Объема, но окрашивается он в красный или зеленый цвет в соответствии с Дельтой для каждого футпринта.

График Имбаланса

Для каждого футпринта отображается профиль объема, объемы покупателей и продавцов. При этом красным и зеленым цветом выделются объемы, на которых происходи «разбалансировка» объемов, то есть объем одной из сторон (покупатели или продавцы), превышает объем другой стороны в три раза. Следует учесть, что сравниваются объемы не в одном футпринте, а в двух соседних.

Как торговать по паттернам индикатора Delta. Примеры на графиках с объяснениями

Дельта – это разница между рыночными ордерами на покупку и рыночными ордерами на продажу. Ее можно считать:

Начинающие трейдеры часто заблуждаются относительно понятия дельты и того, как ее интерпретировать. Данная статья поможет им лучше понимать дельту.

Также мы приведем несколько практических примеров того, как:

А в конце статьи вас ждет бонус.

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Как понимать дельту

Начинающие трейдеры часто ошибочно считают, что большие положительные значения дельты означают чистую длинную позицию рыночных игроков, а большие отрицательные значения дельты означают чистую короткую позицию рыночных игроков.

На самом деле положительные значения показывают, что рыночных ордеров на покупку в данной свече было больше, чем рыночных ордеров на продажу. И наоборот – отрицательные значения показывают, что рыночных ордеров на продажу в данной свече было больше, чем рыночных ордеров на покупку.

Как так может быть? Ведь в каждой сделке есть и покупатель и продавец…

Сделки происходят, когда встречаются (сводятся) рыночный и лимитный ордера. А цена двигается туда, куда ее направляют агрессивные ордера. Основные паттерны дельты связаны с пониманием, кто сильнее – агрессивные трейдеры, торгующие рыночными ордерами или терпеливые трейдеры, торгующие лимитными ордерами.

Чтобы лучше понять разницу между рыночным и лимитным ордером, и как они “встречаются”, рекомендуем прочитать следующие статьи:

Где взять индикатор дельты

Во многих популярных торговых платформах базового уровня индикатор Delta отсутствует по умолчанию. Например, торгуя на рынке Forex ( сравнение MT4 c ATAS ), вы не можете использовать показания дельты.

Для достоверной работы индикатора важно иметь качественные входные данные, а именно – поток информации о сделках с биржи. На основе этой информации в платформе уже можно рассчитывать различные варианты дельт.

В ATAS есть много способов использования дельты:

Как интерпретировать показания индикатора Delta

Чтобы понимать “сообщения”, которые нам шлет индикатор Delta, нужно применять принцип усилия и результата. Что он значит?

Как и в любой сфере жизни на бирже трейдеры хотят получить результат (вознаграждение) за затраченные усилия. Они ждут, что большое количество рыночных покупок приведет к увеличению цены. И наоборот – большое количество рыночных продаж приведет к снижению цены. Если бы все работало так просто, то трейдеры, наверное, не теряли бы свой капитал так часто.

Ведь иногда на рынке даже складываются ситуации, когда цена растет при отрицательной дельте и падает при положительной дельте.

Соотношение затраченных усилий, выраженных через дельту, и полученного результата (прогресс цены) – вот на что нужно обращать внимание.

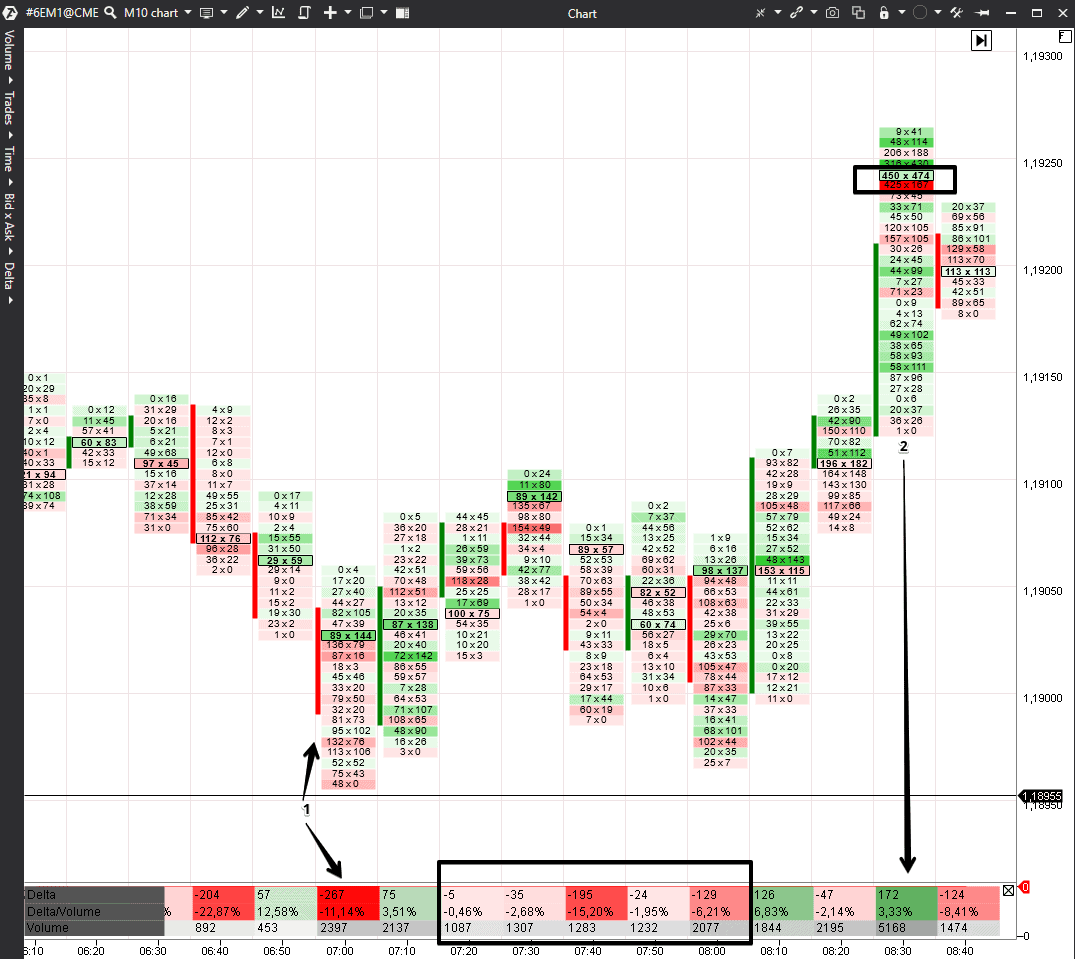

Интерпретация паттернов дельты. Пример 1

Такая ситуация возникает, когда большое количество рыночных ордеров не может сдвинуть цену в нужном направлении. То есть – несмотря на то, что дельта падает или растет, цена остается на месте, и агрессивные трейдеры не получают вознаграждения за затраченные усилия.

Для того чтобы увидеть поглощение, правильнее рассматривать не только дельту каждого бара, но и кумулятивную дельту торговой сессии.

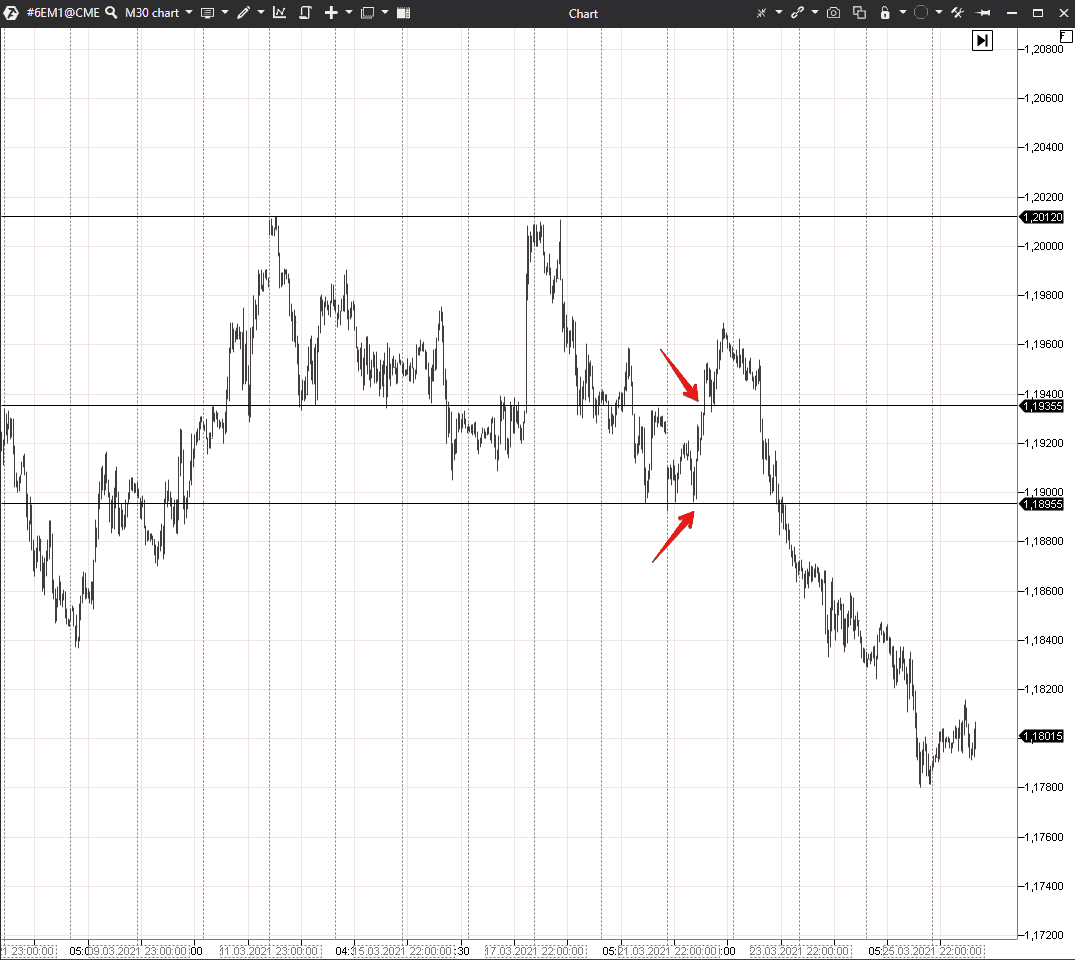

Чтобы повысить эффективность от торговли по паттернам дельты, попробуйте заранее отмечать значимые уровни поддержки и сопротивления на старших таймфреймах и составить план сделки.

Для начала на 30-минутном графике отметим черными горизонтальными линиями значимые (на наш субъективный взгляд) уровни, а потом перейдем на кластерные графики, чтобы оценить поглощение.

В баре под номером 1 дельта отрицательная, но цена не дошла на 1 тик до отмеченного нами уровня. В следующих барах (которые мы отметили черным прямоугольником) – дельта отрицательная, но объемы снизились, а цена двигается в боковике. Вероятно, на этом уровне нет большого количества агрессивных продавцов, и трейдеры с лимитными ордерами на покупку удерживают уровень.

В баре под номером 2 объемы резко выросли, но в этом баре нет большой положительной дельты. Большая положительная дельта – это существенное превышение рыночных покупателей, более 20-30%. А здесь мы видим всего 3,3%, то есть покупатели и продавцы борются между собой, при этом уровень максимального объема смещается выше. Агрессивных покупателей сравнительно мало, цена возможно растет за счет поддержи лимитных buy ордеров.

Добавим к индикатору cluster statistic сессионную (то есть кумулятивную) дельту. Она поможет лучше понять, что происходит во время поглощения.

От бара под номером 1 до бара под номером 3 сессионная дельта остается отрицательной, но цена не падает. В баре под номером 2 цена слегка снижается, но бар закрывается выше отмеченного уровня. Каждый раз, когда цена приближается к этому уровню, кто-то поглощает рыночные продажи.

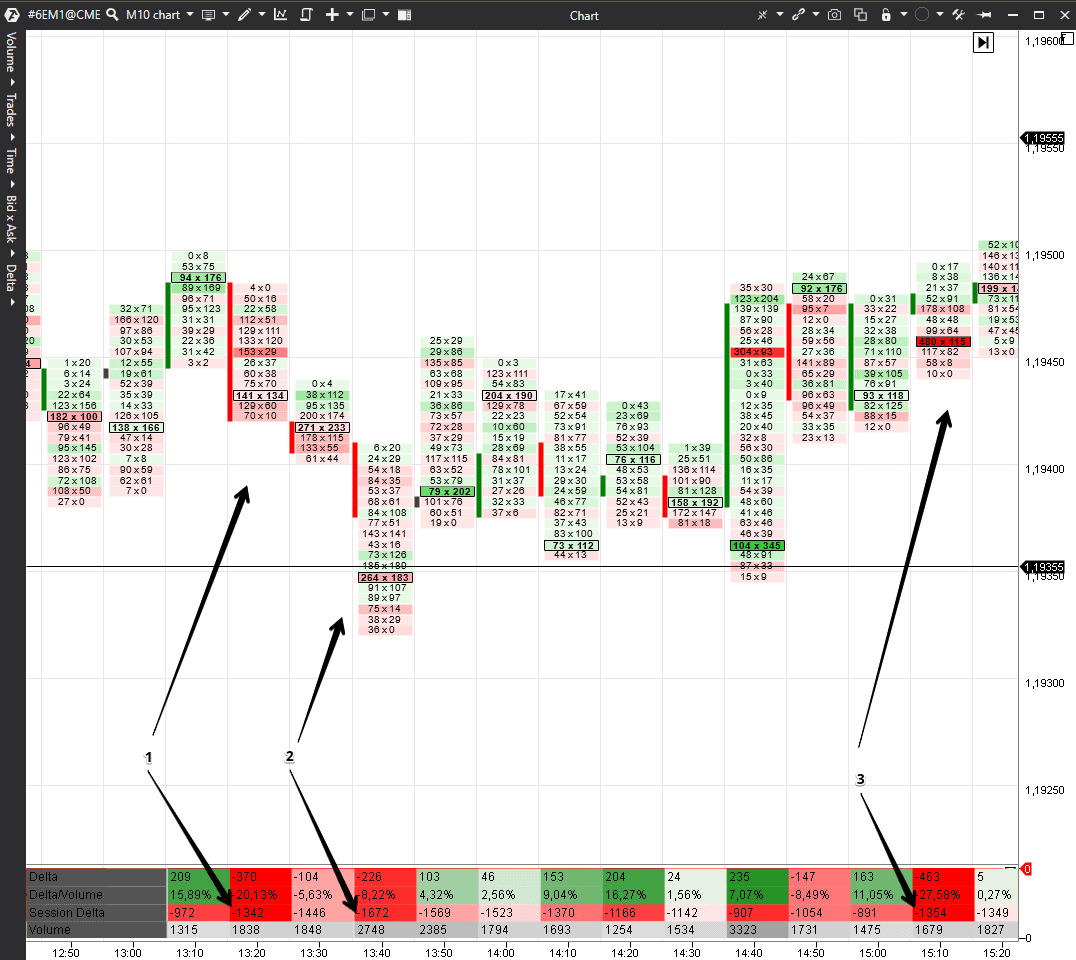

Интерпретация паттернов дельты. Пример 2

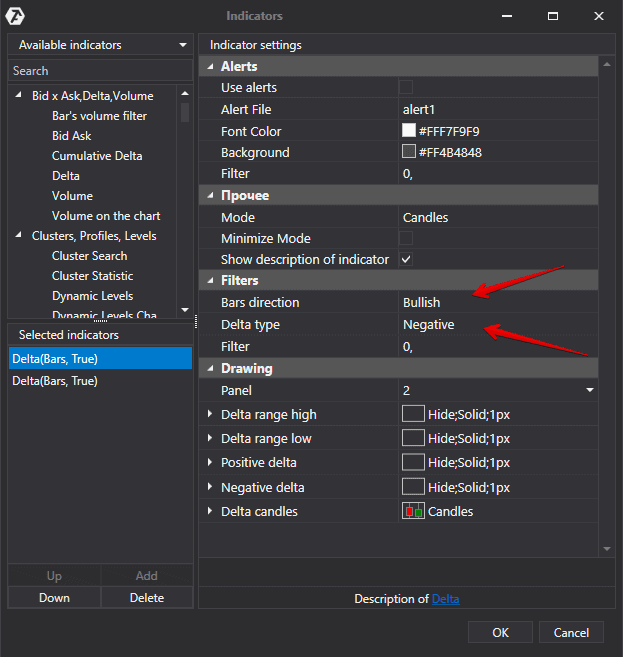

Добавим на график два индикатора Delta с необычными настройками:

С помощью таких настроек мы сможем понять, где агрессивные трейдеры пытались влиять на цену, но у них это не получилось. Усилия затрачены, но вознаграждения трейдеры не получили.

На волатильных инструментах вроде криптовалют можно использовать большие таймфреймы – например, часовые. На менее волатильных инструментах можно работать на меньших таймфреймах.

Мы выделили черным прямоугольником три бара, где цена росла несмотря на огромную отрицательную дельту. То есть здесь лимитные ордера на покупку явно поглотили рыночных продавцов. Когда рыночные продавцы попадают в такие “ловушки”, они вынуждены закрывать короткие позиции и тем самым еще больше взвинчивать цену.

В точке 1 происходит небольшой тест, после которого цена взлетает еще раз.

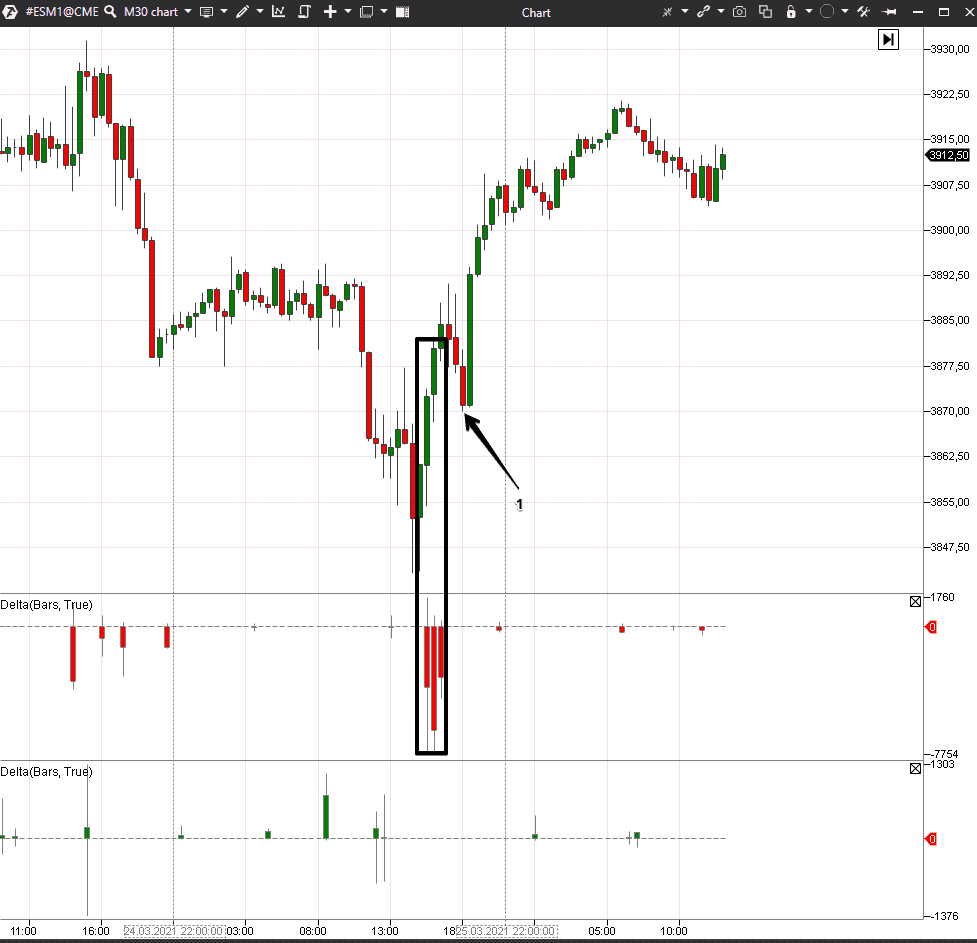

Интерпретация паттернов дельты. Пример 3

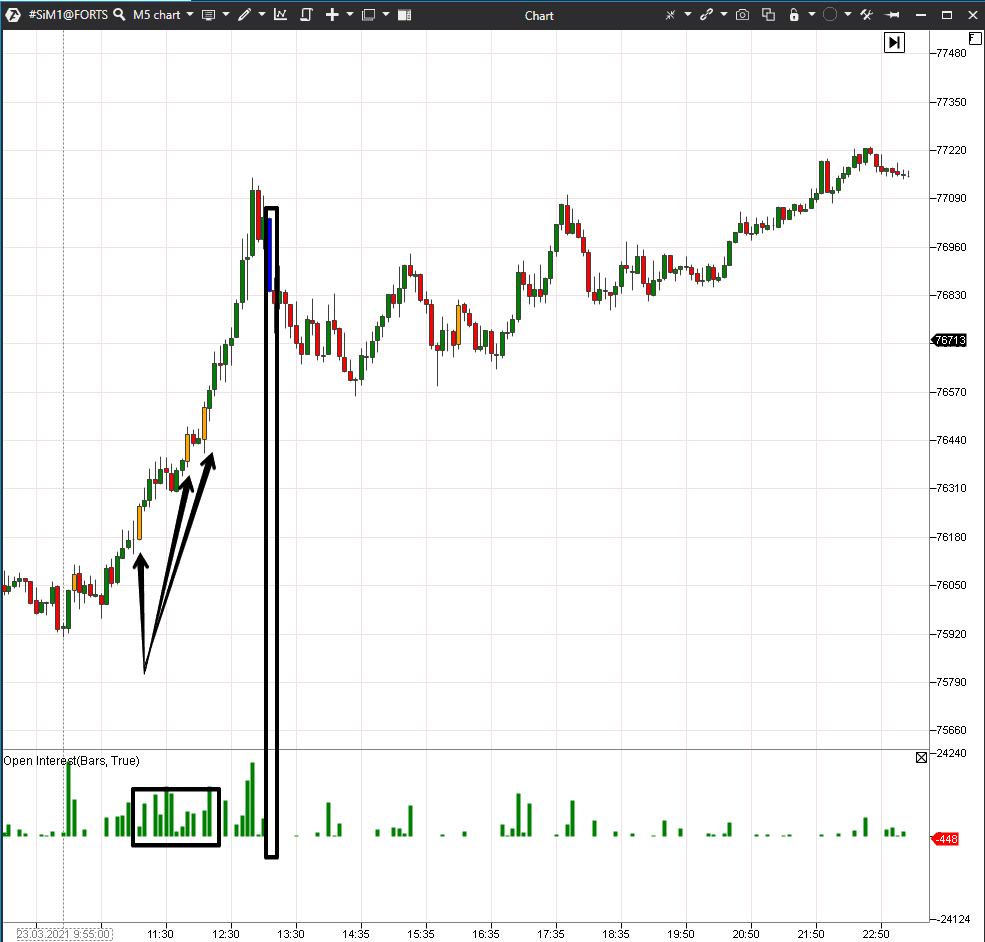

Для этого примера добавим на график два индикатора bar volume filter :

Индикатор open interest настроим таким образом, чтобы он показывал только растущие бары – для этого падающие бары сделаем прозрачными, и их границы тоже сделаем прозрачными. При такой настройке мы будем видеть только зеленые свечи в тех барах, где трейдеры открывали новые сделки.

Чтобы подтвердить растущий тренд, мы должны увидеть:

Если эти три показателя совпадают, то открывать короткие сделки нельзя. Более разумно будет открывать длинные позиции, чтобы как можно быстрее присоединиться к тем, кто уже участвует в восходящем тренде. Единственный синий бар – это скорее всего фиксация прибыли по длинным позициям, потому что открытый интерес не меняется, и рынок только что достиг локального максимума.

Бонус – видео ролик.

В качестве итога статьи предлагаем вам посмотреть такое ↓ видео. Оно поможет закрепить материал данной статьи.

Больше полезных статей об использовании дельты вы найдете по ссылкам:

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.

Кумулятивная дельта – путеводная звезда трейдера или бесполезный индикатор?

Каждый трейдер приходит на рынок, чтобы заработать. Изучая инструменты, большинство трейдеров переходят от технического анализа к анализу объёмов. Углубляясь в эту тему, мы встречаемся с такими понятиями, как лента и трейдерский стакан ордеров.

Сложность этих инструментов на порядок выше, чем навыки технического анализа. Волшебной ступенькой перехода от технического анализа к изучению темы объёмов выступает Кумулятивная Дельта, объединяющая простоту классических индикаторов и базовые законы движения рынка. Об индикаторе кумулятивной дельты мы сегодня и поговорим более подробно – разберемся, что это такое и как его применять в трейдинге.

Используя наработанные методики понимания индикаторов, трейдер начинает работать с магией рынка. В этом случае он получает один инструмент для анализа движения рынка, который повышает его профессионализм и существенно облегчает ему принятие решения о сделке.

Технический анализ глобально разделяется в определении сути своего первичного предмета. Абсолютное большинство индикаторов используют цену бара OHLC. Вместе с тем анализ объема традиционно основывается на сырых данных: стакане и ленте с потоком данных. И тем ценнее появление новых инструментов, разработанных для изучения такой сложной темы, как анализ объемов. Он не основан на цене и поэтому представляет собой дополнительное измерение для принятия решений.

При этом накопительную дельту нельзя использовать для подачи объективных сигналов, основанных на правилах. Вы не можете просто войти в рынок, когда есть расхождение между ценой и дельтой. Кумулятивная дельта похожа на искусство чтения ленты в том смысле, что помогает нарисовать общую картину происходящего. Кумулятивная дельта поможет вам принимать торговые решения, но она не должна быть единственным фактором. Ключевым моментом является то, что кумулятивная дельта, как правило, будет двигаться вместе с ценой, а когда нет – следует обратить внимание.

Упрощенная теория дельты

Термин «дельта» (англ. Delta) появился в трейдерских кругах в 2002 году, когда был изобретен график футпринт (англ. Footprint chart). Конечно, все это стало возможным благодаря расширению информационных потоков в интернет-пространстве, когда реальные объемы рынка стали доступными не только узким кругам валютных спекулянтов, но и обычным простым ритейл-трейдерам.

Чтобы более детально разобраться в понятии «дельта» и в этой теме в целом, перейдем к самому определению дельты и ее сути.

Для этого мы рассмотрим сам процесс, по которому совершаются сделки на бирже. В момент совершения сделок купли-продажи биржа является посредником в торгах и просто сводит вместе покупателя и продавца данного актива. Ордера в этом случае обрабатываются в порядке очереди по мере их поступления. Такие данные можно увидеть в биржевом стакане.

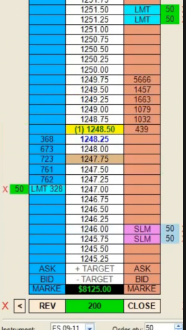

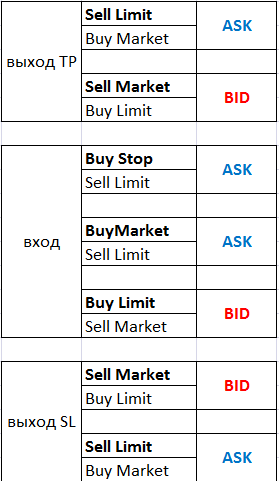

Сделка на покупку всегда совершается по цене ASK, а продажи, соответственно, по цене BID. Текущая цена – это последняя цена, по которой заключена сделка.

Перейдем непосредственно к понятию «дельта», ее можно представить в виде формулы:

Дельта = объём, прошедший по ASK – объём, прошедший по BID.

Но чтобы лучше разобраться в этой теме, нужно углубиться в теорию сведения ордеров.

Рассмотрим следующую схему:

Из этой схемы мы видим, что все рыночные входы или ордера исполняются только через лимитные ордера и, соответственно, лимитки только через маркет-ордера.

Если смотреть на саму суть дельты, то можно предположить, что в случае отрицательной дельты ASK-BID нужно продавать, и наоборот – если ASK-BID положительная, то нужно покупать, но это будет опрометчивым шагом, так как в моменте дельта мало что может показать, кроме того, что в этот момент превалирует какое-то количество сделок по ASK или BID, а продавцы там или покупатели – это совсем другой вопрос. Так как в момент входа мы не можем знать, как входят «крупные деньги»: по рынку или лимитами. Принято считать, что крупняк работает всегда лимитами, а по рынку (по худшей для него цене, не его цене) никогда не войдет. Но тут все гораздо сложнее, так как крупные деньги могут быть разными, а не каким-то одним «куклом». Это могут быть и биг-банки, и хедж-фонды, и крупные ритейлы и, конечно, у всех разные задачи: кто-то покупает и тем самым хеджирует позицию опциона (и ему неважно, в плюс или минус), кто-то выполняет покупку на большой объем в определенном ценовом диапазоне и т. д.

Рассмотрим несколько примеров на практике, так как если смотреть структуру таблицы выше, то сухие числа (отрицательные или положительные) не скажут нам, кто есть кто.

По цене ASK могут быть: входы по рынку, стопы рыночных покупок, продажи лимитами, а также тейк-профиты покупок.

Правильнее наблюдать за дельтой и смотреть, в каких местах появляется контрастность дельты: на важных уровнях поддержки или сопротивления, на дневных экстремумах и т. д.

И в этих местах можно проводить следующий анализ. Например, если дельта отрицательная и есть реакция наверх, то это, скорее всего, рыночные продажи, которые были остановлены лимитными покупателями. И чем короче бар (свеча), тем сильнее лимитник, а чем он длиннее, тем лимитников больше. В ситуации, если бы эта отрицательная дельта (как правило, красная в отображении индикатора) была бы истинно продажной, то и движение должно быть вниз, как и сам бар.

Существующие вариации индикаторов

Сейчас есть масса вариантов, где можно посмотреть дельту, начиная от самых бюджетных и удобных (для тех, кто привык трудиться исключительно в МТ4 – это покупка индикатора http://clusterdelta.com/delta_mt4) и до приобретения специальных платформ для анализа, таких как:

Кроме этого, существуют как платные, так и бесплатные индикаторы для платформы NinjaTrader.

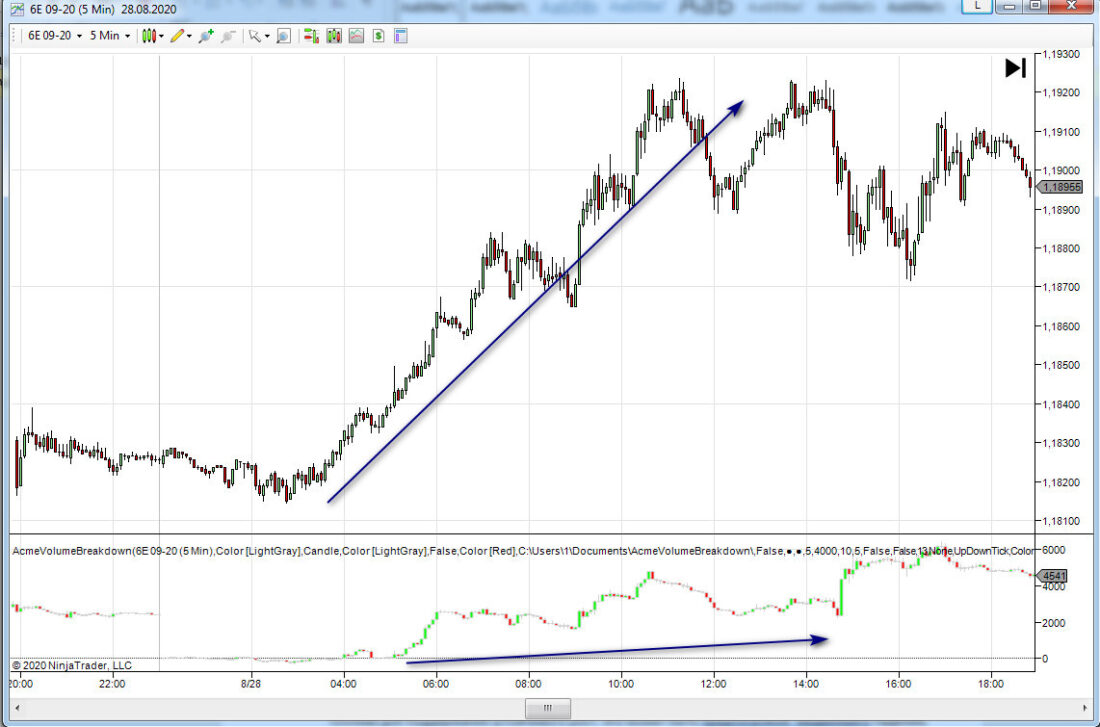

Для примеров я буду использовать пакет Acme для NinjaTrader. Цена стандартного пакета 109$. Для предварительного ознакомления можно взять триал-версию на 10 дней.

Визуальный стиль индикатора возможен в виде баров, гистограммы или простой линии.

На скриншоте мы видим индикатор с различными настройками визуального стиля. Наиболее популярен вид отображения в виде баров, так как на нем хорошо заметны паттерны для входа.

Сетапы индикатора

Основная функция, которую предоставляет индикатор дельты, заключается в том, что он разделяет поток ордеров по агрессии, в основном показывая рыночные ордера, которые попадают в обе стороны от спроса и предложения, в зависимости от того, является ли это ордером на покупку или продажу. Например, если покупатели инициируют предложение ASK, то дельта будет отображать зеленые бары на индикаторе; если продавцы инициируют продажу – дельта отобразит красные бары.

Далее я покажу примеры паттернов, которые не являются общеизвестными, но которые хорошо работают в рамках анализа рынка и позволяют понимать дальнейшее движение цены: поглощение, разрыв, ложный прорыв.

Поглощение

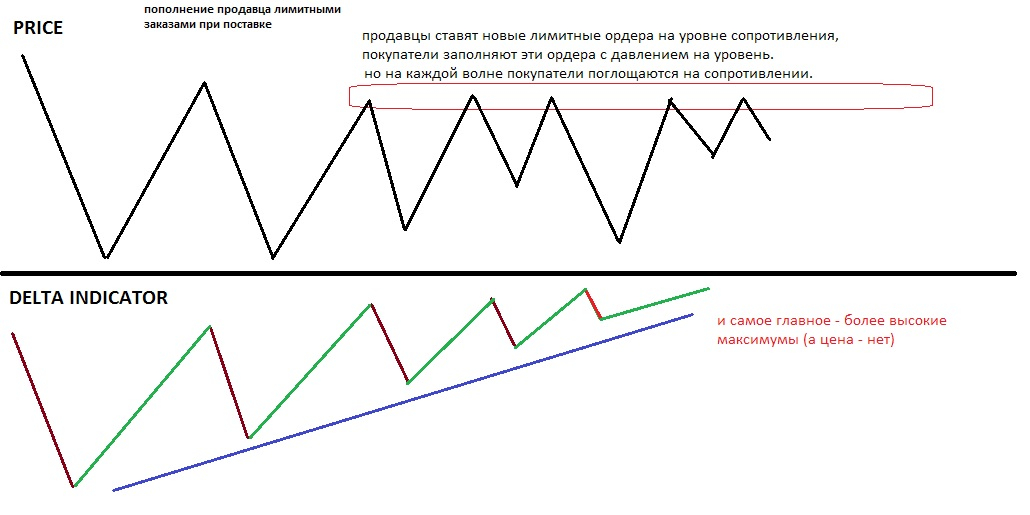

Поглощение – это наиболее частый паттерн, определяемый дельтой, поскольку он является самым распространенным способом для рынка распределить поток ордеров. Основная предпосылка поглощения состоит в том, что одна сторона рынка обновляется новыми лимитными ордерами, а поток встречных ордеров тратит много объема на эти ордера, но в конечном итоге есть вероятность, что инициатор потерпит неудачу по мере изменения настроения рынка.

Например, если покупатели продолжают настаивать с давлением на ASK, а дельта показывает сильный рост, но цена не может продвинуться, тогда продавцы повторно заполняют лимиты, и если такое действие продолжается в течение нескольких минут или часов, то есть вероятность, что покупатели исчерпают себя и придет новая волна продавцов рыночных ордеров и толкнет цену вниз. Таким образом, это концепция, при которой покупатели тратят много объема на попытки, а продавцы просто удерживаются с помощью лимитных ордеров на продажу. В этом случае дельта будет сильно расти со временем, а цена будет более плоской – классическая дивергенция.

Когда дело доходит до поглощения, очень важно, чтобы трейдер всегда сравнивал/взвешивал движения цены и дельты с течением времени. На таймфрейме 5 минут смотрим движение цены относительно прошлых 30 минут, а последние 30 минут относительно прошлых 60 минут, всегда учитывая контекст. Потому что если контекст не оценен должным образом, в конечном итоге трейдер увидит вымышленную историю через индикатор дельты.

Определение поглощения: продавцы ставят новые лимитные ордера на уровне сопротивления, покупатели заполняют эти ордера с давлением на уровень, но на каждой волне покупатели поглощаются на сопротивлении.

Разрыв

Разрыв – более сильный паттерн, чем ложный пробой. Обычно причиной этого является не общий рынок, а один скрытый крупный трейдер с лимитным ордером, поглощающий большую часть потока встречных ордеров вокруг конкретной ценовой области, часто – очень узкой ценовой зоны. Этот процесс может длиться от 1 до 20 минут. Сильный разрыв обычно очень заметен на дельте по огромному разрыву между ценой и дельтой (например, очень сильное падение дельты, но цена полностью плоская). Важное различие между общим поглощением рынка и поглощением крупного трейдера заключается в том, что поглощение часто вызывается тем, что многие продавцы ставят лимитные ордера вокруг ключевых уровней, в то время как поглощение – это единственный скрытый трейдер (не видимый на уровне 2), который поглощает ордера, потому что он не хочет, чтобы другие трейдеры опередили его.

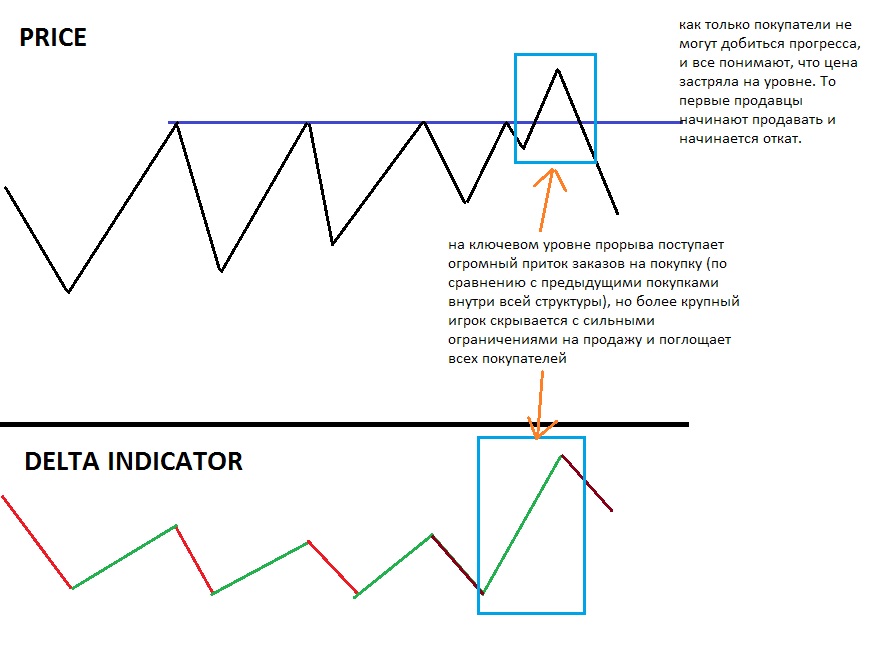

Ложный прорыв

Ложные прорывы обычно происходят вокруг очень сильных очевидных уровней сопротивления или поддержки, где многие трейдеры осуществляют вход на прорыв, очень часто около уровней максимумов прошлого дня. Как только прорыв происходит, покупатели начинают покупать по цене ASK, которая есть на индикаторе дельты, отображающейся с помощью зеленых баров, но прорыв имеет очень небольшой прогресс. Покупатели продолжают давить на протяжении 1-3 минут (таймфрейм 1 минута), но цена практически не меняется. Иногда это происходит из-за крупного продавца (часто скрытого), который выгружает большую позицию на продажу прямо там. Как только покупатели исчерпают шансы, начнется сильная распродажа, поскольку все покупатели поймут, что теперь многие трейдеры (длинные позиции) застряли на одной цене и не могут ее поднять.

Примеры на реальных графиках

Пример, когда цена растет, но дельта имеет множество красных волн между ними, показывая сильную агрессию со стороны покупателей. Поскольку покупатели впитывают каждую волну продаж, цена совсем не падает, но предложения продолжают поступать. Заявки поддерживаются лимитными ордерами на каждый микро-ход.

Пример, когда цена растет с умеренной силой, но и дельта сильно растет, заявки дают много топлива для поддержания устойчивого роста. Это может быть предпосылкой медвежьего падения, потому что показывает, что эти предложения ограничивают продажи, складываются в движение. И если покупатели ослабевают, то цене нужно много объема, чтобы продолжать двигаться вверх.

Пример, когда цена сильно растет, но индикатор дельты растет медленно. Это показывает, что невыполненные предложения мешают ралли, поскольку требуется небольшая покупательная способность участников торгов, чтобы продолжать двигать актив вверх. Это общая бычья концепция. Требуется мало топлива для движения.

Ниже показан пример поглощения продавцами около ключевого уровня предложения. Цена сначала упала из-за плохих новостей, а затем покупатели пришли снизу с сильными покупками. Обратите внимание, что дельта полностью вернулась к тому месту, где первоначально началось ее падение, но сама цена вообще не вернулась на этот уровень – она была намного ниже. Продавцы поглотили покупателей около дна на уровнях предложения.

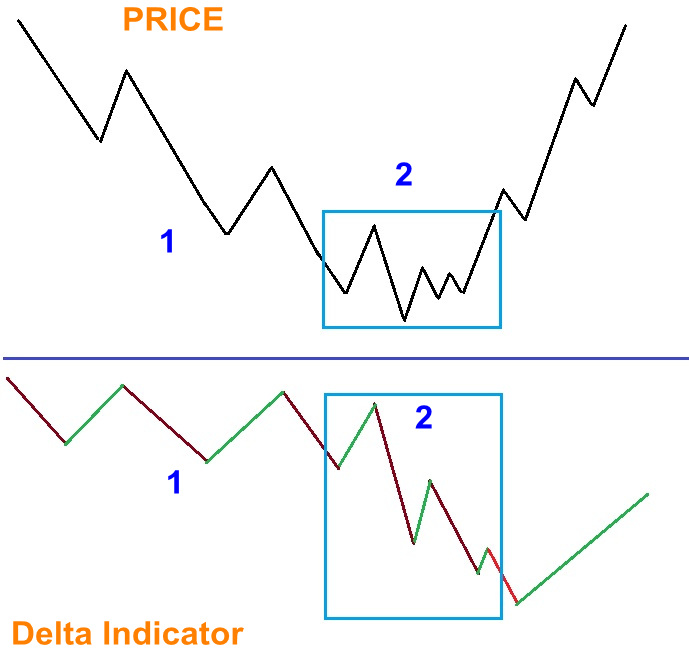

Необходимо проверить следующие концепции: где началось движение цены относительно того, где началось движение дельты, и где сейчас цена относительно того, где сейчас дельта. Основная концепция определения поглощения:

Ниже приводится пример уровня и очень сильного давления продавцов в предложение, покупатели повторно заполняют лимитные ордера вокруг предложения, которое поглощает давление продавцов. В конце концов давление продавцов падает, цена отвергает предложение и растет.

Предварительные итоги

Дельта – это просто лучшее визуальное представление определенного потока ордеров с ленты и может быть особенно полезна трейдерам, которые изо всех сил пытаются понять смысл ленты, или трейдерам, которые не хотят быть привязанными к наблюдению за движениями Level 2 весь день. Но помните, что дельта не предоставит всю информацию, которую дают Level 2 и лента, потому что по умолчанию она выделяет только одну часть потока заказов в каждую минуту (либо более сильные покупатели, либо более сильные продавцы в целом). Лучше всего использовать его в сочетании с Level 2, особенно вокруг ключевых новостных событий, когда Level 2 может быть очень нагруженным и трудным для понимания.

Индикатор дельты сам по себе ничего не значит, важно, чтобы трейдер всегда накладывал действие дельты на контекст цены. Вырвав его из контекста, трейдер получит вводящую в заблуждение информацию. Таким образом, чтобы использовать и прочитать дельту, всегда следует сравнивать, насколько она изменилась за последнее время по сравнению с тем, насколько изменилась цена. А также в каком направлении движутся цена и дельта или между ними есть сильная дивергенция (например, цена медленно растет, а дельта падает с красными отпечатками). Дивергенция в основном подчеркивает, что сильные лимиты поглощают встречные приказы.

Показаны примеры с платформы NinjaTrader с использованием настраиваемого индикатора дельты. Существует множество вариантов дельта-индикаторов, некоторые из них предоставляются с определенными пакетами NT, а некоторые специально созданы сторонними разработчиками. Такой индикатор можно использовать для фьючерсов и акций ES/spot/Forex (с дополнительной покупкой данных каждый месяц).

Использование дельты – хорошая комбинация для Level 2, поскольку она дает трейдеру более общую концепцию того, что происходило с потоком ордеров за последний час, так как просто наблюдая за лентой, трейдер может забыть всю концепцию (легче запомнить картинку с несколькими графиками, чем 1000 заказов, которые были выполнены за час). Такие индикаторы можно использовать на других фьючерсных платформах, возможно, даже на некоторых платформах для акций; наиболее важным является то, что платформе требуются данные о потоке ордеров Level 2, иначе индикатор не будет отображать поток ордеров правильно.

Заключение

Важно набраться терпения и ждать надежных возможностей, этот индикатор – не просто базовый RSI или стохастик, который каждые 10 минут дает некоторое мнение о перекупленности или перепроданности цены. Индикатор дельты может отображать приличный паттерн потока ордеров только один или два раза в день на торгуемом активе. По этой причине лучше отслеживать множество паттернов, чем просто сидеть на одном активе и наблюдать за каждым тиком – так увеличиваются шансы на более качественные сетапы.