Как научиться читать бухгалтерский баланс

Читаем бухгалтерский баланс

Бухгалтерский баланс представляет собой форму бухгалтерской отчетности. В этом документе содержатся сведения об активах, обязательствах и капитале. Из баланса можно извлечь информацию, нужную для анализа деятельности компании. Однако сделать это может только человек, умеющий «читать» эту форму отчетности.

Кто просматривает бухгалтерский баланс

Лиц, интересующихся балансом, можно подразделить на эти категории:

Лица, просматривающие баланс, подразделяются на группы в зависимости от финансовой заинтересованности:

Все приведенные категории лиц являются сторонними пользователями.

Вопрос: Как раскрыть информацию о дебиторской и кредиторской задолженности в пояснениях к бухгалтерскому балансу

Посмотреть ответ

Что подразумевается под чтением документа

Под чтением подразумевается понимание изложенной информации и ее комплексный анализ. Происходит чтение отчета в разрезе его статей. Статьи баланса созданы на принципе соответствия средств их формированию и предназначению. При аналитическом чтении баланс представляется в форме таблицы. Она объединяет в себе эти положения:

При чтении нужно принимать во внимание следующие аналитические отношения:

В ПБУ указано, что активы нужно распределять по степени увеличения ликвидности. Сначала размещаются неликвидные, а затем ликвидные активы. Пассивы распределяются в зависимости от срочности их покрытия. Сначала идут бессрочные пассивы (собственный капитал), а затем срочные обязательства.

Последовательность изучения баланса

Баланс следует читать в определенной последовательности. Это позволит правильно проанализировать всю информацию.

Формальное изучение баланса

Сначала выполняется поверхностная проверка. Устанавливается правильность заполнения, содержание всей необходимой информации. Внешний вид документа сравнивается со стандартом. Проверяется указание отчетного периода, подписи ответственных лиц. На документах также должна стоять печать.

Затем бумага проверяется по своему содержанию. Анализируется правильность значений по разделам. Также проверяются цельные значения. Устанавливается правильность произведенных расчетов. Особое внимание нужно обратить на суммы в разделах «итого» и «баланс».

Экспресс-анализ

Экспресс-анализ позволяет извлечь самые общие сведения о финансовом состоянии компании. Он обеспечивает возможность определения потенциальных тенденций развития. Преимущества такого анализа: экономия времени, отсутствие нужды в сложных расчетах. Осуществить экспресс-анализ может и руководитель без соответствующих знаний. Процедура подразделяется на эти этапы:

Анализируются базовые индикаторы, содержащиеся во вспомогательных таблицах. Это доход на одну ценную бумагу, показатели рентабельности капитала. Процедура включает в себя эти этапы:

Финансовый анализ нужен в том случае, если информации из пояснительной записки оказалось недостаточно.

Пространственный анализ

Проводится глубокая оценка состояния значений. Осуществляется этими инструментами:

Перед анализом нужно разобрать, что именно значит тот или иной показатель баланса.

Активы

Положительным моментом считается увеличение совокупной валюты. Если компания переживает финансовый кризис, хорошим значением считается сохранение прежней общей суммы активов. Если происходит уменьшение показателя, это является негативным симптомом. Если оборотные активы превышают внеоборотные активы, это свидетельствует о мобильности ресурсов. Если произошло даже небольшое уменьшение показателя «Основные средства», модно сделать вывод об отсутствии модернизации на предприятии. Если произошло существенное сокращение значения, можно сделать вывод об уменьшении производственных мощностей. То есть у компании нет средств на модернизацию и обновление. Это уменьшает привлекательность субъекта для инвесторов, а также конкурентоспособность.

ВАЖНО! При анализе активов нужно иметь в виду специфику деятельности субъекта.

Пассивы

Положительным моментом является увеличение значений раздела «Капитал». Если происходит повышение прибыли и резервного капитала, начинает создаваться запас экономической устойчивости компании. Позитивным моментом также является превышение капитала фирмы над заемным капиталом. Фирма с такими значениями может осуществлять свою деятельность на собственные средства.

Нужно просмотреть значения строки «Заемные средства». Наличие банковских долгов – это нормальное явление. Однако если количество задолженностей превышает некоторый порог, это может негативно сказаться на независимости организации.

Рассмотрим признаки баланса устойчивой компании:

По таким простым признакам, исходя из баланса, можно определить состояние компании.

Как устроен бухгалтерский баланс

В свежем выпуске бухгалтерского ликбеза Алексей Иванов рассказывает зачем нужен бухгалтерский баланс, что в нём можно увидеть и почему уметь читать баланс важно не только бухгалтеру. В конце статьи пример построения баланса, который будет понятен даже очень далёкому от бухучёта читателю.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на Клерке.ру я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Зачем нужен бухгалтерский баланс

Три месяца подряд я рассказывал об отдельных видах активов и пассивов, с которыми имеет дело бухгалтерский учёт. Пришло время собрать их в полезный инструмент для директора, собственника бизнеса, финансиста, экономиста и любого, кто хочет оценить имущественное положение компании. Этот инструмент называется бухгалтерским балансом (Balance Sheet). Он содержит информацию о том какие активы есть у компании и откуда они взялись.

Баланс и отчёт о финансовых результатах — две главные формы финансовой отчётности, которые изучают банки, инвесторы, кредиторы и контрагенты, чтобы понять, стоит ли иметь с вами дело. Форма российского баланса утверждена Приказом Минфина России от 02.07.2010 N 66н, но суть его одинакова в России, США, Зимбабве и любой другой стране.

В основе баланса лежит утверждение, на котором построен весь бухгалтерский учёт уже более пятисот лет. Сумма активов должна быть равна сумме пассивов. Нарушение этого равенства означало бы, что у вас есть актив из ниоткуда или источник ничего — невыполнение закона сохранения материи в отдельно взятой компании. Закон сохранения для бухучёта описывается капитальным уравнением:

Активы = Капитал Обязательства.

Такая запись означает, что любой актив профинансирован либо собственными, либо заёмными пассивами. Больше активам взяться неоткуда. Если вы купили актив — возникнет кредиторская задолженность, которую необходимо будет оплатить. Если получили от учредителей — увеличится сумма уставного капитала. Даже если актив получен в подарок, в пассиве его стоимость будет записана в прибыль.

Анализ баланса позволяет понять структуру и ликвидность активов компании, обеспеченность собственными и заёмными средствами, платёжеспособность, финансовую устойчивость и другие важные характеристики бизнеса. Как это делать — расскажу в следующих выпусках ликбеза.

Структура бухгалтерского баланса

Баланс разделён на две части: актив и пассив. Внутри частей находятся разделы, их пять, они нумеруются сквозным образом. Внутри разделов — статьи. Каждая статья — это отдельный вид активов или пассивов. Статьи в активе расположены по степени возрастания ликвидности: чем ниже расположена статья, тем быстрее актив можно продать. В пассиве статьи упорядочены по срочности погашения: чем ниже статья, тем быстрее нужно будет рассчитаться за пассив.

Об основных статьях я рассказывал, ниже можно кликнуть на название и провалиться в соответствующую статью.

АКТИВ

I. Внеоборотные активы

II. Оборотные активы

ПАССИВ

III. Капитал и резервы

IV. Долгосрочные обязательства

V. Краткосрочные обязательства

В реальном балансе статей может быть больше — я привёл только наиболее распространённые. Каждой статье соответствует сумма — это оценка соответствующего актива или пассива. Итог по разделу складывается из сумм по статьям. Итоги по активу и пассиву — из сумм по разделам. Эти итоги равны между собой и называются «валюта баланса».

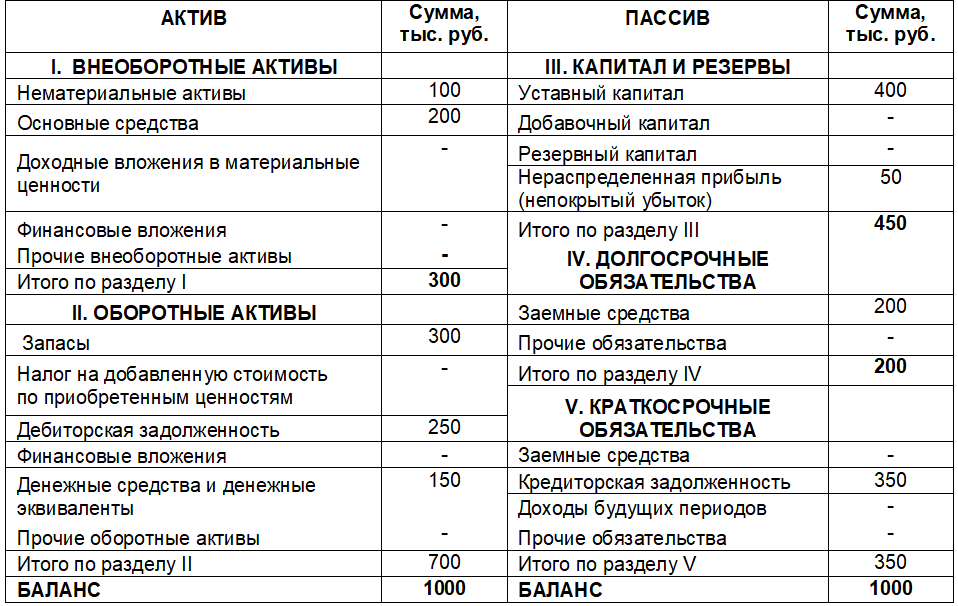

Пример построения бухгалтерского баланса

ООО «Рога и копыта» на 1 января 2020 года имеет следующие активы и пассивы:

Бухгалтерский баланс ООО «Рога и копыта» выглядит так.

Кстати, в интернет-бухгалтерии «Моё дело» бухгалтерский баланс формируется автоматически на основании остатков по счетам бухгалтерского учёта. При этом система проверяет контрольные соотношения и соответствие данных за прошлые годы сданной отчётности. Если что-то не сходится — она предупредит об этом бухгалтера. Попробуйте — это удобно и экономит массу времени!

Инвестору: как читать отчетность

Оцениваем финансовое состояние компании по открытым источникам

Начинающие инвесторы допускают две ошибки: покупают на эмоциях и продают на эмоциях.

О продаже еще поговорим, а сейчас давайте о покупке.

Мы уже разобрали, что такое разумное инвестирование на примере твиттера и шаурмы. Мы говорили, что выбирать акции следует не по бренду, а по экономике: справедливо ли оценена компания и насколько она здорова как бизнес. Для этого наши предки изобрели мультипликаторы — производные значения, по которым легко сравнивать разные компании и делать выводы.

Мы разбирали первый простой мультипликатор P/E — цена компании, деленная на прибыль. Если компания стоит миллион, а зарабатывает 100 тысяч прибыли в год, то она, условно говоря, окупается за 10 лет, то есть мультипликатор P/E равен 10. Если аналогичная компания стоит миллион, а зарабатывает 250 тысяч прибыли, то она окупается за 4 года — P/E равен 4 и это вроде как лучше.

Данные о прибыли и стоимости берутся из открытых документов. На этот раз попробуем их почитать и применить полученные знания на практике.

Откуда данные

Если вы завтра откроете собственную компанию, то единственный человек, которому вы должны сообщать о своих прибылях и убытках, — это ваш налоговый инспектор. Всем остальным о ваших финансах можно не говорить. Ваши клиенты, поставщики и сотрудники не могут заставить вас отчитаться о финансовых результатах. Если вы частная компания, ваши финансы — ваше дело.

Если вы захотите привлечь в компанию инвестора, то он захочет знать, во что он вкладывает. Тогда вам придется раскрыть ему финансовую информацию, но в частном порядке.

А если вы захотите продавать свои акции на бирже, то есть привлекать в компанию много маленьких частных инвесторов, то вам придется рассказывать о своих финансах всему миру. Ведь теперь любой человек сможет стать вашим инвестором, и каждому по секрету сообщать ваши финансовые данные вы не сможете. Вы станете публичной компанией.

Частные компании не рассказывают о финансах, публичные — рассказывают

Слово «публичный» означает (среди прочего), что компания должна рассказывать всем о своих финансовых делах, даже если эти дела плохи. Этим мы и воспользуемся.

Публичные компании несколько раз в год публикуют у себя на сайте большой финансовый отчет. Он легко может содержать более 100 страниц, а стандарты отчетности бывают разные, но суть одинаковая. Компания говорит: «Вот наши финансовые результаты, мы за них отвечаем». Инвесторы читают, и каждый сам для себя решает, хочет он дальше вкладывать в компанию или нет.

В отчетах бывает сложно разобраться на первый взгляд. Но в реальности чаще всего нам понадобятся только две формы: баланс и финансовые результаты. Суммарно из них нужно будет достать 10—15 чисел.

Чаще всего российскому инвестору придется работать с одним из трех форматов отчетности:

Примечательно, что международный формат отчетности отвечает на вопрос «Как дела у компании?», а российский — «А правильно ли ты, дружок, платишь налоги?»

Подготовка данных

Баланс

Как директору читать бухгалтерский баланс

Балансом и другой бухгалтерской отчетностью занимается финансовая служба компании. Однако и руководитель должен уметь разбираться в отчетных формах. Расскажем о том, зачем директору читать бухгалтерский баланс, анализировать бухгалтерскую отчетность и как это сделать.

Зачем директору разбираться в бухгалтерской отчетности

Руководитель отвечает за все, что происходит в его компании, в том числе и за бухгалтерский учет. Хотя составляет отчетность главбух или другой финансовый специалист, но заверяет ее именно директор. В действующей на сегодня форме баланса вообще не предусмотрена вторая подпись.

Естественно — руководитель должен понимать, что он подписывает и уметь выявлять сомнительные места в отчете.

Кроме того, на стол к директору нередко попадают и бухгалтерские балансы других организаций. Дело в том, что при подписании договора с новым партнером бизнесмены обычно запрашивают подробную информацию о нем, которая включает и бухгалтерскую отчетность.

Конечно, отчеты контрагентов сначала будут анализировать финансисты компании. Но последнее слово при заключении контракта в любом случае остается за директором. Он должен взвесить все факторы, в том числе и самостоятельно изучить отчетность потенциального партнера, не полагаясь лишь на мнение подчиненных.

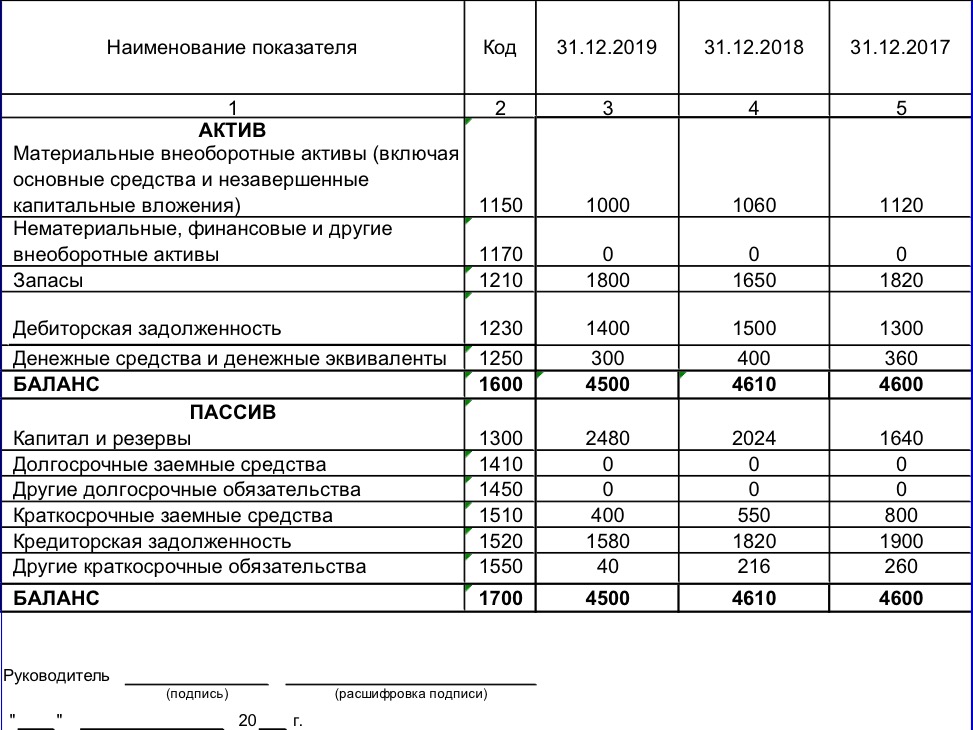

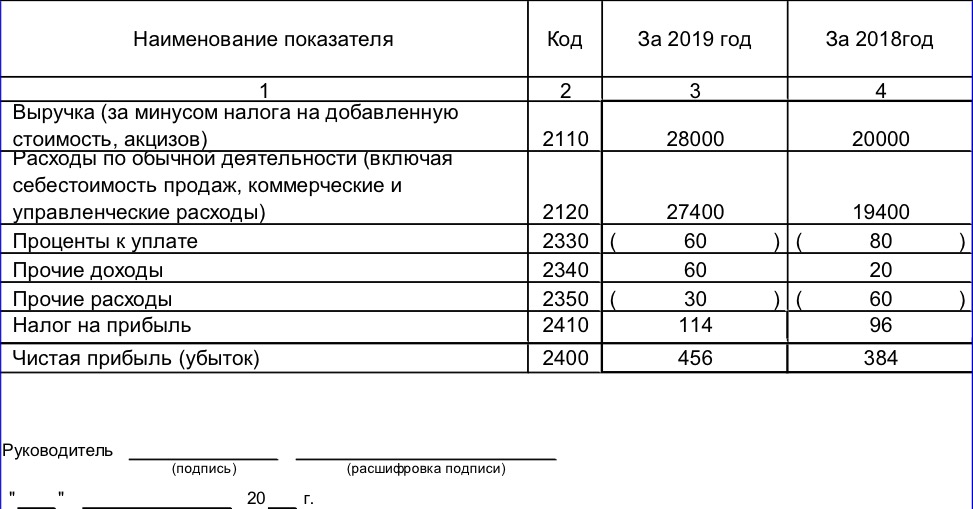

Рассматривать методику анализа будем на примере упрощенных форм бухгалтерской отчетности.

Действующая форма бухгалтерского баланса показывает данные на три даты: начало и конец отчетного, а также – начало предыдущего года. Форма № 2 также включает информацию за два года. Поэтому можно увидеть, как показатели изменяются в динамике

Бухгалтерский баланс (форма №1)

Отчет о финансовых результатах (форма №2)

Актив баланса

Начнем рассматривать баланс с актива. В этом разделе отражены ресурсы компании, которые она может использовать для ведения бизнеса. Активы расположены в порядке убывания ликвидности, т.е. возможности их быстро реализовать и получить деньги ( лат. liquidus — «перетекающий).

Внеоборотные активы или основные средства (стр. 1150) – недвижимость, оборудование, транспорт и т.п.

Если ваше предприятие не покупало и не продавало основные средства за два предыдущих года, то этот показатель будет незначительно (в среднем на несколько процентов в год) снижаться за счет амортизации. Именно такой вариант рассмотрен в примере.

Если же такие покупки были, то показатель внеоборотных активов на последнюю отчетную дату должен быть выше, чем за предыдущие.

Если вы рассматриваете баланс сторонней компании, то наличие существенных основных средств – это один из показателей, которые говорят о надежности потенциального партнера.

Конечно, это не значит, что с контрагентами, у которых показатели по строке 1150 — небольшие или нулевые, вообще не надо работать. Например, немало вполне успешных торговых или транспортных компаний активно пользуются арендованными помещениями или автомобилями.

Нематериальные активы (стр. 1170) — патенты, лицензии и т.п. Они также подлежат амортизации и отражаются в балансе по тем же правилам, что и основные средства. В нашем примере их нет, потому что мы рассматриваем баланс малого предприятия, для которого этот вид активов не очень характерен.

Запасы (стр. 1210) включают в себя товары, готовую продукцию, сырье, незавершенное производство.

Их рост в динамике не должен превышать темпов роста выручки, иначе это говорит о том, что эффективность использования ресурсов компании снижается.

Чтобы определить среднегодовой размер запасов, нужно сложить данные на начало и конец года и разделить сумму на 2. Таким же образом определяются среднегодовые показатели и по другим статьям баланса.

Конечно, для более точного определения среднегодовых цифр лучше использовать значения на начало каждого месяца. Но мы сейчас говорим об анализе по данным стандартного баланса, а в нем помесячной информации нет.

Пример

З2018 = (1820 + 1650) / 2 = 1735 тыс. руб.

З2019 = (1650 + 1800) / 2 = 1725 тыс. руб.

З2019 / З2018 = 1725 / 1735 = 99%

В2019 / В2018 = 28000 / 20000 = 140%

Выручка существенно выросла, а запасы остались практически на одном уровне. Это говорит о том, что компания стала использовать их намного более эффективно.

Дебиторская задолженность (стр. 1230) – это долги перед компанией. В первую очередь речь идет о покупателях, но также могут быть и другие виды задолженностей, например:

Лучше всего – когда «дебиторка» снижается. Если же она растет, то темпы роста должны быть ниже, чем у выручки.

Также желательно, чтобы дебиторская задолженность не превышала кредиторскую (стр. 1520).

Пример

ДЗ2018 = (1300 + 1500) / 2 = 1400 тыс. руб.

ДЗ2019 = (1500 + 1400) / 2 = 1450 тыс. руб.

КЗ2018 = (1900 + 260 + 1820 + 216) / 2 = 2098 тыс. руб.

КЗ2019 = (1820 + 216 + 1580 + 40) / 2 = 1828 тыс. руб.

Дебиторская задолженность растет, но незначительно (1450 / 1400 — 1400 = 4%). Это намного меньше темпов роста выручки (40%). Кроме того, она существенно ниже кредиторской задолженности. Это говорит о том, что система управления долгами в компании работает эффективно (при условии, что кредиторская задолженность гасится без просрочек).

Денежные средства (стр. 1250) – это очень быстро меняющийся показатель. Многие компании практически полностью расходуют все поступающие деньги, поэтому и цифра по этой статье может быть небольшой. Но если организация своевременно рассчитывается по своим обязательствам, то минимальный остаток на счете на конец периода не говорит о проблемах с финансами компании.

Пассив баланса

В пассиве баланса перечислены те источники средств, за счет которых компания финансирует свои активы.

Статья «Капитал и резервы» (стр. 1300) для большинства ООО состоит из двух частей:

Если уставный капитал не менялся , и владельцы компании не получали дивидендов, то разность между показателями по строке 1300 на начало и конец года будет равна финансовому результату. Именно такой случай рассмотрен в нашем примере

Изменение капитала за 2018 и 2019 годы

К2018 = 2024 – 1640 = 384 тыс. руб.

К2019 = 2480 – 2024 = 456 тыс. руб.

Эти суммы равны чистой прибыли компании по форме № 2 за 2018 и 2019 годы соответственно.

Статья «Долгосрочные заемные средства» (стр. 1410) включает в себя все кредиты и займы, полученные на срок более года.

Статья «Краткосрочные заемные средства» (стр. 1510) объединяет «короткие» кредиты и займы, т.е. полученные менее, чем на год.

Само по себе наличие заемных средств и рост их суммы еще не говорит о том, что у предприятия появились проблемы. Однако если долги по кредитам растут, а выручка — остается на месте или даже падает, то это должно вызвать беспокойство. Скорее всего, в этом случае деньги банка не вкладываются в развитие, а идут на «затыкание дыр».

В нашем примере выручка растет, а сумма задолженности по кредитам – снижается. Это говорит об эффективном использовании заемных средств.

В статье «Другие долгосрочные обязательства» (стр. 1450) также перечислены долги компании со сроком погашения более года. Но здесь речь идет обо всех других подобных задолженностях (кроме банков), например – по долгосрочным контрактам с поставщиками.

Статьи «Кредиторская задолженность» (стр. 1520) и «Другие краткосрочные обязательства (стр. 1550) включают в себя все «небанковские» долги организации с коротким сроком погашения.

Здесь представлены не только задолженности перед контрагентами, но и текущие долги по налогам, зарплате, подотчетным суммам и т.п.

Краткосрочная кредиторская задолженность должна быть не ниже «дебиторки» и не должна расти более быстрыми темпами, чем выручка. В нашем примере «кредиторка» даже снижается, а выручка – растет.

Анализ финансовых коэффициентов

Чтобы сделать выводы о финансовом положении компании, нужно не только проанализировать абсолютные показатели, но и рассчитать соотношения между ними, т.е. – коэффициенты. Их, как и абсолютные цифры, тоже надо изучать в динамике, чтобы сделать вывод о тенденциях развития бизнеса. Рассмотрим основные финансовые показатели, которые можно получить на основе данных бухгалтерской отчетности.

Если компания работает успешно, то у нее должны расти не только выручка и чистая прибыль, но и процент рентабельности.

Пример

| Период | Выручка | Чистая прибыль | Рентабельность продаж |

| 2018 | 20000 | 384 | 1,9% |

| 2019 | 28000 | 456 | 1,6% |

| Период | Активы | Чистая прибыль | Рентабельность активов |

| 2018 | 4605 | 384 | 8,3% |

| 2019 | 4555 | 456 | 10,0% |

Из таблиц видно, что, хотя абсолютная прибыль и выросла, но процент рентабельности продаж несколько снизился. Руководству компании нужно обратить внимание на структуру затрат.

А вот рентабельность активов существенно увеличилась, т.е. эффективность использования ресурсов компании в целом – растет.

В упрощенной структуре баланса собственный капитал – это строка 1300 «Капитал и резервы». Активы – это итог баланса, т.е. значение строки 1600.

Иногда в экономической литературе можно встретить указание на то, что нормативное значение КА не должно быть ниже 0,5. Т.е. владельцы бизнеса должны финансировать компанию за счет собственных средств не менее, чем наполовину.

Однако такой подход во многих случаях напоминает измерение «средней температуры по больнице». Многое зависит от специфики бизнеса, в первую очередь – от сферы деятельности.

Если речь идет о торговой фирме, то КА может быть и ниже, достигая 0,3. Такие компании часто арендуют помещения и оборудование, а товар берут под реализацию.

Для сложных высокотехнологичных производств ситуация будет обратной. Владельцы подобных компаний обычно стараются приобрести оборудование и производственные помещения в собственность. Ведь в такой ситуации любые проблемы с арендодателями и необходимость переезда могут надолго парализовать бизнес.

Но в любом случае не следует слишком завышать КА – до 0,7 — 0,8 и более. Это, конечно, повышает финансовую стабильность, но лишает компанию потенциального дохода от использования заемных средств.

Пример

| Дата | Собственный капитал | Активы | КА |

| 31.12.2017 | 1640 | 4600 | 0,36 |

| 31.12.2018 | 2024 | 4610 | 0,44 |

| 31.12.2019 | 2480 | 4500 | 0,55 |

Из таблицы видно, что КА стабильно растет и достигает на последнюю отчетную дату усредненного нормативного значения.

Оборотные активы – это сумма запасов, дебиторской задолженности и денежных средств.

ОА = стр. 1210 + стр. 1230 + стр. 1250

Краткосрочные пассивы – это сумма всех краткосрочных задолженностей предприятия.

КП = стр. 1510 + 1520 + стр. 1550

Норматив КЛо может меняться от 1 до 2,5. Т.е. даже в самом крайнем случае долги с коротким сроком погашения должны полностью покрываться за счет ликвидных активов.

И здесь тоже многое зависит от направления работы компании. Торговые фирмы могут допускать снижение КЛо до величин, немного превышающих 1, т.к. их товарные запасы обычно легко продать в случае необходимости.

Производственным предприятиям реализовать остатки на складе обычно сложнее, поэтому и КЛо для них должен быть выше, примерно в диапазоне 1,5 – 2,5. Но слишком увеличивать этот коэффициент тоже не нужно, т.к. при этом ресурсы компании «замораживаются» в запасах.

Пример

| Дата | Оборотные активы | Краткосрочные пассивы | КЛо |

| 31.12.2017 | 3480 | 2960 | 1,18 |

| 31.12.2018 | 3550 | 2586 | 1,37 |

| 31.12.2019 | 3500 | 2020 | 1,73 |

КЛо стабильно увеличивается и достигает на последнюю отчетную дату 1,73. Такой показатель позволяет обеспечить платежеспособность для компании из любой сферы деятельности.

Вывод

По результатам анализа бухгалтерской отчетности можно составить комплексное представление о финансовом положении компании.

Это важно, как для понимания состояния собственного бизнеса, так и для принятия решений о сотрудничестве с новыми контрагентами.

При изучении отчетности нужно обращать внимание, как на абсолютные показатели, так и на их соотношения – финансовые коэффициенты.