ремонт автомобиля это какие расходы

Автомобиль попал в ДТП: можно ли учесть расходы на ремонт для целей налогообложения

Автомобиль, принадлежащий организации (общая система налогообложения), попал в дорожно-транспортное происшествие. Стоимость ремонта составила 350 000 руб. ГИБДД на место аварии не вызывалось, видеорегистратора в автомобиле нет. Можно ли принять расходы для уменьшения налоговой базы по налогу на прибыль?

По данному вопросу мы придерживаемся следующей позиции:

Расходы на ремонт (восстановление) автомобиля могут быть учтены в целях налогообложения прибыли в размере фактических затрат при наличии акта об аварийном повреждении транспортного средства, протокола осмотра технического состояния автомобиля, подтверждающих факт и характер причиненных транспортному средству повреждений, а также надлежащего документального подтверждения фактически понесенных расходов на восстановительный ремонт автомобиля.

Обоснование позиции:

Гражданско-правовые аспекты

Согласно ст. 210, 211 ГК РФ собственник несет бремя содержания принадлежащего ему имущества, риск его случайной гибели или случайного повреждения, если иное не предусмотрено законом или договором.

оформить документы о дорожно-транспортном происшествии с участием уполномоченных на то сотрудников полиции на ближайшем посту дорожно-патрульной службы или в подразделении полиции, предварительно зафиксировав, в том числе средствами фотосъемки или видеозаписи, положение транспортных средств по отношению друг к другу и объектам дорожной инфраструктуры, следы и предметы, относящиеся к происшествию, повреждения транспортных средств;

Таким образом, в случае, если в дорожно-транспортном происшествии повреждены транспортные средства или иное имущество только участников дорожно-транспортного происшествия, обстоятельства причинения вреда в связи с повреждением имущества, характер и перечень видимых повреждений транспортных средств не вызывают разногласий, участники ДТП вправе не оформлять документы, подтверждающие факт аварии (копия протокола ДТП, справка ГИБДД о ДТП со сведениями об участниках ДТП, протокол осмотра технического состояния автомобиля и др.).

Налоговый учет

Объектом налогообложения и налоговой базой по налогу на прибыль для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, признается прибыль (ее денежное выражение), которая представляет собой разницу между полученными ими доходами и величиной произведенных ими расходов, которые определяются в соответствии с главой 25 НК РФ (п. 1 ст. 247, п. 1 ст. 274 НК РФ).

Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы (п. 2 ст. 252 НК РФ).

В силу пп. 2 п. 1 ст. 253 НК РФ расходы, связанные с производством и реализацией, включают в себя расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии.

При этом расходы, связанные с производством и (или) реализацией, подразделяются на: материальные расходы, расходы на оплату труда, суммы начисленной амортизации и прочие расходы (п. 2 ст. 253 НК РФ). В составе прочих расходов могут быть учтены и произведенные налогоплательщиком расходы на ремонт основных средств, которые признаются для целей налогообложения в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат (п.п. 1 ст. 260, п.п. 1, 5 ст. 272 НК РФ)*(1). Порядок ведения налогового учета расходов на ремонт основных средств установлен в ст. 324 НК РФ.

О том, что затраты на ремонт автомобиля, являющегося собственностью организации, могут быть рассмотрены как расходы, уменьшающие налоговую базу указывалось в письме ФНС РФ по г. Москве от 21.03.2007 N 19-11/25344.

Отметим, что каких-либо условий для принятия к учету расходов на ремонт ОС НК РФ не установлено. Очевидно, что общими критериями отнесения затрат, произведенных организацией, в состав расходов, учитываемых при налогообложении прибыли, является их обоснованность (затраты должны быть экономически оправданы), документальное подтверждение, их произведение для деятельности, направленной на получения дохода (п. 1 ст. 252 НК РФ).

НК РФ не ставит расходы, связанные с ремонтом, в зависимость от вида произведенного ремонта (текущего, среднего или капитального) или способа его осуществления (хозяйственный или подрядный) (письмо Минфина России от 03.11.2006 N 03-03-04/1/718). НК РФ также не содержит каких-либо иных ограничений по включению затрат на ремонт ОС в состав расходов при определении налоговой базы по налогу на прибыль.

Вместе с тем в письме УМНС по г. Москве от 10.01.2003 N 26-12/02226 указывалось, что, если работы по ремонту автомобиля, принадлежащего организации, связаны не с систематическим и своевременным предохранением данного объекта основных средств от преждевременного износа, восстановления качеств и свойств, утраченных в процессе эксплуатации, а вызваны вредом, причиненным в результате аварии (дорожно-транспортного происшествия), виновник которой установлен, включение расходов на ремонт с целью уменьшения налогооблагаемой базы возможно только в части расходов, покрываемых за счет сумм возмещения.

Но арбитражная практика говорит об обратном (постановления ФАС Уральского округа от 31.07.2007 N Ф09-6029/07 по делу N А60-34329/2006, 08.10.2007 N Ф09-8132/07-С2, от 07.03.2007 N Ф09-1374/07-С3, ФАС Центрального округа от 09.04.2007 N А62-2005/06, ФАС Поволжского округа от 15.04.2008 N А12-11721/07, Пятнадцатого ААС от 13.03.2009 N 15АП-6888/2008, Семнадцатого ААС от 26.06.2008 N 17АП-3880/08 и от 06.09.2007 N 17АП-5930/07, Восемнадцатого ААС от 27.03.2008 N 18АП-406/2008, ФАС Волго-Вятского округа от 05.12.2005 по делу N А28-7376/2005-335/21, п. 2 Обзора практики рассмотрения споров, связанных с применением главы 25 НК РФ (налог на прибыль организаций), одобренного Президиумом ФАС Уральского округа).

Так, в постановлении ФАС Уральского округа от 08.10.2007 N Ф09-8132/07-С2 говорится, что общество отнесло на расходы, учитываемые при налогообложении прибыли, затраты по ремонту основного средства (автомобиля), используемого в производственной деятельности, и поврежденного в результате дорожно-транспортного происшествия. Суд указал, что каких-либо ограничений по включению в состав налоговой базы расходов на ремонт основных средств в зависимости от причин, повлекших ремонт, данная правовая норма не содержит. Суды первой и апелляционной инстанций сделали правильный вывод о том, что общество правомерно учло указанные расходы при исчислении налога на прибыль.

В постановлении постановления ФАС Уральского округа от 31.07.2007 N Ф09-6029/07-С3 по делу N А60-34329/06 также было указано, что каких-либо ограничений по включению в состав налоговой базы расходов на ремонт основных средств в зависимости от вида имущества, причин, повлекших ремонт, или правового положения лица, его осуществившего, данная правовая норма не содержит.

В постановлении Семнадцатого ААС от 06.09.2007 N 17АП-5930/07 указано, что доказательства несоблюдения обществом условий, предусмотренных ст. 252 НК РФ в материалах дела отсутствуют и налоговым органом не представлены как в суд первой инстанции, так и в суд апелляционной инстанции. То обстоятельство, что с виновных в ДТП лиц (работников предприятия) не были взысканы соответствующие суммы в рамках трудовых отношений, не свидетельствует о необоснованном характере самих расходов. Налоговый орган не опроверг необходимость проведения автоэкспертизы и осуществления ремонта машин.

В постановлении ФАС Северо-Западного округа от 28.09.2007 N А56-20533/2006 было отмечено, что не компенсированные страховой компанией затраты на ремонт автомашины общество правомерно включило в состав расходов, учитываемых при налогообложении прибыли. В данном случае суд указал, что к внереализационным расходам приравниваются убытки, полученные налогоплательщиком, в частности потери от стихийных бедствий, пожаров, аварий и других чрезвычайных ситуаций, включая затраты, связанные с предотвращением или ликвидацией последствий стихийных бедствий или чрезвычайных ситуаций (пп. 6 п. 2 ст. 265 НК РФ).

Таким образом, НК РФ не содержит оговорок, устанавливающих связь признания расходов на ремонт объекта ОС, в частности, автомобиля, с наличием специального источника покрытия таких расходов, например, страхового возмещения или компенсационных выплат виновного лица. С учетом изложенного выше считаем, что затраты на ремонт автомобиля будут подтверждены, если задокументирован факт необходимости осуществления ремонта ОС, используемого организацией в деятельности, направленной на получение дохода.

В целях документального подтверждения понесенных затрат с учетом обстоятельств, изложенных в вопросе (при отсутствии иных документов, подтверждающих факт аварии), по нашему мнению, могут быть использованы следующие документы:

акт об аварийном повреждении транспортного средства (смотрите постановление ФАС Северо-Западного округа от 21.12.2012 N Ф07-7536/12 по делу N А42-790/2012);

протокол осмотра технического состояния автомобиля (результаты независимой оценки), фотоотчеты повреждений, калькуляция для восстановления автомобиля, составленная независимым экспертом либо специализированной организацией, осуществляющей дальнейшее восстановление (ремонт) транспортного средства и др.

В качестве подтверждения расходов на ремонт (восстановление) автомобиля могут быть оформлены акты выполненных работ, товарные накладные на приобретенные запчасти, чеки, квитанции и иные платежные документы и т.д.

В отсутствие же подтверждения факта и характера причиненных транспортному средству повреждений, имеется риск того, что налоговые органы посчитают необоснованным отнесение затрат на ремонт автомобиля в расходы, учитываемые при налогообложении прибыли. Например, в постановлении Девятого ААС от 12.02.2007 N 09АП-210/2007, где рассматривалась ситуация, когда факт произошедшего ДТП сотрудниками ГИБДД не был зафиксирован, а страховой случай не был оформлен, расходы на ремонт застрахованного легкового автомобиля в связи с дорожно-транспортным происшествием, произошедшим по вине водителя, были признаны судом необоснованно отнесенными на расходы, уменьшающие доходы.

Учитывая изложенное, можно сделать вывод, что расходы на ремонт (восстановление) автомобиля могут быть учтены в целях налогообложения прибыли в размере фактических затрат при соблюдении критериев ст. 252 НК РФ, в том числе при наличии надлежащего документального подтверждения фактически понесенных расходов на восстановительный ремонт автомобиля, а также факта и характера причиненных транспортному средству повреждений (на основании акта об аварийном повреждении транспортного средства, протокола осмотра технического состояния автомобиля и пр.).

Рекомендуем ознакомиться с материалами:

— Энциклопедия решений. Бухгалтерский учет расходов на ремонт основных средств;

— Энциклопедия решений. Учет расходов на ремонт основных средств.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Графкин Олег

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

*(1) Если организация создает резерв на ремонт ОС для целей налогообложения прибыли в соответствии с порядком, установленным ст. 324 НК РФ, расходы на ремонт списываются за счет резерва.

Расходы на автотранспорт в 2021 году: бухгалтерские и налоговые секреты

Автотранспорт давно стал нашим незаменимым помощником. Кажется, что расходы на его покупку и содержание мы уже научились учитывать и оптимизировать.

Но прогресс не стоит на месте, расходы на транспорт становятся более разнообразными, а в законодательстве не всегда найдешь прямые ответы о порядке их учета. При этом ФНС и Минфин частенько уклоняются от точных формулировок и разъяснений, прикрываясь набором ссылок на статьи НК РФ, которые мы и сами в силах прочитать.

Как же не совершить ошибок? Реально ли с минимальными затратами постичь все секреты учета автотранспорта и расходов на его содержание? Сегодня разговор об этом.

Получите понятные самоучители 2021 по 1С бесплатно:

Лабиринт современных транспортных расходов

Ушли в прошлое времена, когда все транспортные единицы числились в учете как основные средства, а в налоговые расходы включался строго ограниченный набор автотранспортных затрат.

Теперь у бухгалтера забот прибавилось ─ автомобили все чаще стали учитываться как товар, разнообразнее виды автострахования, более активно применяются лизинговые и арендные отношения. К путевым листам, техническому оснащению транспортных средств, а также организации труда и отдыха водителей сейчас предъявляют более жесткие требования.

Работники пересели с общественного и служебного транспорта на собственные авто, и такое использование личного имущества в производственных целях потребовало от работодателя решения целого комплекса задач, связанных с учетом расходов на выплату компенсаций и зарплатных налогов.

Да еще и коронавирус обострил проблемы с признанием расходов на такси для перевозки работников на работу и обратно. А в командировках теперь можно использовать услуги каршеринга, о котором в законодательных хитросплетениях напрямую не упоминается.

Уверены, что знаете об этом все и без труда справитесь с любыми автотранспортными расходами? Не спешите с ответом, загляните в следующий раздел.

Проверьте себя: тест про автотранспорт за одну минуту

Перед вами 5 вопросов про налоговый учет расходов на автотранспорт. Попробуйте ответить на них сходу.

Вопрос 1. Работник в командировке воспользовался услугами каршеринга. По возвращении из служебной поездки он включил расходы на услуги каршеринга в авансовый отчет, приложив к нему кассовые чеки, подтверждающие расходы на аренду авто и ГСМ. Можно ли учесть их при расчете налога на прибыль?

Вопрос 2. Компания приобрела автомобиль для финансового директора за 5 млн руб. Можно ли принять к вычету НДС и уменьшить налог на прибыль за счет признания расходов по его приобретению, если компания в течении последних лет показывала в отчетности убытки, а ее ежемесячная выручка не превышает 100 тыс. руб.?

Вопрос 3. Вправе ли бухгалтер списать в 2021 году на расходы стоимость ГСМ, если в путевом листе не указано время выпуска транспортного средства на линию?

Вопрос 4. Из-за ухудшения обстановки с коронавирусом сотрудники добирались до работы и обратно на такси и личном транспорте, а работодатель компенсировал им эти расходы. Нужно ли с таких сумм уплачивать страховые взносы, удерживать НДФЛ и можно ли учесть компенсацию в налоговых расходах?

Вопрос 5. Из-за того, что у компании нет собственной стоянки и гаражей, для хранения служебного автотранспорта используются автостоянки, плату за которые бухгалтер включает в налоговые расходы. Правомерны ли его действия?

А теперь сверимся с ответами.

Ответ на вопрос 1. Нет, расходы в налоговом учете признать нельзя. Помимо платежных документов нужен договор аренды транспортного средства (Письмо УФНС по г. Москве от 28.01.2019 N 13-11/011687@).

Ответ на вопрос 2. Последует отказ в признании таких расходов и вычете НДС, если налоговому органу удастся доказать, что сделка по приобретению дорогостоящего авто на самом деле имеет не деловую, а налоговую цель (Письмо ФНС от 31.10.2017 N ЕД-4-9/22123@).

Ответ на вопрос 3. Налоговики могут исключить такие расходы, так как в путевом листе отражены не все обязательные реквизиты (Письмо Минтранса от 15.01.2021 N ДЗ-66-ПГ). А вот судьи и Минфин думают по-другому (Письмо Минфина от 04.02.2015 N 03-03-10/4547, Постановление ФАС Московского округа от 29.02.2012 по делу N А40-63465/11-116-182).

Ответ на вопрос 4. Такие суммы подлежат обложению НДФЛ и страховыми взносами в общеустановленном порядке. Учесть компенсацию в налоговом учете получится, только если расходы произведены в силу технологических особенностей производства, а также если они являются формой системы оплаты труда у данного налогоплательщика (Письма Минфина от 19.01.2021 N 03-03-06/1/2239, от 16.02.2021 N 03-03-06/1/10424).

Ответ на вопрос 5. Да, бухгалтер действовал правильно: при отсутствии у налогоплательщика гаражей и собственной стоянки расходы на услуги платных автостоянок уменьшают налогооблагаемую прибыль при наличии подтверждающих документов (Письмо Минфина от 08.02.2021 N 03-03-06/1/7968).

Как бухгалтеру распутать клубок автотранспортных проблем?

Если наши знания и навыки в каких-то ученых вопросах устарели, они могут навредить бизнесу. Но все поправимо ─ для этого надо регулярно их обновлять и отслеживать законодательные изменения. Или поступить проще: посетить семинары от БухЭксперт8, на которых мы даем концентрированную и мегаполезную информацию от экспертов и практиков.

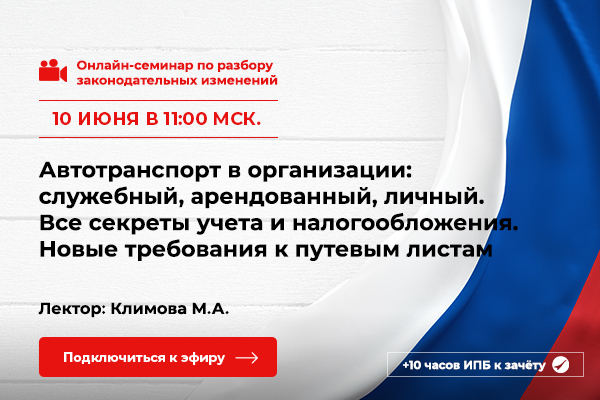

Программа семинара

Прямой эфир пройдет 10 июня начало в 11:00 мск.

Запись будет доступна через 36 часов после окончания эфира!

Ждем вас и вашу компанию!

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

«Смотреть, как он хорошеет, потрясающе»: сколько стоит содержать личный автомобиль

Подсчеты читателей Т—Ж

Прежде чем купить машину, важно понимать, будет ли сумма на ее содержание комфортной для вашего бюджета.

Мы попросили читателей прикинуть, сколько они тратят на личный автомобиль. Получились очень разные цифры — от 40 тысяч до 700 тысяч рублей за год. В подборке — 10 историй автомобилистов с разным отношением к средствам передвижения и стилем жизни.

Это истории читателей из Сообщества Т—Ж. Собраны в один материал, бережно отредактированы и оформлены по стандартам редакции.

40 000 Р за год

Автомобиль: Subaru Outback

Итого — 40 тысяч в год. Напомню строки из поучения одного средневекового японского дайме (князь в феодальной Японии — прим. ред.) своему сыну: «Не следует стремиться иметь меч, коня или доспехи дороже, чем у соседа. Пока они выглядят прилично, они годятся. А если впадешь в долги и утратишь независимость, то тебя будут презирать».

41 800 Р за год

Автомобиль: Lada Priora

Расходы на личное авто однозначно будут. Не стоит ожидать, что они окажутся меньше, чем в моем примере, если собираетесь каждый день ездить на работу. Но комфорт и свобода передвижения, которые получаешь за эти деньги, решают в пользу машины.

Однозначно автомобиль нужно покупать, исходя из финансовых возможностей. Зарабатывая 20—30 тысяч рублей, не стоит рассматривать привлекательные премиум-кары былых годов за 400 тысяч вроде БМВ Х5 или всяких Кайенов. Такой поступок просто оставит без штанов. Мой доход — 75—80 тысяч рублей в месяц, могу откладывать 25—30 тысяч с каждой зарплаты. При схожей ситуации считаю адекватным иметь авто экономкласса: отечественное, бюджетного «японца» или новый Солярис, Рио, Рапид, Поло. Это будет адекватный выбор, который однозначно принесет удовлетворение и радость.

75 536 Р за год

Автомобиль: Lada Vesta

Владею Ладой Веста 2016 года выпуска с двигателем 1,6 л. Купил подержанную в 2018 году.

80 000 Р за год

Автомобиль: Honda Accord VI

Хонда Аккорд VI 2001 года, владею шесть с половиной лет. Пользуюсь преимущественно в теплое время года, а в холодное — в основном по выходным. Пробег уже 46 000 км, то есть около 7000 км за год. Средний расход топлива — 10,5 л на 100 км.

Обслуживаю скрупулезно — каждый год ТО, а также по мере необходимости все, что требует внимания. И самое сладкое. Я покупал автомобиль за 290 000 Р — искал в хорошей комплектации и состоянии. Но за это время машина не потеряла в стоимости, а даже наоборот — в хорошем состоянии такие появляются редко, и их сразу покупают.

Если суммировать абсолютно все затраты на авто, то получается почти 80 000 Р за год.

82 400 Р за год

Автомобиль: Honda Civic 4D

Автомобиль довольно демократичный — Хонда Цивик 4D 2009 года. Покупал машину в 2016 году за 500 тысяч с пробегом 87 тысяч километров. Сейчас могу продать за эти же деньги.

Когда есть дача и дети, без личного авто не обойтись. Но езжу я мало, около 5000—8000 км в год, в основном по выходным, периодически пересаживаемся на каршеринг и такси.

Итого 82 400 Р и около 10 Р за километр.

Иногда хочется купить что-то более приличное и быстрое, но как только задумываюсь о ежегодных тратах, амортизации, каско и прочем, желание пропадает. А вообще, по опыту, самый лучший автомобиль — корпоративный.

80 000—100 000 Р за год

Автомобиль: Ford Focus II

Форд Фокус II 2007 года, пробег сейчас — 150 000 км.

В среднем, если считать все расходы — страховку, ТО, ремонты, бензин, — получается около 80—100 тысяч в год. Машина в силу возраста уже начинает требовать к себе больше внимания. Я, наверное, буду продолжать вкладываться в ремонт, потому что, даже если мне придется серьезно что-то ремонтировать, это все равно будет выгоднее покупки новой машины, которая стоит от миллиона рублей, или другой подержанной, на покупку которой мне нужно будет добавить еще одну-полторы цены, за которую смогу продать свой Форд.

Другой вопрос — это диагностика проблем в автосервисе, которая зачастую выливается в гадание. Об этом был мой комментарий, который превратился в дискуссию.

90 000 Р за год

Самый крупный ремонт машины обошелся в 30 тысяч — когда вышел из строя масляный насос, я попал в итоге на капиталку. А так в среднем ремонт укладывается в сумму от 2 до 5 тысяч — ну, подшипники поменять, сцепление или еще что по мелочи.

341 500 Р за год

Автомобиль: Lexus LX 450d

Владею Лексусом LX 450d 2017 года выпуска. Эксплуатирую в Москве и области. На автомобиле до карантина часто ездили в Европу, очень удобно.

Итого 341 500 Р за год, 28 458 Р в месяц и 15,52 Р за километр пробега.

352 000 Р за год

702 000 Р за год

Автомобиль: Alfa Romeo 159

Автомобиль Альфа Ромео 159 2007 года, 2,4 л турбодизель, полный привод, спорт-пакет. Куплена полтора года назад почти не глядя, ибо очень редкий зверь именно в такой комплектации — продавалась одна на всю страну, а хотелось именно редкую и безумно красивую машину. За год пришлось сделать капитальный ремонт двигателя и топливной аппаратуры, немного работ по подвеске, восстановление электрики, частичный перешив салона и прочие мелкие ремонты и доделки — итого около 600 тысяч. А еще:

У нас в провинции вызвать такси с детским креслом — целый квест: можно 40 минут ждать и оно еще не приедет. А если нужно с двумя детскими креслами — проще единорога встретить. Ездить есть куда: в больницу, садик, к бабушкам-дедушкам в гости, к друзьям на дачу. С детьми и сумками в душном автобусе? Ну уж нет, тем более в наше ковидное время. Так что выбора нет, автомобиль необходим. А если так, то расслабляемся и получаем удовольствие!

Авто. Статьи для автомобилистов и тех, кто подумывает ими стать: сколько стоит владеть машиной, к чему нужно быть готовым и как отстаивать свои автомобилистские права

Особенности учета затрат на ремонт основных средств

Ремонт основных средств— это что?

Ремонт основных средств (ОС) — процесс, имеющий отношение как к собственному, так и к арендованному имуществу. Он проводится в целях осуществления поддержки или восстановления работоспособности ОС. Процедура ремонта состоит из устранения возникших неисправностей, замены износившихся частей или отдельных узлов объекта. В зависимости от периодичности и объемов осуществляемых работ ремонт может быть:

Однако ни в коем случае процесс ремонта не должен приводить к изменению основных технических характеристик или назначения ремонтируемого объекта, поскольку такое изменение уже будет расцениваться как модернизация (реконструкция), учитывать которую необходимо по совершенно иным правилам (п. 2 ст. 257 НК РФ).

Проведение ремонта в отличие от модернизации (реконструкции) никак не отражается ни на первоначальной, ни на остаточной стоимости объекта. Все расходы по ремонту, какова бы ни была их величина, принимают к учету в периоде его завершения. Однако такие расходы требуют экономического обоснования и документального подтверждения (письма Минфина РФ от 24.03.2010 № 03-03-06/4/29, от 25.02.2009 № 03-03-06/1/87).

Ремонт может быть осуществлен:

С 2022 года на смену ПБУ 6/01 чиновники утвердили 2 новых ФСБУ 6/2020 «Основные средства» и 26/2020 «Капитальные вложения». Согласно новым стандартам учет ОС нужно вести по новым правилам. Начать применение стандартов можно и раньше, закрепив новые учетные положения в учетной политике.

Как правильно учитывать затраты на капитальный, текущий и неплановый ремонт ОС при применении ФСБУ 6/2020 и ФСБУ 26/2020, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Документальное оформление ремонта

Проведению ремонта предшествует составление:

О том, какой может быть форма дефектной ведомости, читайте в материале «Составляем правильно дефектный акт — образец».

О правилах оформления такой накладной читайте в статье «Унифицированная форма № ОС-2 — бланк и образец».

По завершении ремонтных работ оформляют:

О том, как заполнить такой акт, читайте в материале «Унифицированная форма № ОС-3 — бланк и образец».

Пример оформления такой записи смотрите в образце к статье «Унифицированная форма № ОС-6 — бланк и образец».

Как списать материалы на ремонт ОС, узнайте в КонсультантПлюс. Авторитетное мнение экспертов К+ смотрите в Готовом решении, получив бесплатный пробный доступ.

Отражение ремонта в бухучете

Учет затрат на ремонт основных средств в БУ различается в зависимости от того, каким способом выполняются ремонтные работы.

При осуществлении их собственными силами (т. е. одним из вспомогательных подразделений) на выполнение таких работ в соответствующем подразделении открывают заказ, на который в течение всего времени, пока идет ремонт, собирают прямые затраты, с ним связанные:

Если имеет место привлечение для части работ сторонних контрагентов (т. е. смешанный способ ремонта), то к перечню счетов, отражаемых в этой проводке по кредиту, добавится счет 60. При этом может возникнуть и проводка по выделению НДС, если услуги стороннего контрагента облагаются этим налогом:

В общую сумму затрат по заказу на ремонт добавятся также распределяемые по окончании каждого месяца накладные расходы вспомогательного подразделения, выполняющего ремонт:

По завершении ремонта, что будет зафиксировано актом о приемке объекта, затраты, собранные на счете 23 по соответствующему заказу, спишутся на накладные расходы по содержанию того подразделения, в котором используется побывавшее в ремонте ОС:

Когда ремонт осуществляется только силами стороннего контрагента, затраты по нему в учете появятся лишь на дату подписания акта о приемке объекта из ремонта и сразу будут отнесены на накладные расходы по содержанию того подразделения, в котором используется побывавшее в ремонте ОС, с выделением указанного в документах НДС:

В проводке по учету завершенных затрат на ремонт для обоих вариантов (собственными или сторонними силами) в перечне счетов, указываемых по дебету, могут присутствовать также счета 23 и 29, если учет накладных расходов на них организован котловым способом или на отдельных субсчетах этих счетов. В прямые затраты расходы по ремонту ОС включить нельзя, поскольку во время ремонта объекты в производстве не участвуют.

Согласно действующим правилам бухучета резерв на ремонт ОС в БУ не создается. Ранее это можно было делать, но с 2011 года такая возможность из Методических указаний по бухучету ОС, утвержденных приказом Минфина РФ от 13.10.2003 № 91н, исключена (приказ Минфина РФ от 24.12.2010 № 186н).

Учет ремонта в налоговом учете

В НУ ведение учета затрат на ремонт основных средств возможно 2 способами (ст. 260 НК РФ):

Подробнее о создании и использовании резерва на ремонт ОС в НУ читайте в материале «Создание резерва на ремонт основных средств (нюансы)».

Решение о создании или несоздании резерва в НУ необходимо закрепить в учетной политике. Если решено его создавать, там же прописывается алгоритм расчета суммы резерва и период, на который он формируется.

Поскольку действующие правила бухучета не предусматривают возможности создания резерва на ремонт ОС, между данными БУ и НУ в части резерва, формируемого для целей НУ, возникнут разницы.

Итоги

Ремонт ОС заключается в осуществлении мероприятий, направленных на поддержание работоспособности основных средств, но он не должен приводить к изменению технических характеристик или назначения ОС. Расходы по ремонту учитывают в затратах в размере фактических сумм по завершении ремонтных работ вне зависимости от того, чьими силами ремонт осуществляется: собственными или привлеченными. Обязательно документальное обоснование необходимости проведения ремонта. В НУ допустимо создание резерва на ремонт, но это приводит к возникновению разниц между БУ и НУ.