с каким отчетом сверяют 6 ндфл

Как проходит камеральная проверка отчета 6-НДФЛ?

Как налоговая проверяет 6-НДФЛ

C 2021 года формуляр 6-НДФЛ кардинально обновился приказом ФНС России от 15.10.2020 № ЕД-7-11/753@.

Воспользуйтесь образцом 6-НДФЛ за 3 квартал/9 месяцев 2021 года, составленным экспертами КонсультантПлюс, и проверьте, все ли у вас правильно. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Камералка проводится непосредственно в стенах налогового органа, без выезда к налоговому агенту. Проверка данного вида длится в течение 3 месяцев со дня подачи расчета (п. 2 ст. 88 НК РФ).

Анализ данных происходит внутри расчета, а также в сопоставлении с карточкой расчетов с бюджетом и другими отчетами, подаваемыми в ИФНС, например, ЕРСВ, сверка данных этих отчетов проводится согласно контрольным соотношениям из письма ФНС от 19.02.2021 №БС-4-11/2124@/

Перечислим, какие контрольные соотношения используют налоговики, чтобы найти нестыковки в расчете 6-НДФЛ:

Отметим, что равенство строк 140 и 160 соблюдаться не должно, поскольку НДФЛ может быть начислен в одном периоде, а удержан в другом. Например, если зарплата сотрудникам выплачивается в следующем месяце после месяца ее начисления. В такой ситуации НДФЛ с зарплаты за последний месяц квартала исчисляется в одном квартале, а удерживается и перечисляется в бюджет в следующем.

Налоговики также сверяют данные в 6-НДФЛ с ЕРСВ. Что делать, если выявлен разрыв между отчетами, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы увидеть экспертные рекомендации.

Сверка формы 6-НДФЛ с совершенными платежами в бюджет

В ходе проверки делается сравнение данных расчета с КРСБ по конкретному налоговому агенту:

Проверка соответствия форм 6-НДФЛ и 2-НДФЛ

Поскольку 2-НДФЛ сдается составе нового 6-НДФЛ, то рассмотренные ниже алгоритмы выявления нарушений применяются для каждого отчета по форме 6-НДФЛ.

Проверка годовой суммы начисленного дохода:

Проверка суммы начисленных дивидендов:

Проверка годовой суммы исчисленного налога:

Проверка общего количества физлиц, которые получили доход:

О том, какие несоответствия для 6-НДФЛ и 2-НДФЛ являются нормальными, читайте в этом материале.

Подробнее о контрольных соотношениях для проверки 6-НДФЛ читайте здесь.

Последствия камеральной проверки для юридических лиц

Если ваш расчет 6-НДФЛ не вызвал у налоговиков вопросов, то никаких дальнейших событий после проверки происходить не будет. Однако при выявлении нестыковок вам будет направлено уведомление и соответствующие вопросы. Вам придется ответить на них, пояснив правильность своих действий при заполнении расчета, либо подать уточненный отчет, устраняющий допущенные ошибки.

НДФЛ-агентам, нарушившим правила внесения данных в отчет, грозят такие наказания:

Итоги

Камеральная проверка расчета 6-НДФЛ пройдет для вас незаметно, если вы следовали правилам начисления и уплаты налога, а также заполнения формы. Если бухгалтер нашел в своем расчете ошибку самостоятельно, он может направить в инспекцию уточненную форму. Аналогично ему придется поступить, если ошибку выявил налоговый орган, но в этом случае возможно применение штрафных санкций.

С помощью каких отчетов можно найти ошибки в 6-НДФЛ в 1С

Все работодатели ежеквартально обязаны сдавать отчет 6-НДФЛ. Несмотря на то, что в 2021 году ожидается грандиозное обновление формы этого отчета, помощники проверки корректности его заполнения останутся прежними.

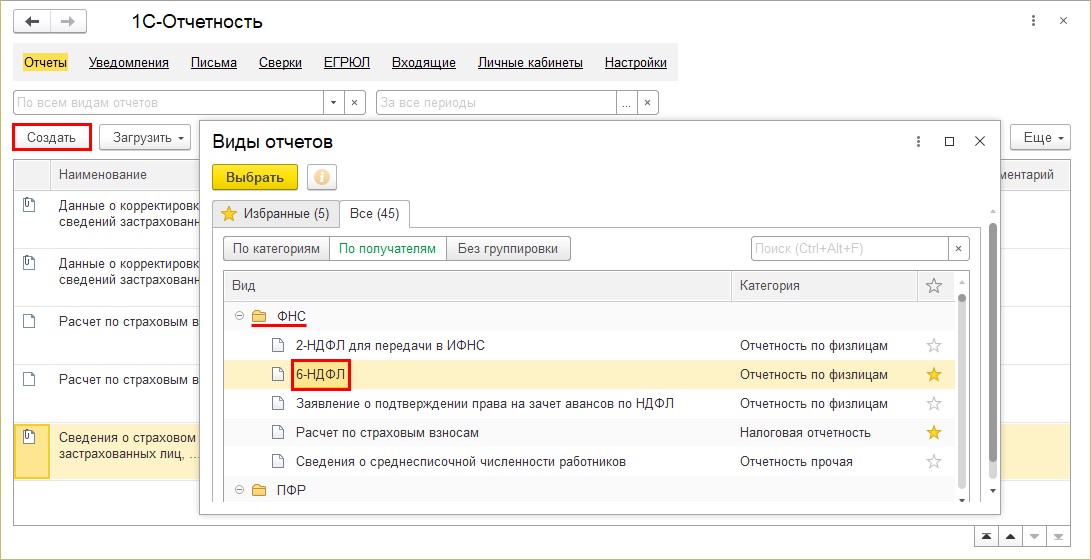

Итак, в программе 1С:Зарплата и управление персоналом ред. 3.1 отчет 6-НДФЛ формируется в разделе «Отчетность, справки» — «1С-Отчетность».

Нажмите кнопку «Создать» и в разделе «ФНС» найдите отчет «6-НДФЛ».

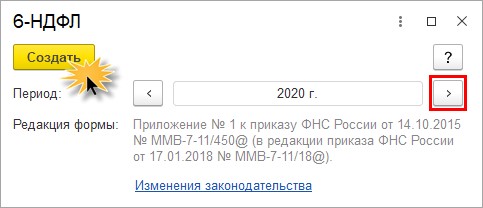

С помощью «кнопок-стрелок» задайте период отчета.

Нажмите кнопку «Заполнить».

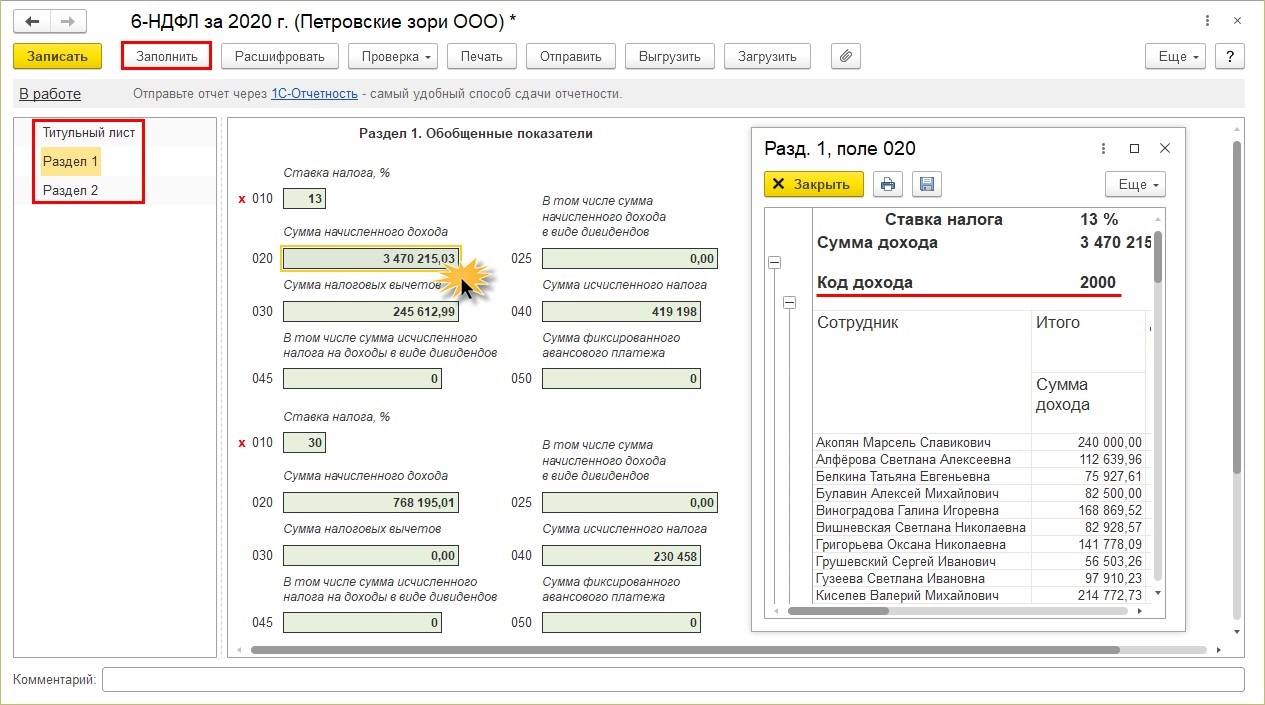

Отчет имеет два раздела:

Раздел 1 — «Обобщенные показатели», включающий данные о суммах начисленного дохода, налоговых вычетов, суммах исчисленного налога. Пользователь может посмотреть детализацию сумм ячеек отчета. Для того щелкните правой кнопкой мышки на ячейке и выберите команду «Расшифровать».

Получив расшифровку данных формы в разрезе кодов доходов, пользователь может их проанализировать.

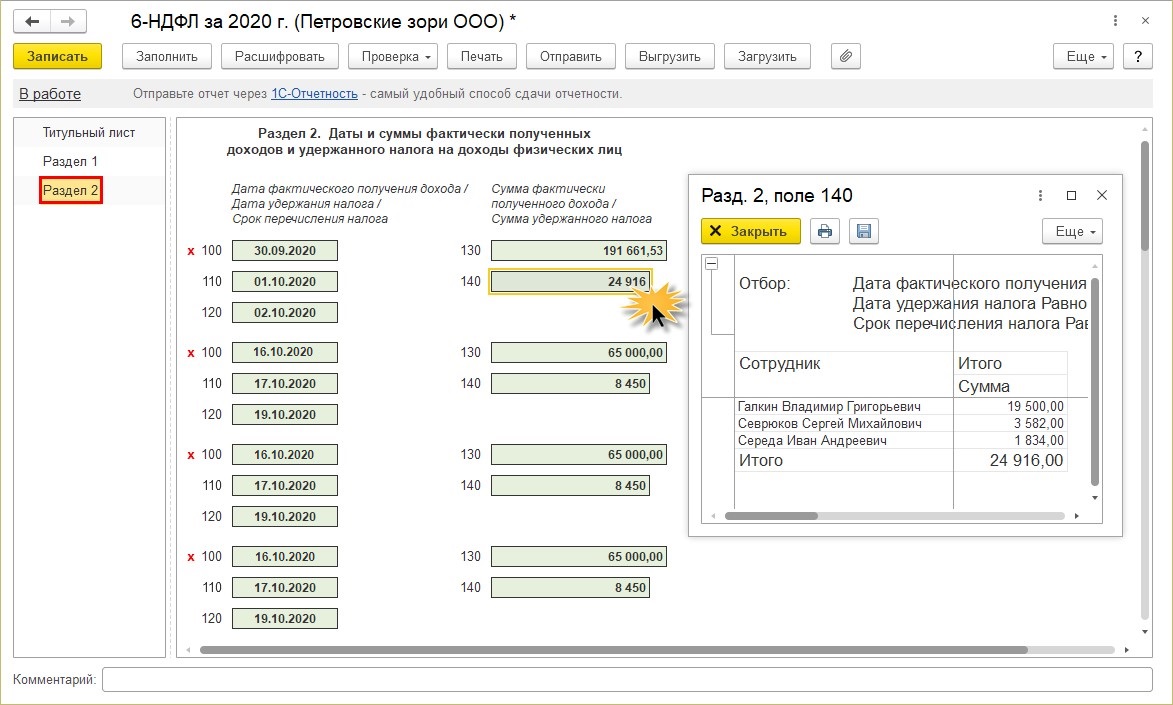

Раздел 2 — «Даты и суммы фактически полученных доходов и удержанного НДФЛ». Здесь пользователь также может получить детальную информацию расшифровки любой ячейки. Этот способ помогает проанализировать данные и найти ошибки в отчете.

Кроме детализации ячеек отчета, в 1С есть еще «отчеты-помощники», дающие возможность проанализировать данные по НДФЛ. Они помогут пользователю при заполнении и проверке формы «6-НДФЛ»:

Сформировать их можно несколькими способами:

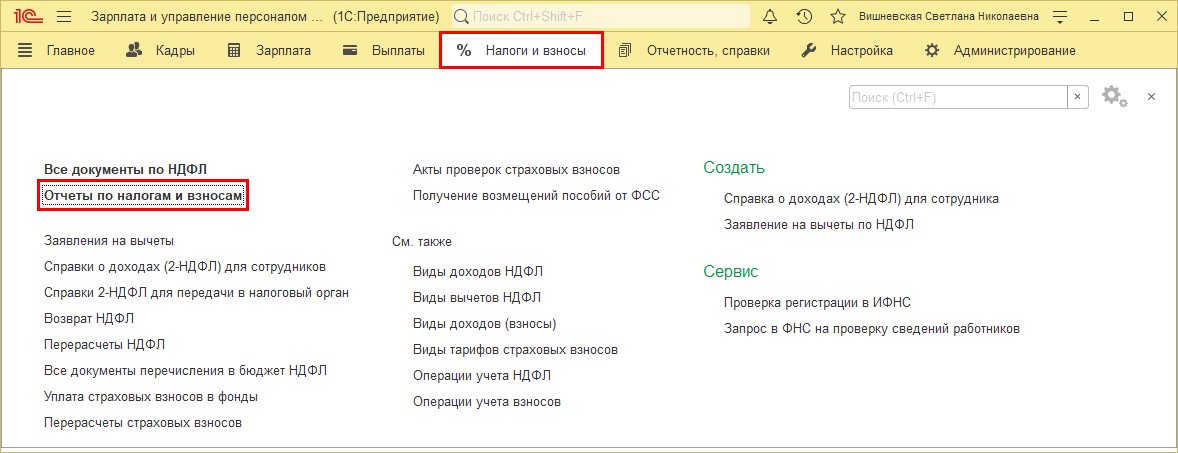

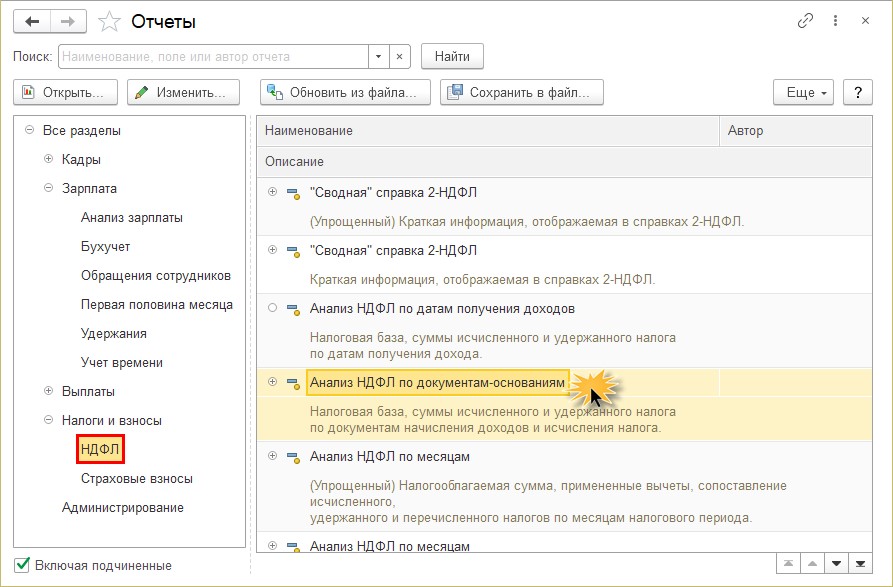

1 вариант — в разделе Налоги и взносы« — «Отчеты по налогам и взносам».

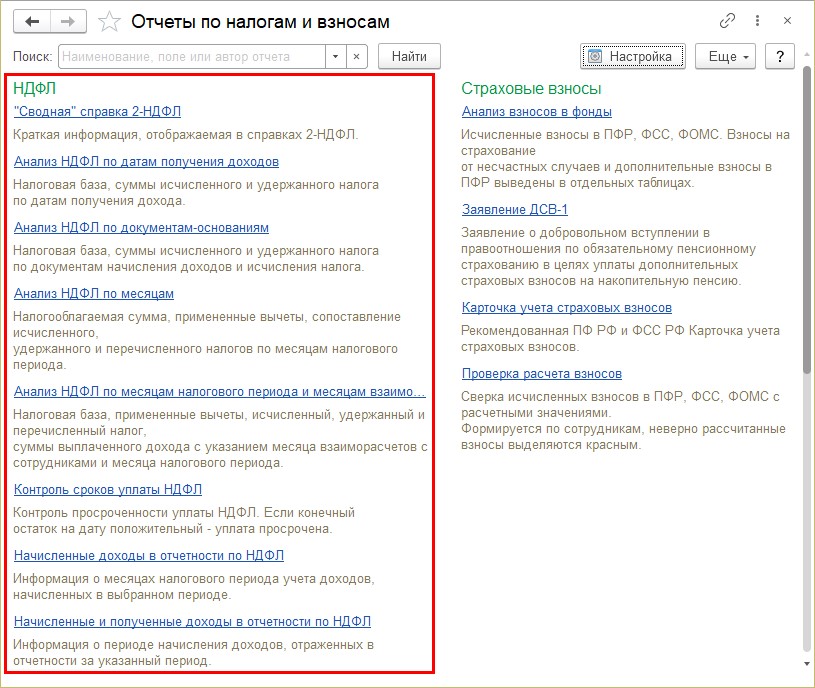

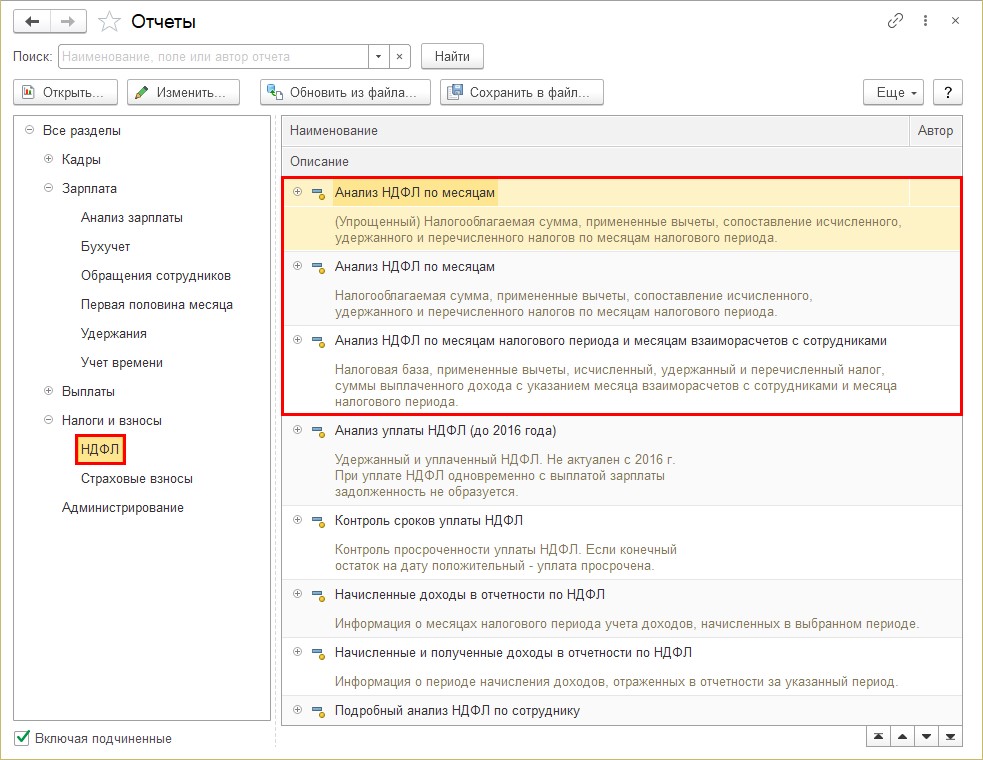

Открыв раздел, вы увидите список отчетов по НДФЛ.

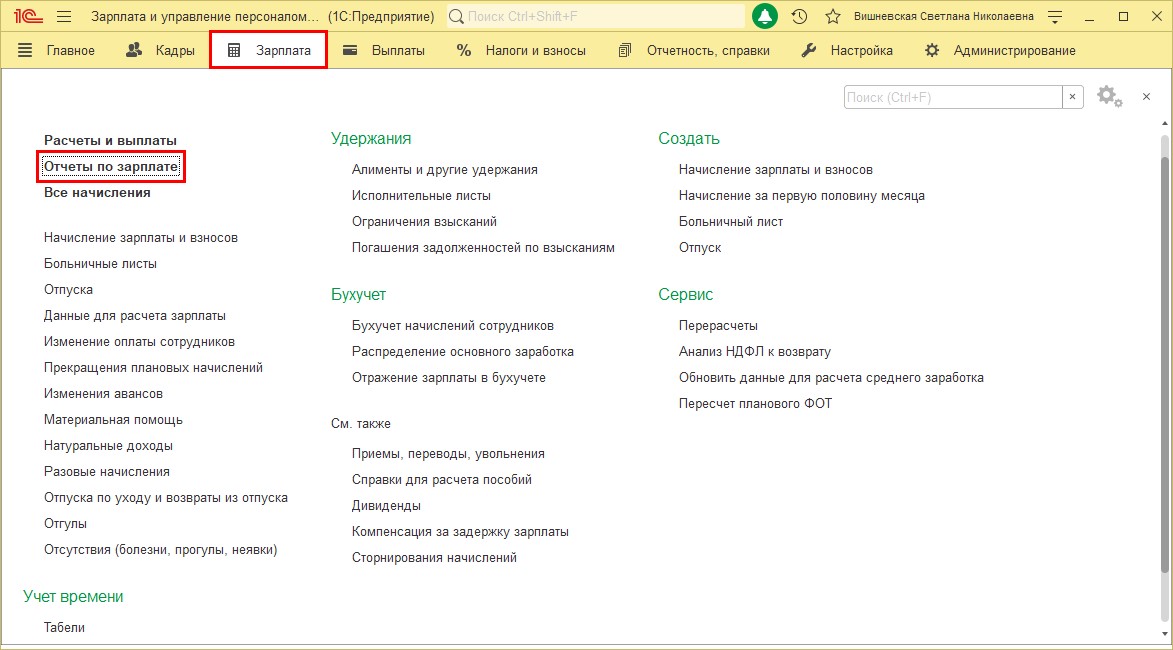

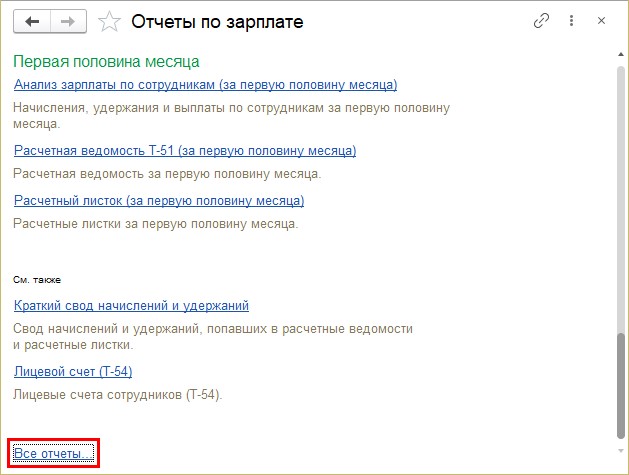

2 вариант — в разделе «Зарплата» — «Отчеты по зарплате».

Перейдите в самый низ списка отчетов и перейдите по гиперссылке «Все отчеты».

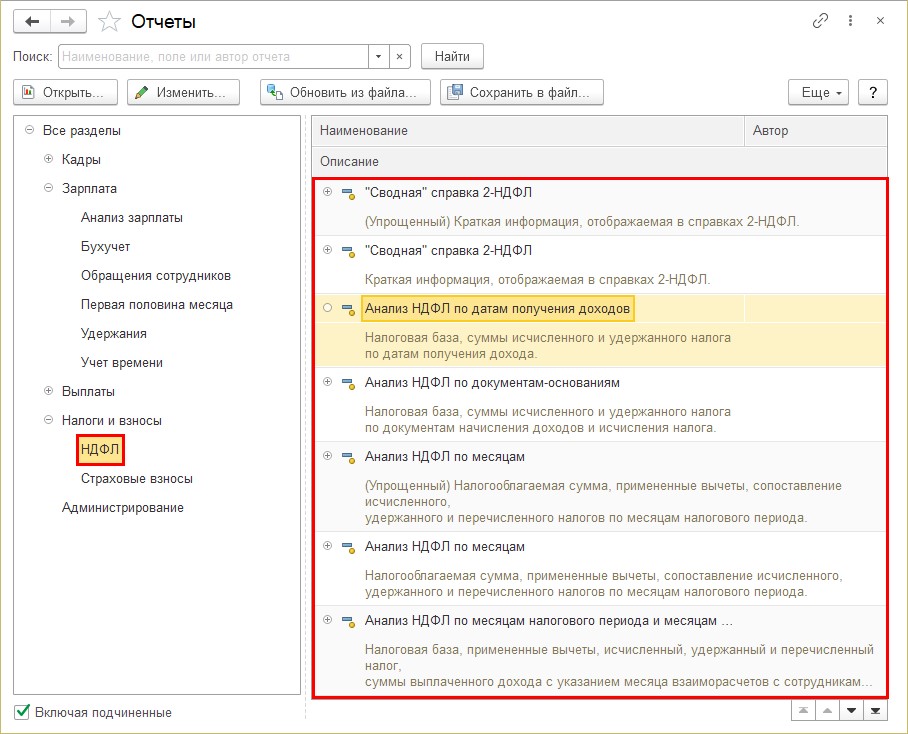

Откройте раздел «Налоги и взносы» и в правой стороне отобразится список дополнительный отчетов для анализа НДФЛ.

Рассмотрим коротко эти отчеты. Какую информацию пользователь может получить из них?

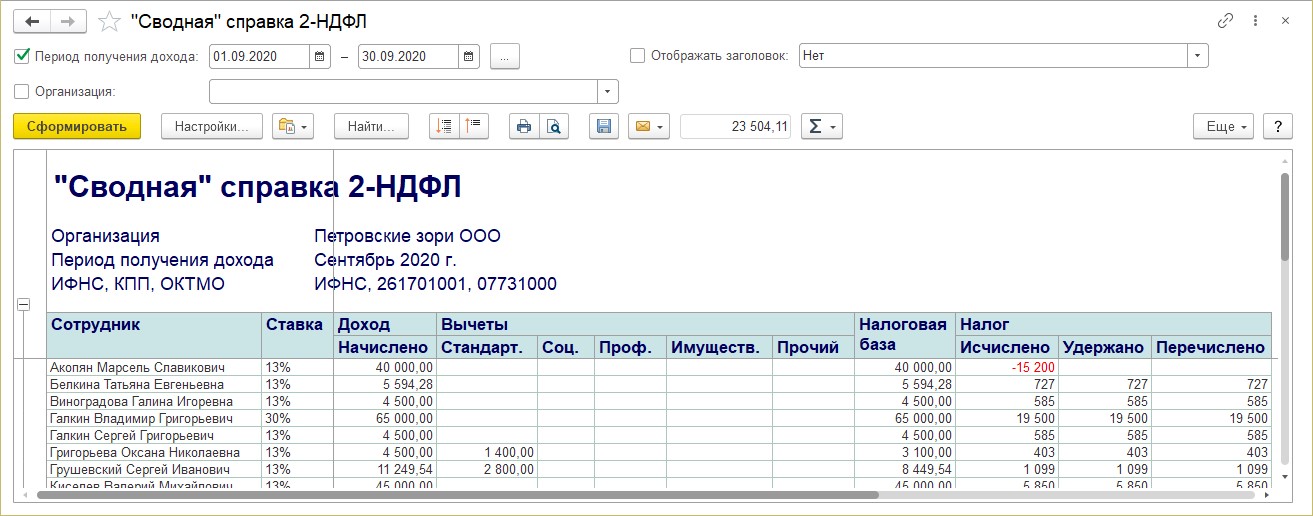

«Сводная» справка 2-НДФЛ

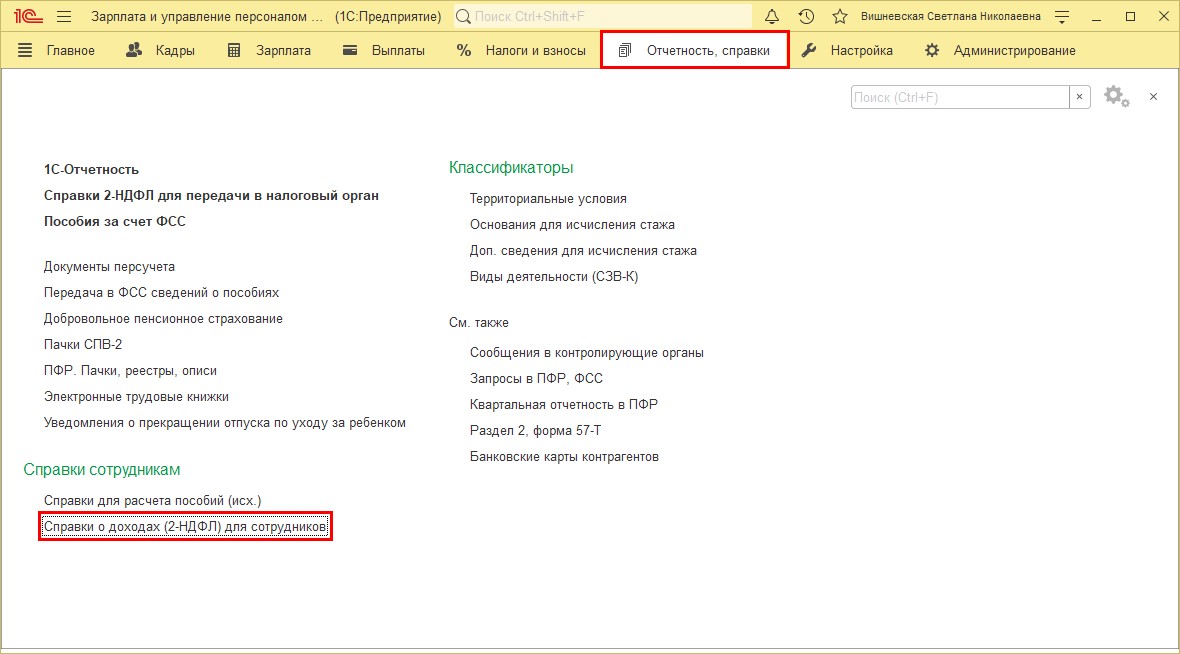

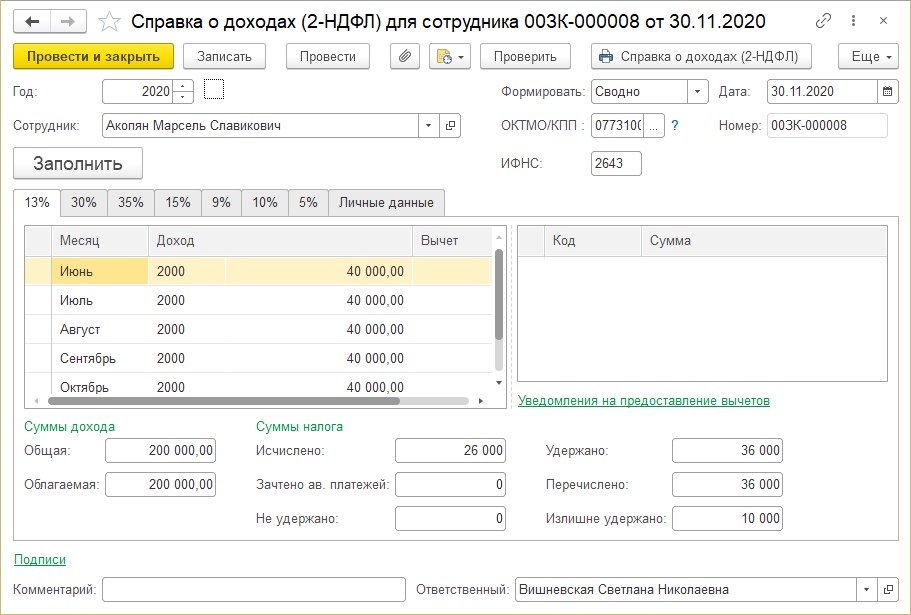

Саму форму «Справки о доходах (2-НДФЛ) для сотрудника» можно сформировать в разделе «Отчетность, справки».

Документ содержит информацию о доходах и НДФЛ выбранного сотрудника.

Отчет «Сводная» справка 2-НДФЛ, содержит информацию, из которой формируется справка 2-НДФЛ. Плюс отчета в том, что он формирует данные по всем сотрудникам. С его помощью можно проверить все данные по доходам сотрудника, начислениям и удержаниям НДФЛ, примененных вычетах.

При необходимости можно установить отбор в кнопке «Настройка».

При обнаружении ошибки пользователь может вовремя внести исправления в программе.

Например, не предоставлен, не закрыт или неверно указан вычет сотруднику.

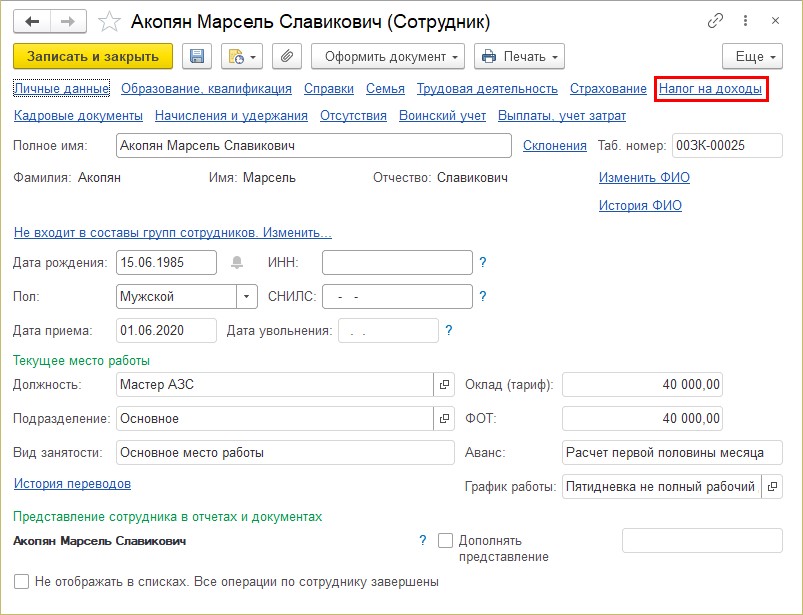

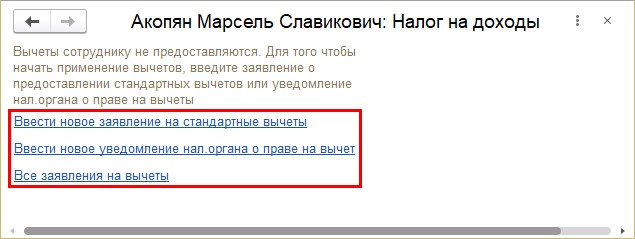

Перейдите в карточку сотрудника — в справочнике «Сотрудники» и внесите или исправьте данные о вычетах в разделе «Налог на доходы».

В разделе можно ввести:

А также просмотреть все заявления на вычеты сотрудника, перейдя по одноименной гиперссылке.

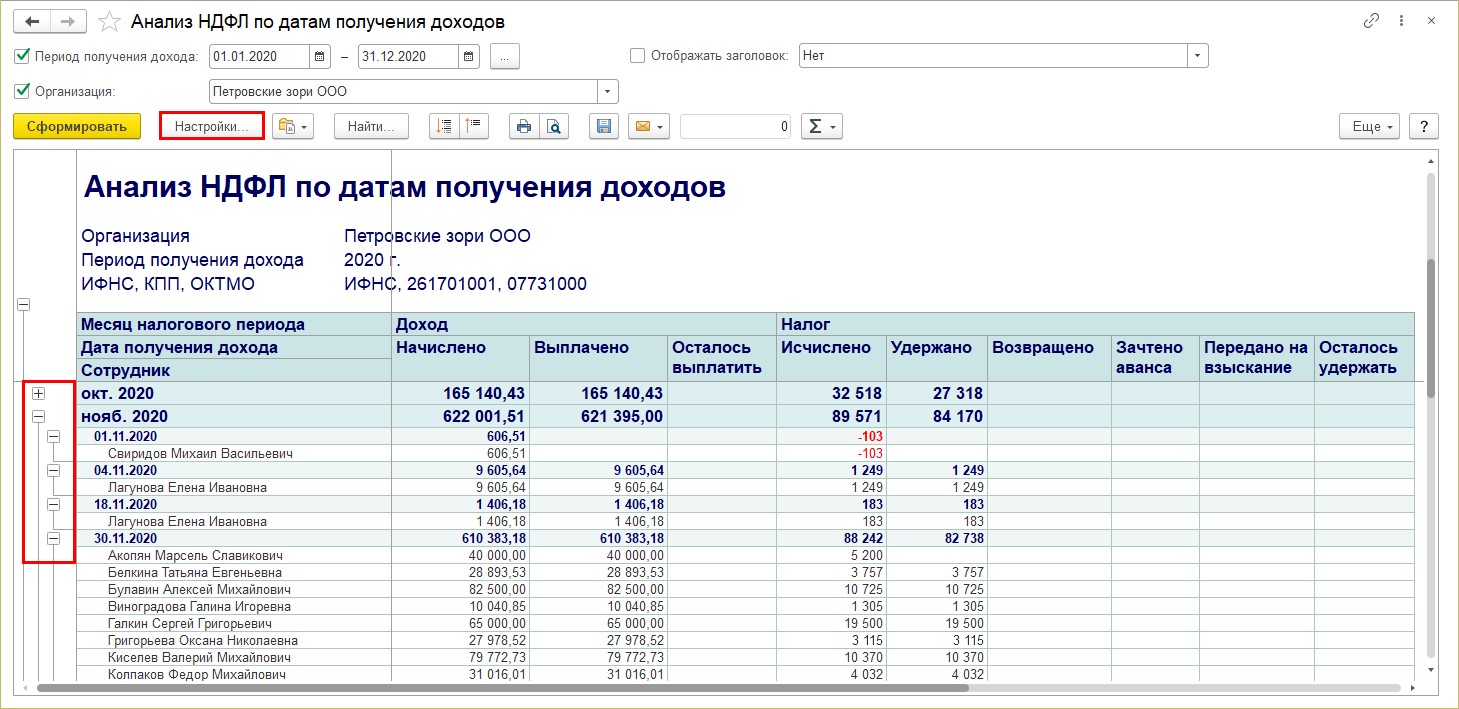

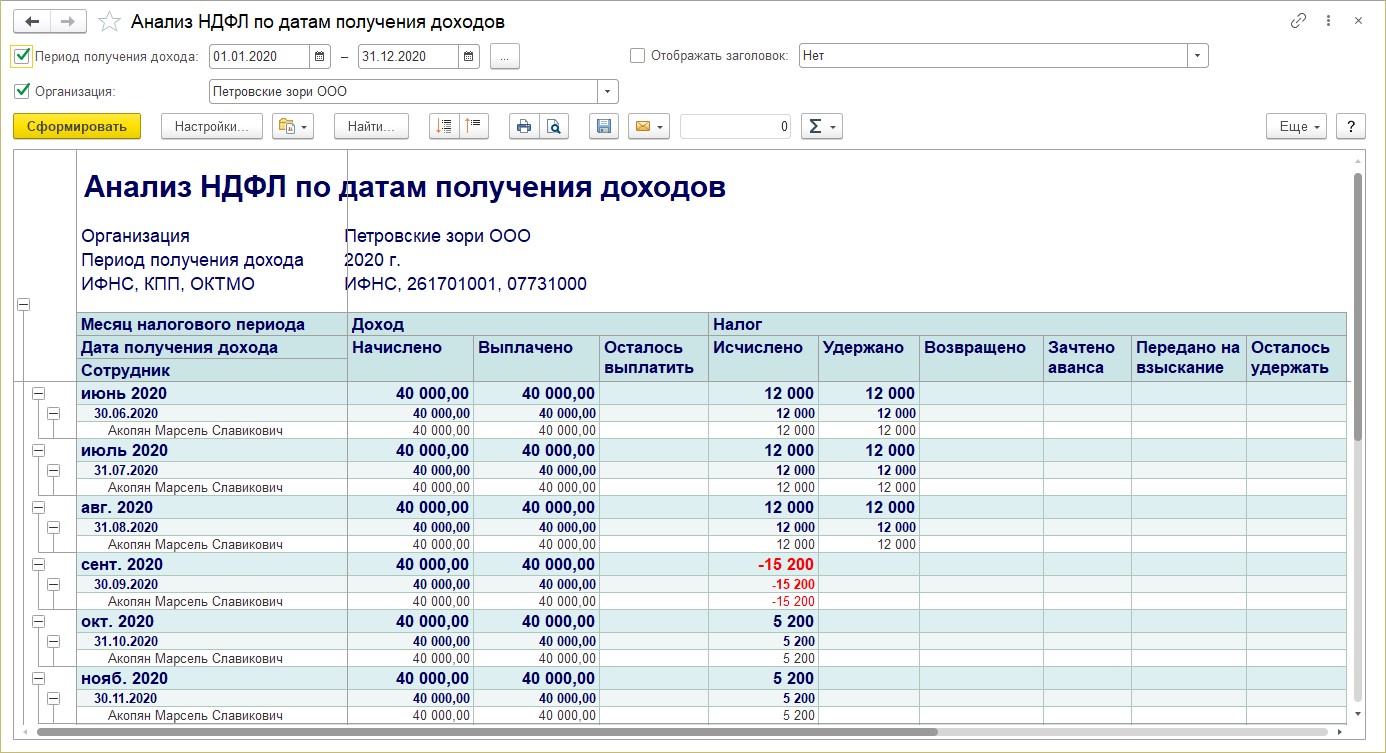

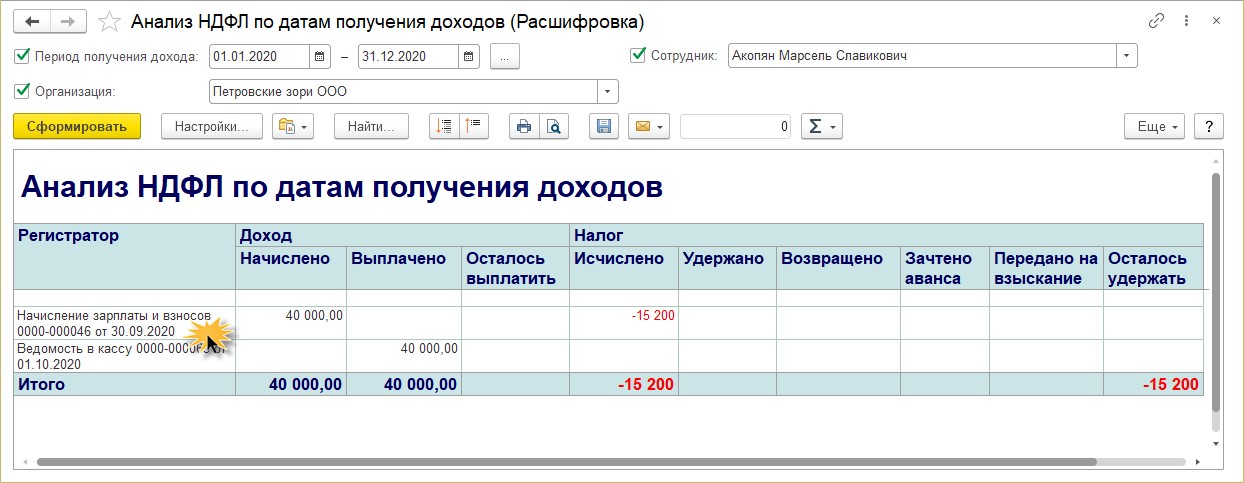

Анализ НДФЛ по датам получения доходов

Отчет позволяет получить пользователю информацию о начисленных и выплаченных доходах, об исчисленном и удержанном НДФЛ и т.п. Информация выводится в отчет в разрезе дат и объединена по месяцам. С помощью значков-группировок » » и «-» данные можно сворачивать и разворачивать.

Информацию, представленную в таком виде, проще проверять и анализировать. С ее помощью легко обнаружить ошибки.

Используя кнопку «Настройки», можно устанавливать дополнительные параметры формирования отчета.

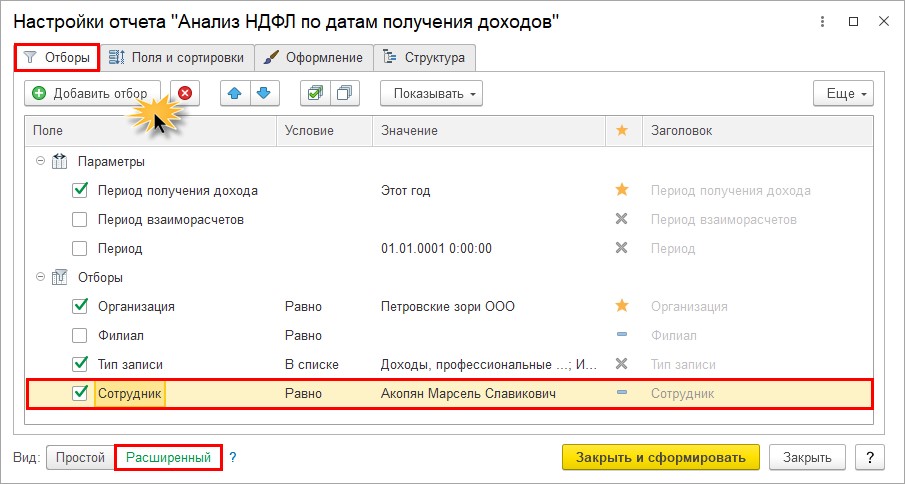

Установите вид настройки — «Расширенный» и на закладке «Отбор» добавьте дополнительный отбор. Нажмите кнопку «Добавить отбор» и добавьте поле «Сотрудник».

Установите «Сотрудник», условие «Равно» и в поле «Значение» выберите сотрудника из справочника. В нашем примере — Акопян М.С.

Нажмите «Закрыть и сформировать». Данные в отчете отобразятся в соответствии с условием отбора.

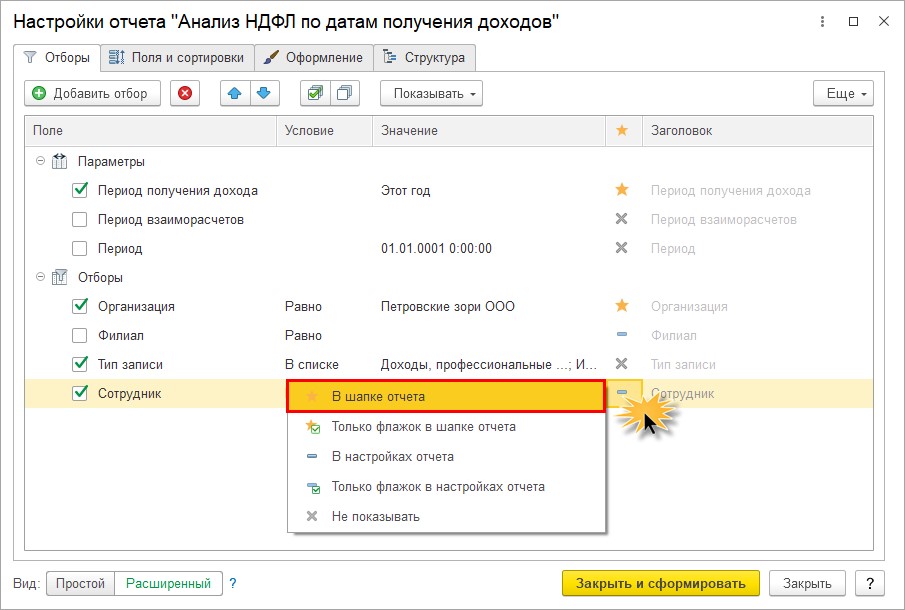

Если вы часто пользуетесь отчетом для удобства можно вынести отбор по сотруднику в его шапку. Тогда для выбора сотрудника не надо каждый раз заходить в настройку. Для этого в строке отбора щелкните мышкой на условное обозначение «-» и выберите «В шапке отчета».

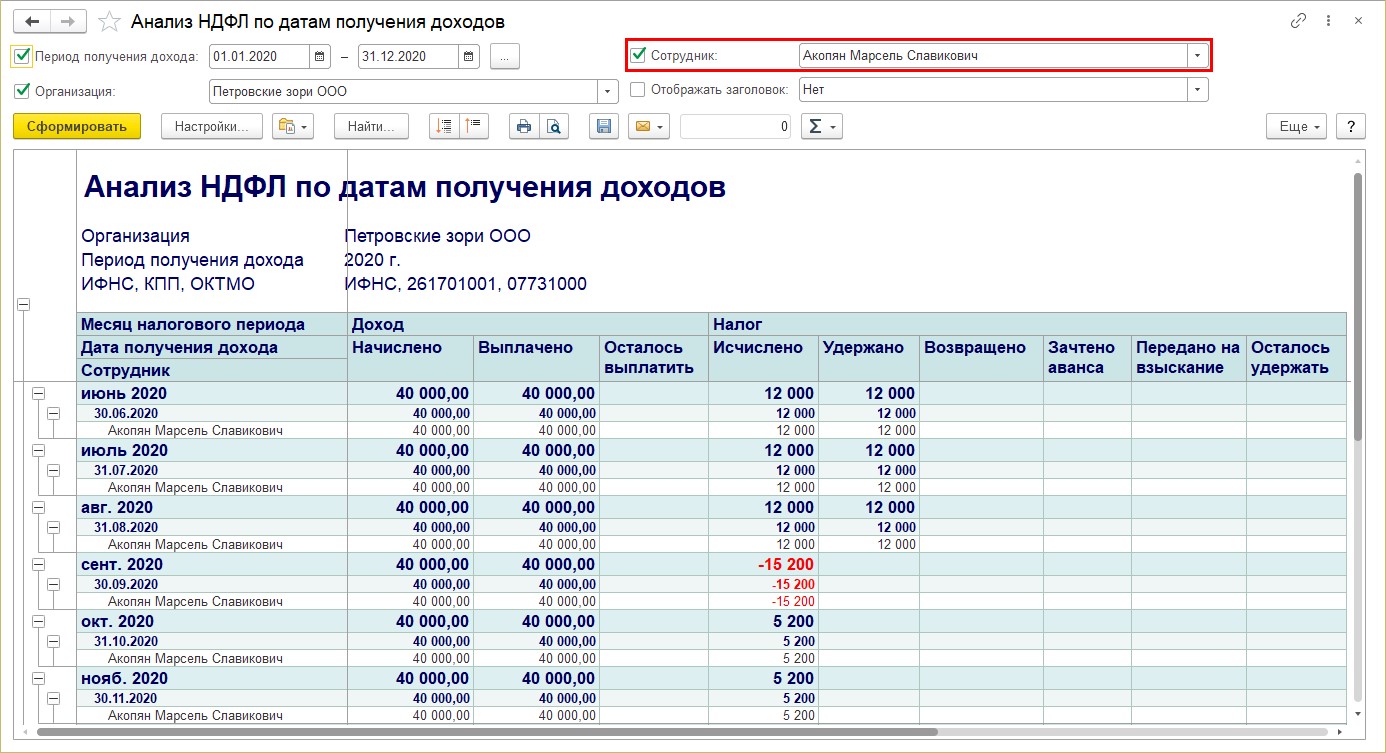

В результате настройки, в шапке отчета появилось поле отбора по сотруднику.

Такая настройка применима к любому отчету в 1С.

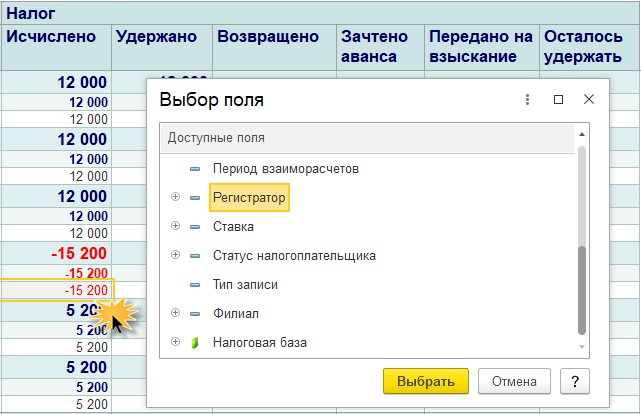

Как и в любом другом отчете пользователь может проанализировать данные, посмотрев их расшифровку. Щелкните мышкой дважды на значении ячейки и выберите значение поля «Регистратор».

В результате отобразится расшифровка, в разрезе документов, которые сделали запись в регистр. Двойной щелчок мышкой на названии документа-основания откроет сам документ.

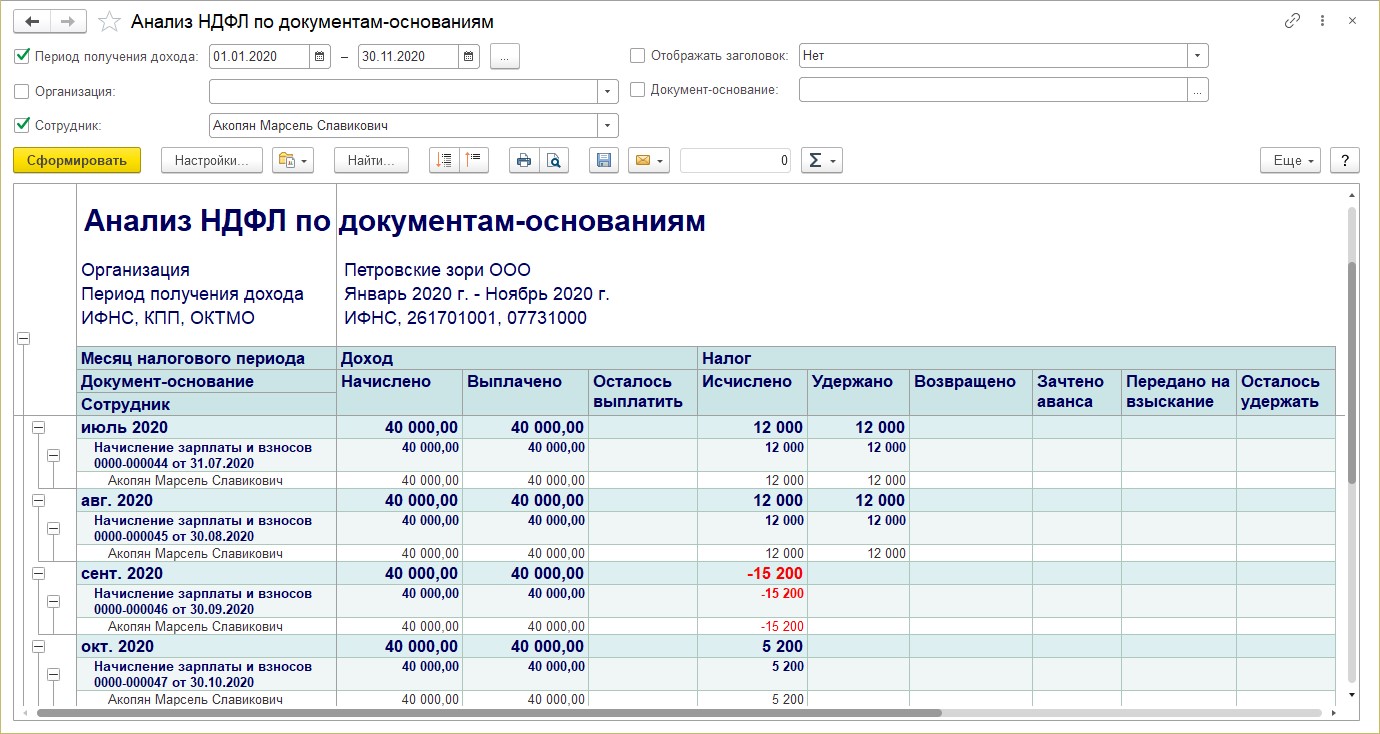

Анализ НДФЛ по документам-основаниям

Информацию по налогу в разрезе регистратора можно получить также из отчета «Анализ НДФЛ по документам-основаниям».

Форма отчета позволяет сразу увидеть пользователю, каким документами были произведены записи.

Анализ НДФЛ по месяцам

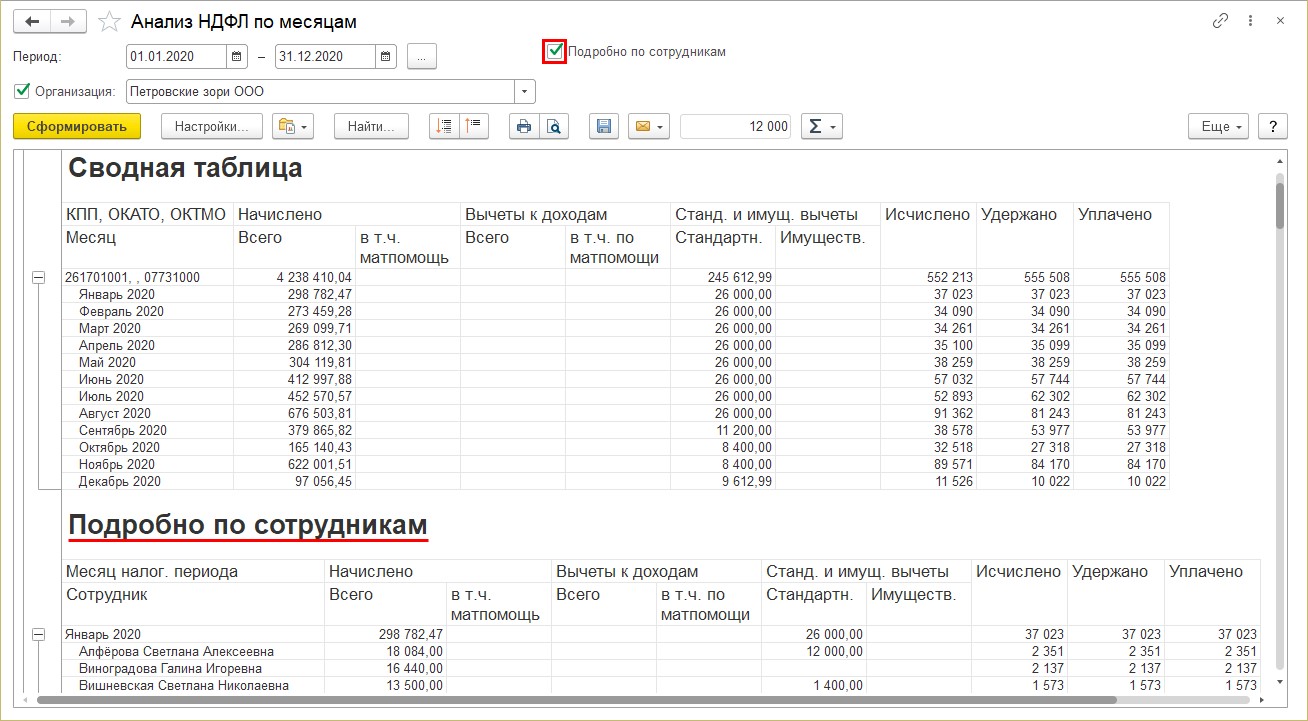

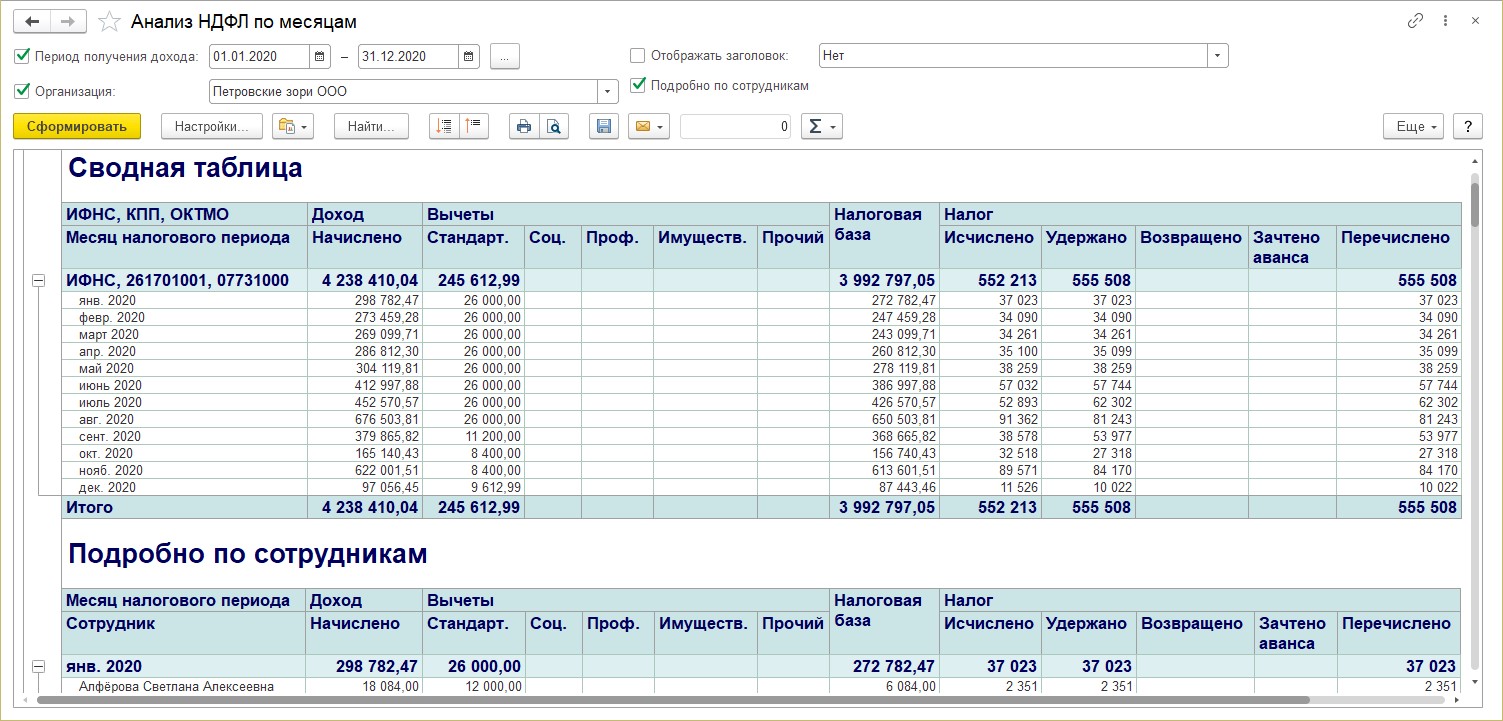

Группа отчетов «Анализ НДФЛ по месяцам» позволяет получить сопоставить исчисленный, удержанный и перечисленный НДФЛ, проанализировать налогооблагаемую базу и примененные вычеты. Отчет представлен в полном и упрощенном варианте, а также с детализацией месяцев налогового периода и месяцев взаиморасчетов с сотрудниками.

Упрощенный вариант содержит сводную информацию по показателям.

Для детализации записей в разрезе сотрудников установите галочку «Подробно по сотрудникам». В отчете добавится одноименный раздел.

Второй вариант отчета «Анализ по месяцам» отображает такую же информацию, но немного в другом интерфейсе.

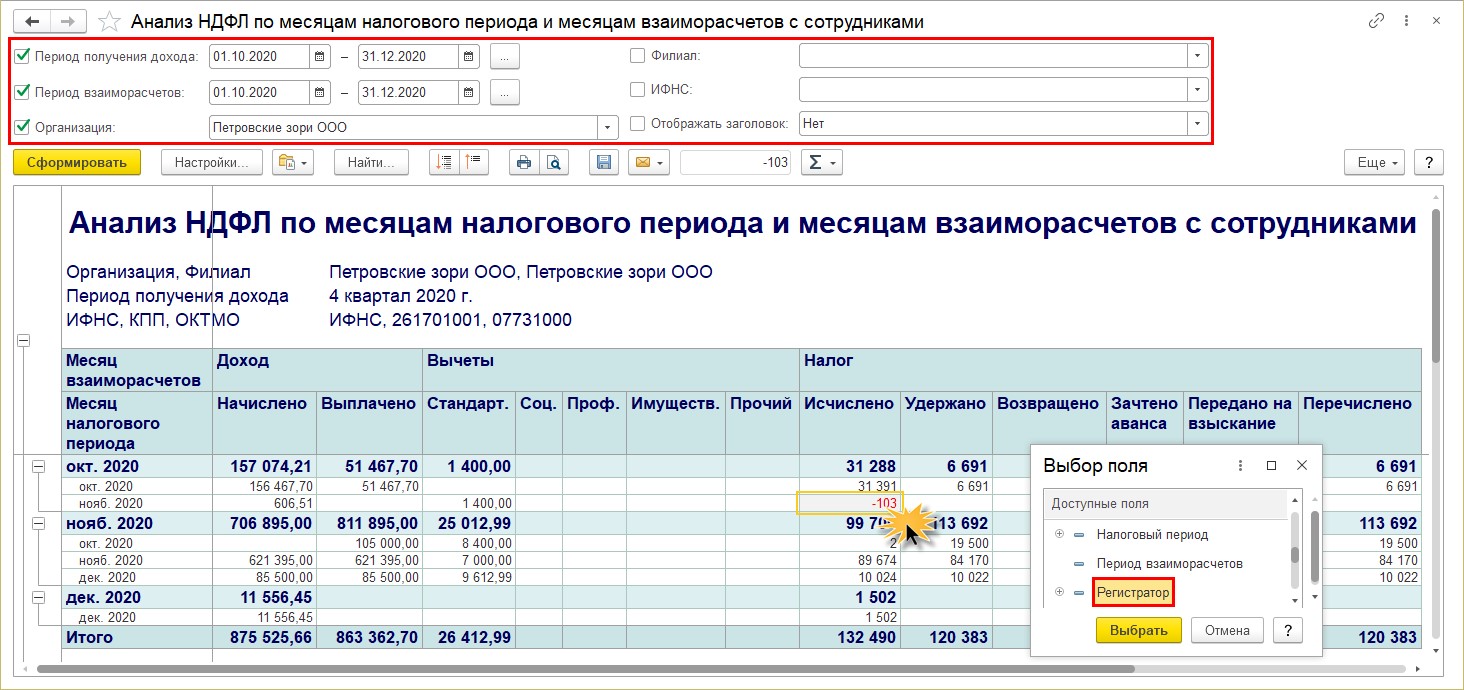

В отчете «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» добавлены дополнительные настройки и отборы. Пользователь может указать:

Суммы в этом отчете, как и во всех других отчетах, можно детализировать, щелкнув правой кнопкой мышки и выбрав вариант для детализации. Например, по полю «Регистратор», т.е. по документу.

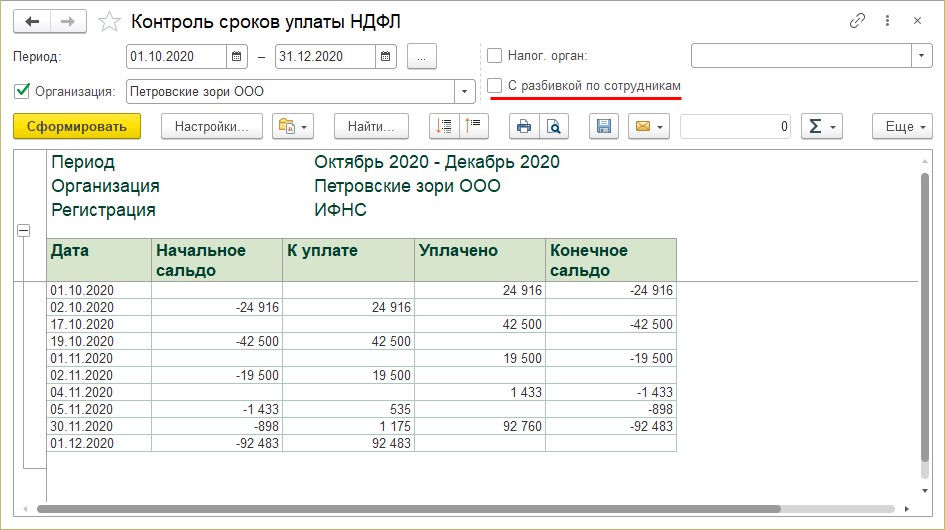

Контроль сроков уплаты НДФЛ

Отчет позволяет получить информацию о суммах НДФЛ к уплате и сопоставить с уплаченным НДФЛ. Положительный остаток на конец периода говорит о просрочке уплаты налога.

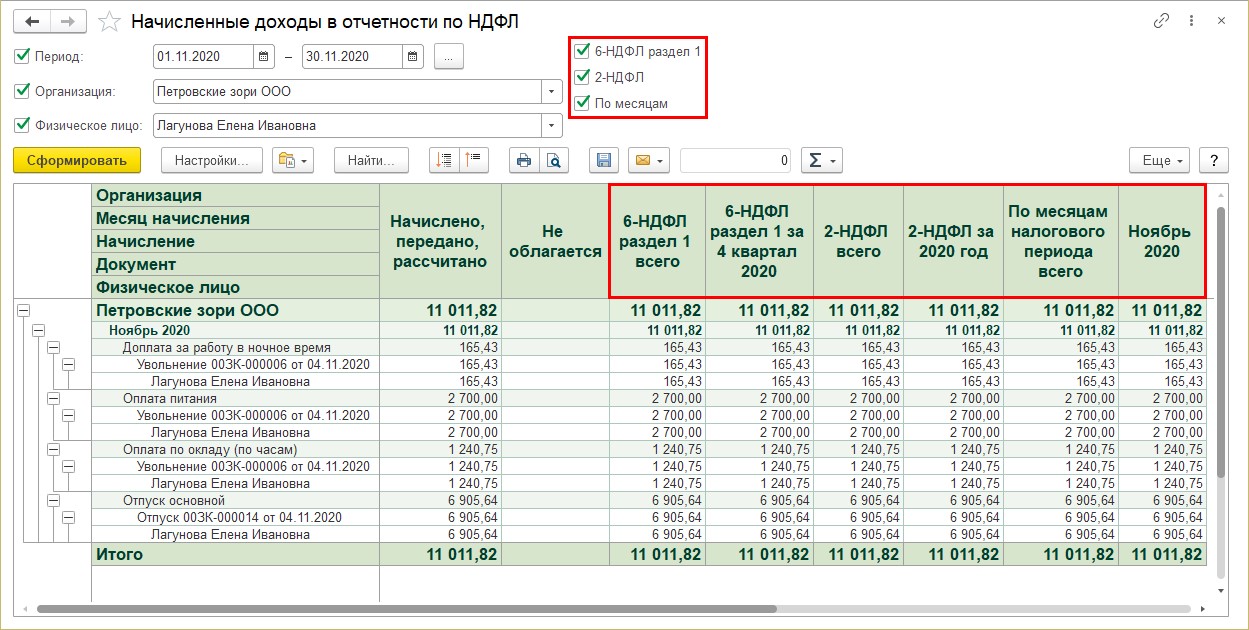

Начисленные доходы в отчетности НДФЛ

Данная форма отчета позволяет пользователю выбрать информацию о доходах сотрудника за определенный период. Дополнительные настройки отчета регулируют видимость соответствующих колонок в таблице с данными:

Установите галочки и в таблице появятся дополнительные столбцы с информацией.

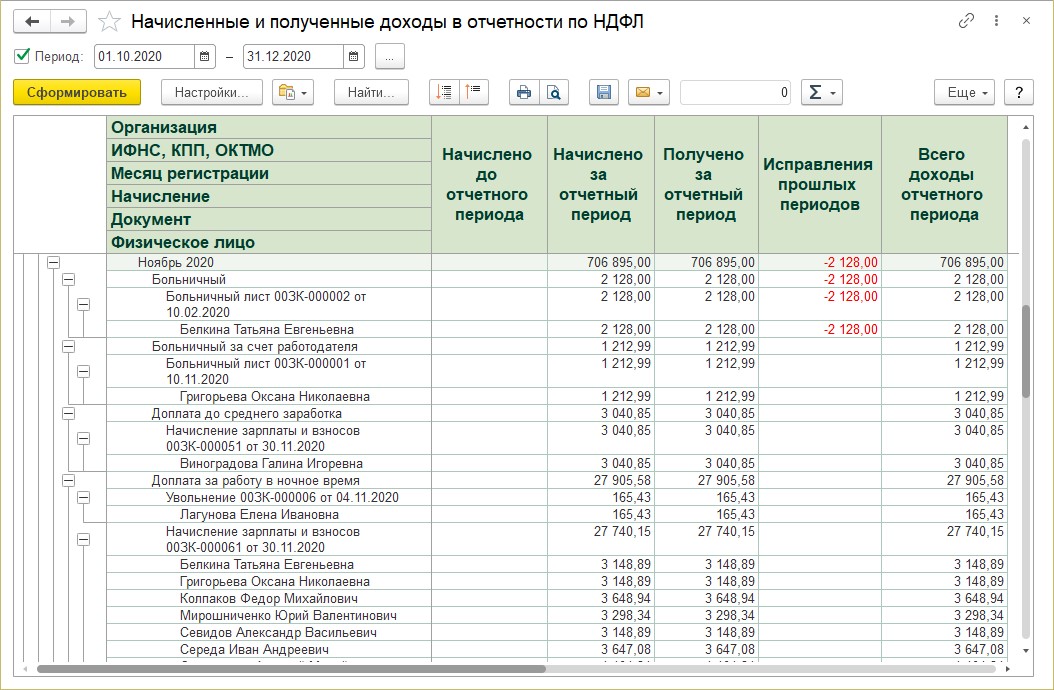

Начисленные и полученные доходы в отчетности по НДФЛ

Отчет «Начисленные и полученные доходы в отчетности по НДФЛ» дает информацию пользователю о доходах, детализированную в разрезе документов и обобщенную по периодам.

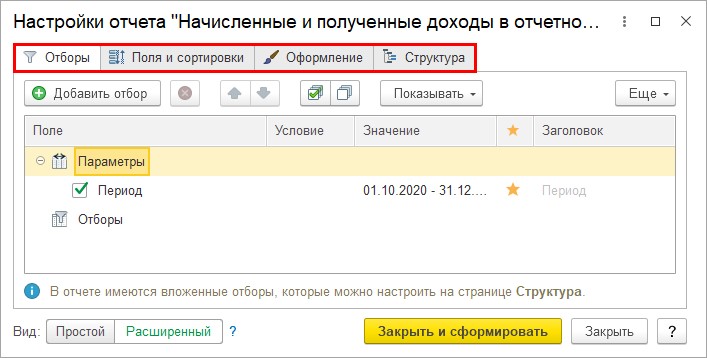

Используя расширенные настройки отчета по кнопке «Настройка», пользователь может задавать дополнительные параметры для отчета, как и во всех отчетах 1С.

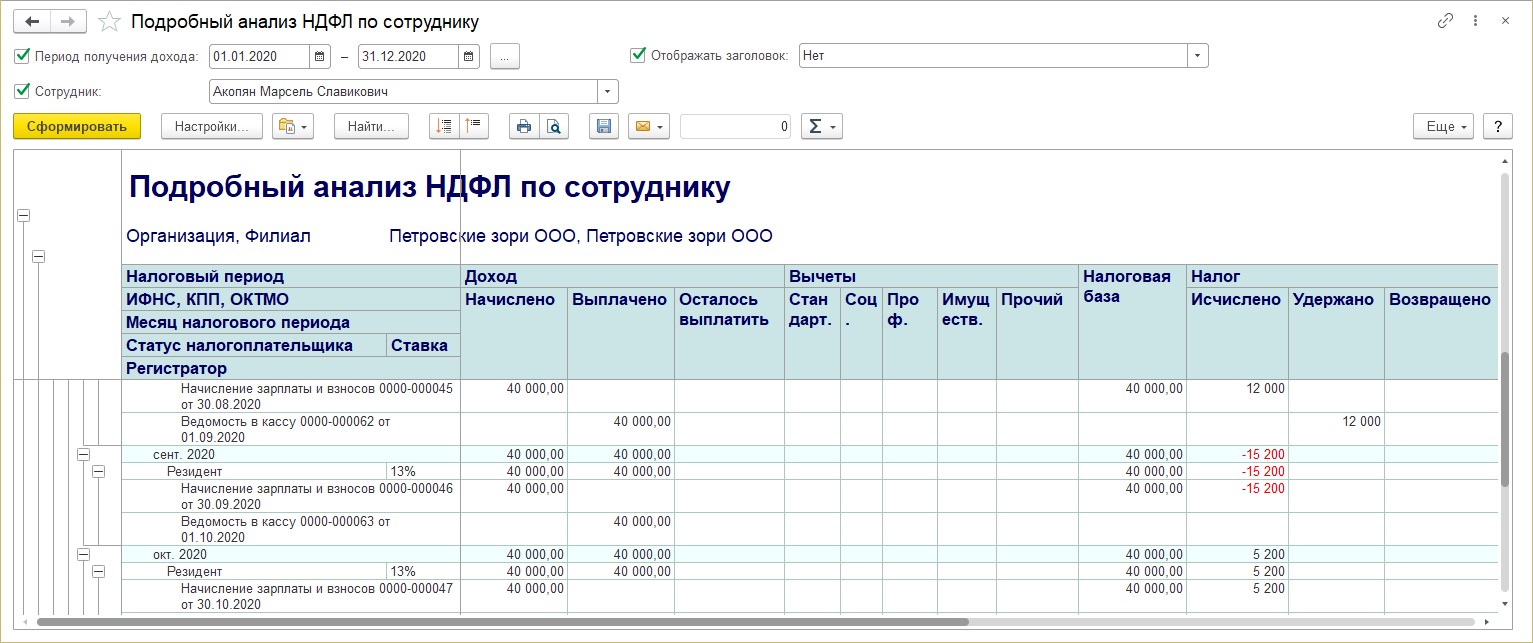

Подробный анализ НДФЛ по сотруднику

Отчет позволяет просмотреть всю информацию по выбранному сотруднику:

Отчет формируется с указанием первичных документов, в разрезе месяцев начисления.

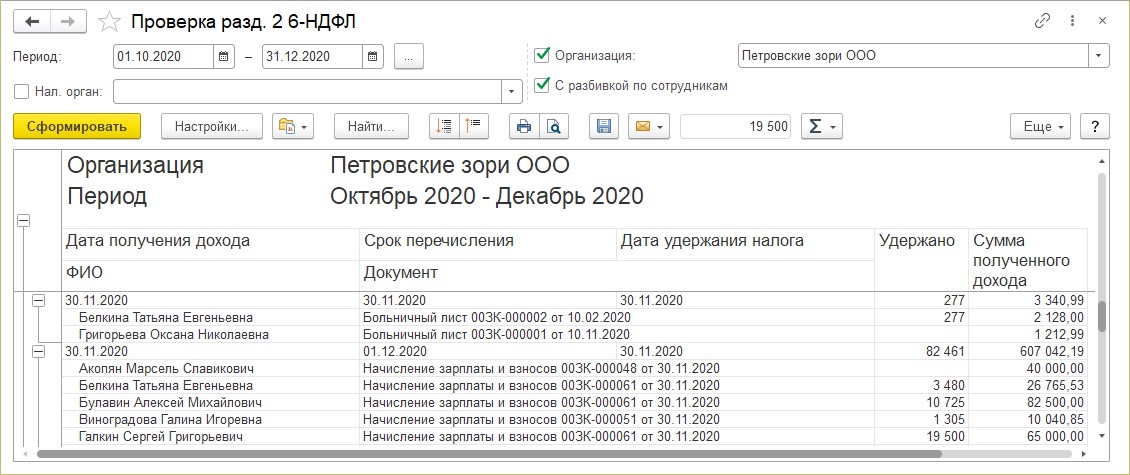

Проверка разд. 2 6-НДФЛ

В помощь для проверки раздела 2 отчета «6-НДФЛ» послужит одноименная форма отчета. Она содержит информацию о суммах удержанного НДФЛ и полученного дохода, с указанием документа, срока перечисления и даты удержания.

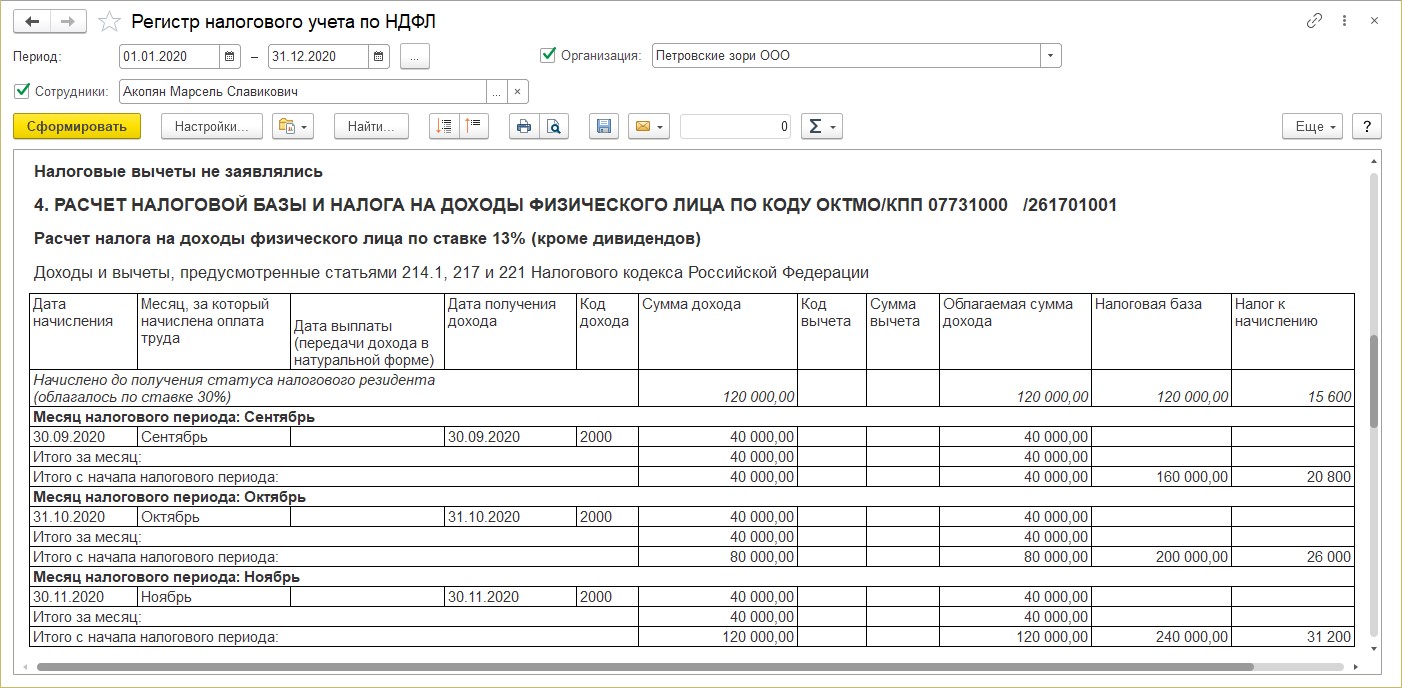

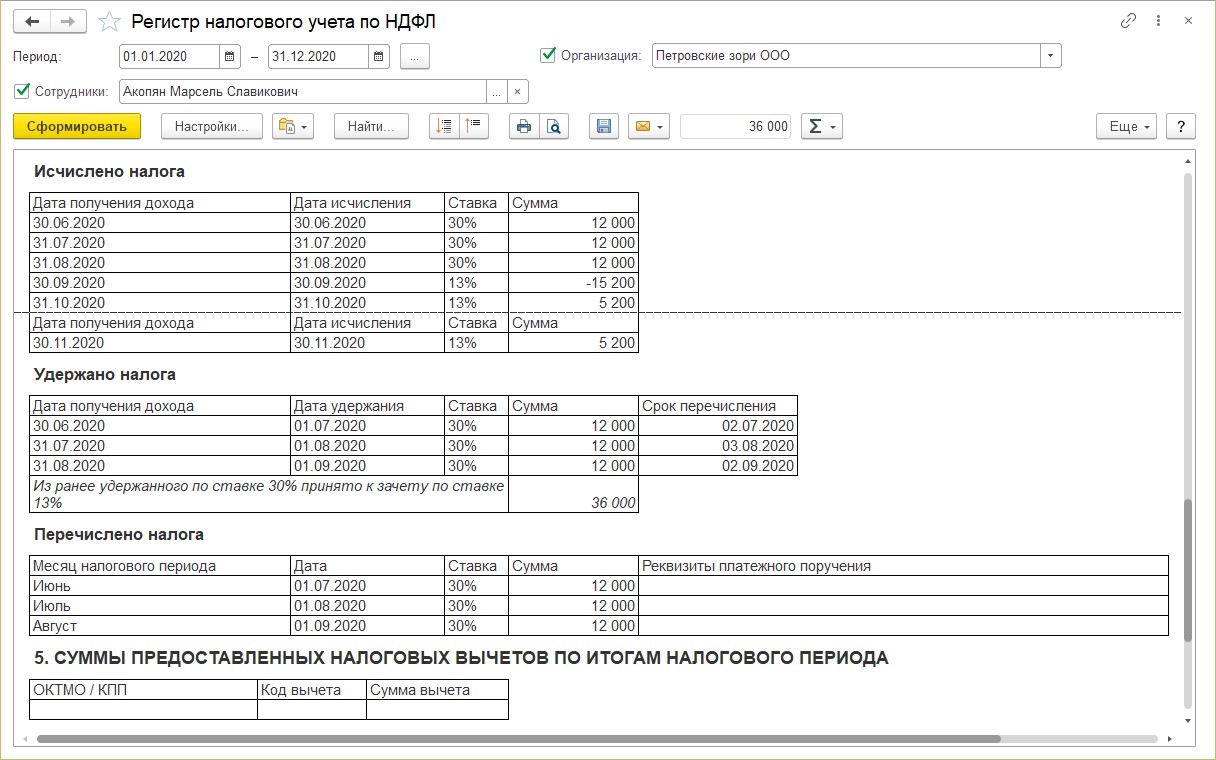

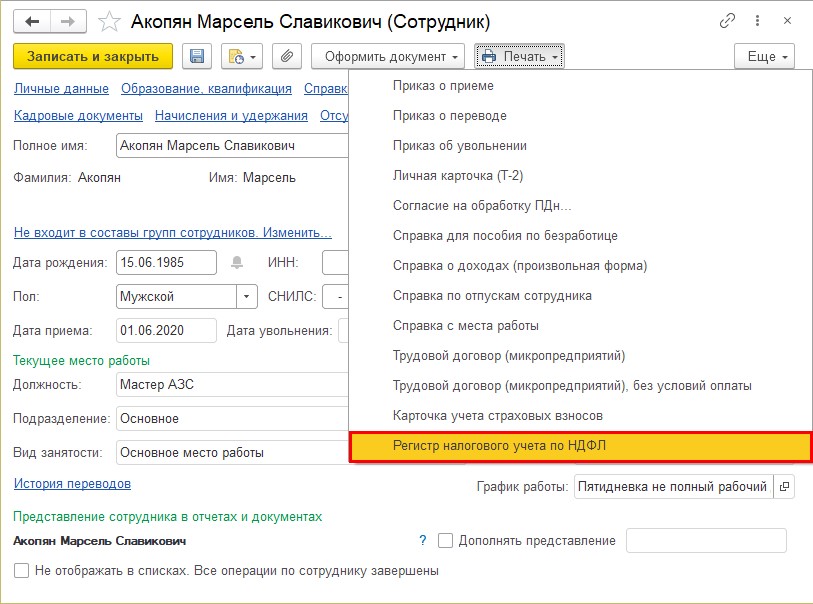

Регистр налогового учета по НДФЛ

Статья 230 НК РФ предусматривает ведение учета доходов, полученных от работодателя физическими лицами, предоставленных им налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета. Данный отчет формирует регистр в соответствии с требованием законодательства.

Регистр налогового учета можно сформировать также из карточки сотрудника или из справочника «Сотрудники», выбрав его в списке печатных форм.

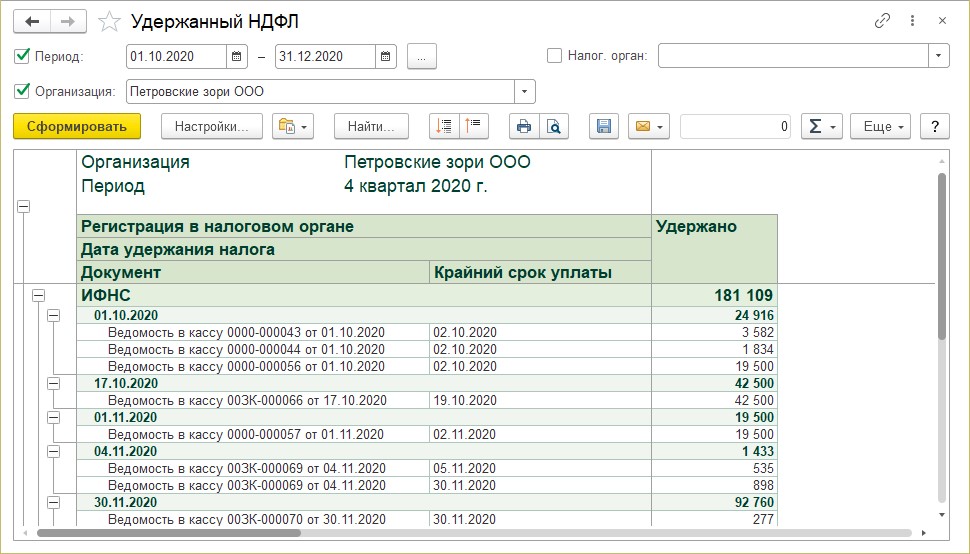

Удержанный НДФЛ

Отчет формирует информацию по НДФЛ удержанному с указанием документа, в котором произведено удержание — выплата зарплаты и указанием сроков уплаты налога.

Как видите, вся информация в отчетах дублируется. Отчеты отличаются вариантами представления информации, разрезами отчетов. Сложность отчета 6-НДФЛ в том, что он содержит всю информацию о начислениях, выплатах, исчисленном и удержанном налоге в одной форме по всем сотрудникам. С помощью рассмотренных «отчетов-помощников» пользователь без труда разберется в данных программы по НДФЛ.

Контрольные соотношения для проверки формы 6-НДФЛ

Особенности формирования отчета 6-НДФЛ

Процесс создания формы 6-НДФЛ от иной отчетности по налогу на доходы физлиц отличает следующее:

Правильность цифр и дат, попадающих в 6-НДФЛ, по первым 3 пунктам ИФНС проверит только при выездной проверке. Однако составителю отчета необходимо создать систему внутреннего контроля, позволяющую систематически отслеживать правильность вносимых в отчетность цифр и своевременно исправлять неверно отраженные в 6-НДФЛ данные. Несоблюдение этого приведет не только к доначислению налога к уплате и наказанию в виде пеней и штрафа, но и к санкциям за подачу недостоверных сведений (п. 1 ст. 126.1 НК РФ).

Подробнее о штрафах, имеющих отношение к этому отчету, читайте в статье «Размер штрафа за несвоевременную сдачу отчета 6-НДФЛ».

Представляемые в налоговые органы текущие отчеты обязательно будут проверены ИФНС логически, а данные годового отчета будут дополнительно сверены со сведениями, поданными в справках 2-НДФЛ и в декларации по прибыли.

В отношении правил логической проверки текущих отчетов 6-НДФЛ и сопоставления отчетности с данными иных источников ФНС разработала документ, содержащий необходимые для контроля соотношения, которыми будут руководствоваться налоговые органы, проверяя 6-НДФЛ (письмо ФНС России от 10.03.2016 № БС-4-11/3852@). Все содержащиеся в нем контрольные соотношения (далее — КС) разбиты на 4 группы, пронумерованы, снабжены комментариями о возможных нарушениях, с ними связанных, и указаниями на действия проверяющих по возможному или выявленному нарушению. К числу этих действий относятся:

ВНИМАНИЕ! В октябре 2019 года налоговики выпустили дополняющее письмо от 17.10.2019 № БС-4-11/21381@, согласно которому новые контрольные соотношения должны применяться при междокументарном контроле показателей 6-НДФЛ и 2-НДФЛ. Скачать новые контрольные соотношения можно здесь.

Для составителей формы 6-НДФЛ эти соотношения представляют несомненный интерес, т. к. позволяют самостоятельно проверить логичность данных подаваемой в ИФНС отчетности и увязать указанную в ней информацию со сведениями, имеющимися в других отчетах и документах.

О контрольных соотношениях по другим налоговым отчетам узнайте из материалов нашего сайта:

Контрольные соотношения 6-НДФЛ при логической проверке

Соотношения, используемые для логической проверки, составляют 1 группу. В их число входят КС:

О сроках, которых следует придерживаться при сдаче отчета, читайте в материале «Сроки сдачи отчета 6-НДФЛ».

Кроме того, будут сверены имеющиеся в ИФНС данные по уплате налога, и здесь внимание привлекут следующие КС, образующие 2 группу:

Проверить отчет построчно можно с помощью разъяснений от экспертов КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Всегда ли просрочка уплаты НДФЛ грозит штрафом, узнайте из этой публикации.

Рассмотрим контрольные соотношения 6-НДФЛ и 2-НДФЛ и прибыльной декларации.

Сверка данных 6-НДФЛ, 2-НДФЛ и декларации по прибыли

3 группа КС применяется только для проверки годового отчета 6-НДФЛ, данные которого сопоставляются со сравнимыми сведениями, внесенными в отчетность:

О правилах оформления этой справки подробнее читайте в статье «Как правильно сделать справку 2-НДФЛ».

Эту группу КС составляют такие соотношения:

Если ФНС обнаружит расхождения 2-НДФЛ и 6-НДФЛ, то потребует представить пояснения по нестыковкам. При этом разница в 6-НДФЛ и 2-НДФЛ за 2019 год на 1 рубль несчитается критичной.

Как проверить 6-НДФЛ на ошибки, см. здесь.

Сопоставление отчета с иными данными

В эту группу (4) включено КС 4.1, согласно которому величина фиксированного авансового платежа (стр. 050) не может остаться неуказанной при наличии выданного отчитывающемуся лицу документа (патента), обязывающего его к уплате такого платежа (п. 6 ст. 227.1 НК РФ). Вносить данные в эту строку в форме 6-НДФЛ должны налоговые агенты, к которым налогоплательщики, работающие по патенту, представили уведомление о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы физических лиц на сумму уплаченных налогоплательщиком фиксированных авансовых платежей.

Если стр. 050 заполнена, а сведений о выдаче патента в ИФНС нет, то сумма начисленного к уплате налога оказывается неправомерно заниженной.

Кроме этого, суммы в строках 020 и 025 налоговики сравнивают со строкой 050 «База для исчисления страховых взносов» раздела 1 подраздела 1.1 из расчета по взносам. Это предусмотрено контрольными соотношениями к ЕРСВ (письмо ФНС от 29.12.2017 № ГД-4-11/27043@)/. Если при этом доход по 6-НДФЛ окажется меньше базы по взносам, налогоплательщик будет обязан это объяснять.

Итоги

Знание контрольных соотношений, применяемых ИФНС при проверке отчетов 6-НДФЛ, позволит составителю этой формы уже на этапе ее подготовки самому проверить те параметры, на которые при контроле будут ориентироваться налоговые органы. Тем самым сократятся риски выявления неувязок в отчетности, необходимости дачи пояснений по ним и представления уточненных отчетов.

Как проходит камеральная проверка 6-НДФЛ

Камеральная налоговая проверка 6-НДФЛ — это контрольные мероприятия, проводимые ИФНС. Они призваны определить правильность составления отчета и полноту отражения в нем сведений.

Как проходит камеральная проверка 6-НДФЛ

Расчет 6-НДФЛ предоставляют налоговые агенты (работодатели и иные лица), обязанные удержать налог на доходы у физического лица и перечислить его в бюджет. Предоставляется отчет ежеквартально по месту нахождения организации и каждого обособленного подразделения, выплачивающего доход сотрудникам.

Начиная с даты сдачи, проводится камеральная проверка расчета 6-НДФЛ с целью контроля правильности его формирования. Проводит проверочные мероприятия ИФНС, в которую предоставлена отчетность.

В ходе проведения проверочных мероприятий должностные лица инспекции вправе составлять следующие документы:

Сроки проведения контрольных мероприятий

НК РФ регламентирует срок проведения камеральной проверки по 6-НДФЛ в пункте 2 статьи 88 НК РФ. Продолжительность контрольных мероприятий составляет три месяца с момента представления отчетности.

В ходе проведения камералки ИФНС вправе запрашивать у агента по НДФЛ пояснения к расчету и подтверждающие правомерность отражения данных документы. Запросы направляются в случае выявления инспекцией ошибок или противоречий с другими отчетными данными.

Например, сведения, отраженные в расчете 6-НДФЛ, сравниваются с данными, указанными в справках 2-НДФЛ и расчета по страховым взносам.

Ответ необходимо предоставить в течение пяти рабочих дней.

Если претензии инспекции ФНС правомерны и налоговый агент согласен с фактом обнаружения ошибки, вместо пояснений допускается подача уточненного расчета.

Центр обучения «Клерка» приглашает на курс о том, что нужно знать бухгалтеру, который решил уйти в аутсорс: пошаговая и подробная инструкция.

Акт камеральной проверки

При обнаружении ошибок и противоречий по завершению камералки налоговым органом составляется акт. Срок составления акт камеральной проверки 6-НДФЛ — 10 рабочих дней после окончания проверочных мероприятий. Документ после составления передается налоговому агенту в течение пяти рабочих дней.

При несогласии с выводами, изложенными в акте, у организации есть один месяц на предоставление возражений. После рассмотрения всех материалов ИФНС выносится решение. В решении по результатам проверочных мероприятий выносится постановление о наложении штраф по камеральной проверке 6-НДФЛ и иных санкций или об отсутствии оснований привлечения агента по НДФЛ к ответственности.

Если ошибок в отчете не было, акт не составляется. Налоговый агент даже не узнает о проводимых контрольных мероприятиях.

Как ответить на результаты камеральных проверочных мероприятий

Если вы не согласны с выводами, изложенными в акте, вы вправе предоставить в инспекцию ответ на камеральную проверку 6-НДФЛ в устной или письменной форме.

В устной форме возражения высказываются в день рассмотрения материалов контрольных мероприятий (дата сообщается вместе с вручением акта).

В письменной форме возражения налоговый агент вправе направить в ИФНС заранее. Письменные возражения составляются в свободной форме или используют рекомендованную на официальном сайте ФНС в разделе «Процедура подачи возражений на акты налоговых проверок»:

Состоят письменные возражения из трех частей: