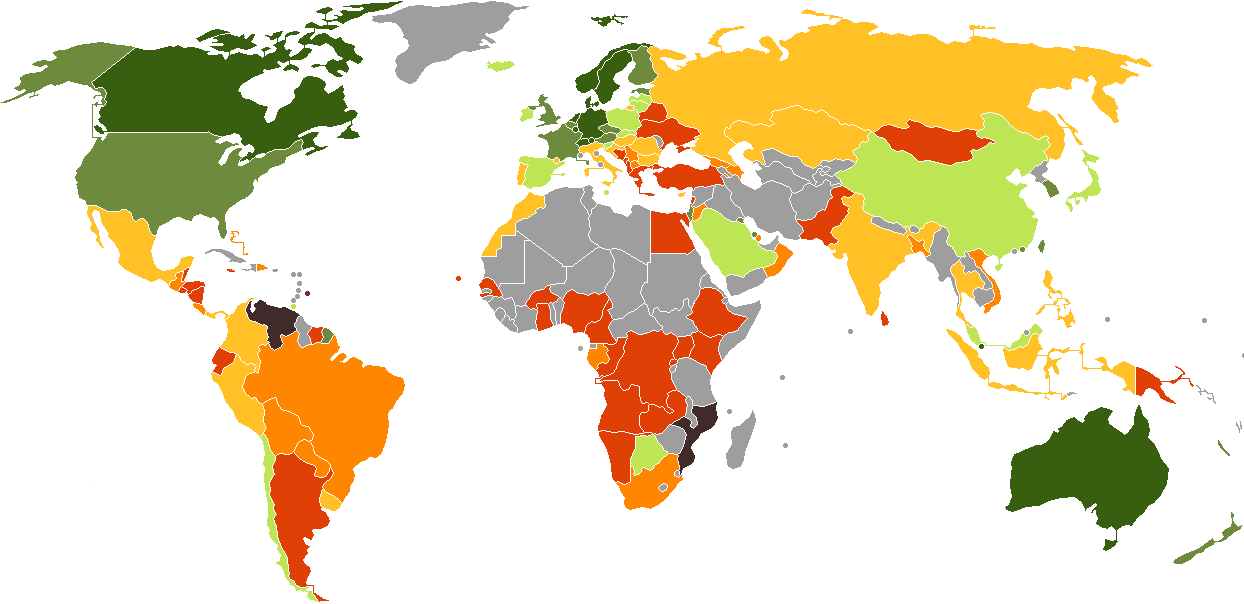

страны с рейтингом ааа

Кредитные рейтинги стран мира: S&P, Fitch и Moody’s

Приветствую, дорогие читатели проекта Тюлягин! Сегодня мы с вами поговорим о кредитных рейтингах стран мира. Наверняка многие из тех, кто следит за экономическими и финансовыми новостями часто слышали о данных рейтингах, а также об международных рейтинговых агентствах, которые присваивают рейтинги странам и крупным компаниям. Сегодня в статье я приведу кредитные рейтинги России и остальных стран мира от самых авторитетных агентств — S&P, Fitch и Moody’s. Также я расскажу — что такое кредитный рейтинг страны и для чего он нужен. Устраивайтесь поудобнее и поехали!

Содержание статьи:

Что такое кредитный рейтинг страны

По свое сути кредитный рейтинг страны — это ее оценка способности выполнять свои денежные обязательства перед партнерами. Другими словами кредитный рейтинг страны это оценка ее платежеспособности. Рассчитывается кредитный рейтинг страны на основе истории прошлой и текущей финансовой деятельности. При расчете кредитного рейтинга в первую очередь учитывается текущее количество активов и взятых обязательств, то есть кредитов и займов.

При оценке кредитного рейтинга страны учитывается риски вложений в инфраструктуру производство и экономику страны, рассматриваются уровень госдолга, и другие макроэкономические показатели — темпы инфляции, политическая и социальная обстановка, уровень коррупции и т.д.. Помимо всего прочего также оценивается стоимость ценных бумаг на биржах, включая международные. Учитывается политика Центрального банка, текущее состояние процентных ставок.

Как и любой другой рейтинг, кредитный рейтинг может быть высоким (положительным) или низким (отрицательным). Для оценки кредитного рейтинга создаются специальные агенства, они могут быть международными или национальными. Наиболее авторитетными кредитно-рейтинговыми агентствами являются S&P, Fitch и Moody’s.

Для чего нужен кредитный рейтинг стран мира

Кредитный рейтинг страны нужен в первую очередь ее инвесторам. Исходя из того или иного рейтинга страны инвесторы принимают решения стоит ли осуществлять свои инвестиции в компанию, в проекты, в отрасль или в облигации конкретного государства. Кредитный рейтинг страны в первую очередь показывает способность государства отвечать по своим обязательствам и указывает на дальнейшие экономические и инвестиционные перспективы страны.

Помимо этого на рейтинге не редко обращают внимание и государственные чиновники, чтобы оценивать текущую работу экономики государства, а также сравнить показатели с другими странами (куда уж без этого).

Шкала международных кредитных рейтингов

В зависимости от кредитного рейтинга того или иного международного агенства, используется та или иная шкала кредитного рейтинга. К счастью, для большинства агентств она очень схожа и отличается незначительно обозначениями. Ниже я приведу расшифровку обозначений для трех рейтингов — S&P, Fitch и Moody’s.

Обозначения и расшифровка агенства S&P

Рейтинговые оценки агенства S&P имеют буквенное обозначения от AAA до D:

Как и для большинства других рейтингов оценки от AAA до BBB считаются инвестиционными и привлекательными. Страны с оценками ниже оцениваются как спекулятивными и высокорискованными для вложений, а их ценные бумаги считаются мусорными.

Обозначения и расшифровка агенства Fitch

У агенства Fitch аналогичные расшифровки как и у агенства S&P, единственной отличие это обозначение состояния ограниченного дефолта помечается отметкой RD. Все остальное абсолютно идентично с шкалой S&P.

Обозначения и расшифровка агенства Moody’s

Шкала агентства Moody’s имеет схожие оценки с двумя с предыдущими с небольшими изменениями:

Международный кредитный рейтинг России

По состоянию на конец 2019 начало 2020 года кредитный рейтинг России оценивается следующим образом:

То есть по мнению двух из трех агентств кредитный рейтинг России является положительным и инвестиционно привлекательным с невысоким уровнем риска.

Кредитные рейтинги стран мира агентств S&P, Fitch и Moody’s

Как я уже писал агенства S&P, Fitch и Moody’s являются наиболее авторитетными и уважаемыми в мире, именно поэтому я привожу их оценки для стран мира ниже. В таблице помимо оценок рейтинга указан также прогноз для каждой из исследуемых стран мира.

А на этом сегодня все о кредитном рейтинге стран мира. Добавляйте сайт в закладки — здесь много интересного. Успехов и до скорых встреч друзья на проекте Тюлягин!

Рейтинг стран по версии S&P

| AAA | AA | A | BBB | BB | B | CCC | CC/D |

Штаб-квартира: Нью-Йорк, США.

Президент компании: Джон Берисфорд.

Количество сотрудников: 10 000 человек.

Официальный сайт: standardandpoors.com

| № | Страна | Долгосрочный рейтинг | Краткосрочный рейтинг |

|---|---|---|---|

| 1 | США | AA+ | А-1+ |

| 2 | Великобритания | AA | А-1+ |

| 3 | Германия | AAA | А-1+ |

| 4 | Франция | AA | А-1+ |

| 5 | Япония | A+ | А-1 |

| 6 | Испания | А | А-1 |

| 7 | Италия | ВВВ | А-2 |

| 8 | Португалия | ВВВ | А-2 |

| 9 | Греция | BB- | В |

| 10 | Ирландия | AA- | А-1+ |

| 11 | Андорра | ВВВ | А-2 |

| 12 | ОАЭ | AA | А-1+ |

| 13 | Албания | B+ | В |

| 14 | Ангола | CCC+ | C |

| 15 | Аргентина | SD | SD |

| 16 | Австрия | AA+ | А-1+ |

| 17 | Австралия | AAA | А-1+ |

| 18 | Азербайджан | BB+ | В |

| 19 | Босния и Герцеговина | В | В |

| 20 | Барбадос | B- | В |

| 21 | Бангладеш | BB- | В |

| 22 | Бельгия | AA | А-1+ |

| 23 | Буркина-Фасо | В | В |

| 24 | Болгария | ВВВ | А-2 |

| 25 | Бахрейн | B+ | В |

| 26 | Бенин | NR | NR |

| 27 | Боливия | B+ | D |

| 28 | Бразилия | BB- | В |

| 29 | Багамы | BB | В |

| 30 | Ботсвана | BBB+ | А-2 |

| 31 | Беларусь | В | В |

| 32 | Белиз | SD | SD |

| 33 | Канада | AAA | А-1+ |

| 34 | ДР Конго | CCC+ | C |

| 35 | Конго | B- | В |

| 36 | Швейцария | AAA | А-1+ |

| 37 | Чили | A+ | А-1 |

| 38 | Камерун | B- | В |

| 39 | Китай | A+ | А-1 |

| 40 | Колумбия | BBB- | А-3 |

| 41 | Коста-Рика | В | В |

| 42 | Кабо-Верде | В | В |

| 43 | Кипр | BBB- | А-3 |

| 44 | Чехия | AA- | А-1+ |

| 45 | Дания | AAA | А-1+ |

| 46 | Доминикана | BB- | В |

| 47 | Эквадор | SD | SD |

| 48 | Эстония | AA- | А-1+ |

| 49 | Египет | В | В |

| 50 | Финляндия | AA+ | А-1+ |

| 51 | Фиджи | BB- | В |

| 52 | Габон | NR | NR |

| 53 | Гренада | NR | NR |

| 54 | Грузия | BB | В |

| 55 | Гана | В | В |

| 56 | Гватемала | BB- | В |

| 57 | Гонконг | AA+ | А-1+ |

| 58 | Гондурас | BB- | В |

| 59 | Хорватия | BBB- | А-3 |

| 60 | Венгрия | ВВВ | А-2 |

| 61 | Индонезия | ВВВ | А-2 |

| 62 | Израиль | AA- | А-1+ |

| 63 | Индия | BBB- | А-3 |

| 64 | Исландия | А | А-1 |

| 65 | Ямайка | B+ | В |

| 66 | Иордания | B+ | В |

| 67 | Кения | B+ | В |

| 68 | Камбоджа | В | В |

| 69 | Южная Корея | AA | А-1+ |

| 70 | Кувейт | AA- | А-1+ |

| 71 | Казахстан | BBB- | А-3 |

| 72 | Ливан | SD | SD |

| 73 | Лихтенштейн | AAA | А-1+ |

| 74 | Шри-Ланка | B- | В |

| 75 | Литва | A+ | А-1 |

| 76 | Люксембург | AAA | А-1+ |

| 77 | Латвия | A+ | А-1 |

| 78 | Марокко | BBB- | А-3 |

| 79 | Черногория | B+ | В |

| 80 | Македония | BB- | В |

| 81 | Монголия | В | В |

| 82 | Мальта | A- | А-2 |

| 83 | Мексика | ВВВ | А-2 |

| 84 | Малайзия | A- | А-2 |

| 85 | Мозамбик | CCC+ | C |

| 86 | Нигерия | B- | В |

| 87 | Нидерланды | AAA | А-1+ |

| 88 | Норвегия | AAA | А-1+ |

| 89 | Новая Зеландия | AA | А-1+ |

| 90 | Оман | BB- | В |

| 91 | Панама | BBB+ | А-2 |

| 92 | Перу | BBB+ | А-2 |

| 93 | Папуа-Новая Гвинея | B- | В |

| 94 | Филиппины | BBB+ | А-2 |

| 95 | Пакистан | B- | В |

| 96 | Польша | A- | А-2 |

| 97 | Парагвай | BB | В |

| 98 | Катар | AA- | А-1+ |

| 99 | Румыния | BBB- | А-3 |

| 100 | Сербия | BB+ | В |

| 101 | Россия | BBB- | А-3 |

| 102 | Руанда | B+ | В |

| 103 | Саудовская Аравия | A- | А-2 |

| 104 | Швеция | AAA | А-1+ |

| 105 | Сингапур | AAA | А-1+ |

| 106 | Словения | AA- | А-1+ |

| 107 | Словакия | A+ | А-1 |

| 108 | Сенегал | B+ | В |

| 109 | Суринам | CCC | C |

| 110 | Сальвадор | B- | В |

| 111 | Таиланд | BBB+ | А-2 |

| 112 | Тунис | NR | NR |

| 113 | Турция | B+ | В |

| 114 | Тринидад и Тобаго | BBB- | А-3 |

| 115 | Тайвань | AA- | А-1+ |

| 116 | Украина | В | В |

| 117 | Уганда | В | В |

| 118 | Уругвай | ВВВ | А-2 |

| 119 | Венесуэла | B- | В |

| 120 | ЮАР | BB- | В |

| 121 | Замбия | CCC | C |

Долгосрочные кредитные рейтинги

Долгосрочные рейтинги оценивают способность эмитента своевременно исполнять свои долговые обязательства. Выставляемые компанией рейтинговые оценки имеют буквенное обозначение: от оценки AAA, присваиваемой исключительно надёжным эмитентам, до оценки D, присваиваемой эмитенту, объявившему дефолт.

AAA — эмитент обладает исключительно высокими возможностями по выплате процентов по долговым обязательствам и самих долгов.

AA — эмитент обладает очень высокими возможностями по выплате процентов по долговым обязательствам и самих долгов.

A — возможности эмитента по выплате процентов и долгов оцениваются высоко, но зависят от экономической ситуации.

BBB — платёжеспособность эмитента считается удовлетворительной.

BB — эмитент платёжеспособен, но неблагоприятные экономические условия могут отрицательно повлиять на возможности выплат.

B — эмитент платёжеспособен, но неблагоприятные экономические условия вероятнее всего отрицательно повлияют на его возможности и готовность проводить выплаты по долгам.

CCC — эмитент испытывает трудности с выплатами по долговым обязательствам и его возможности зависят от благоприятных экономических условий.

CC — эмитент испытывает серьёзные трудности с выплатами по долговым обязательствам.

C — эмитент испытывает серьёзные трудности с выплатами по долговым обязательствам, возможно была инициирована процедура банкротства, но выплаты по долговым обязательствам все еще производятся.

SD — эмитент отказался от выплат по некоторым обязательствам.

D — был объявлен дефолт и S&P полагает, что эмитент откажется от выплат по большинству или по всем обязательствам.

NR — рейтинг не присвоен.

Рейтинги от AA по ССС могут быть дополнены знаками плюс и минус (например, BBB+, BBB и BBB-) для промежуточной оценки.

Краткосрочные кредитные рейтинги

Краткосрочные рейтинги оценивают вероятность своевременного погашения краткосрочных долговых обязательств. Выставляемые Standard & Poor’s кредитные рейтинги по краткосрочным долговым обязательствам имеют буквенно-цифровое обозначение: от наивысшей оценки A-1 до самой низкой оценки D. Более надежные обязательства из категории A-1 могут быть помечены знаком плюс. Оценки из категории B также могут быть уточнены цифрой (B-1, B-2, B-3).

A-1 — эмитент обладает исключительно высокими возможностями по погашению данного долгового обязательства.

A-2 — эмитент обладает высокими возможностями по погашению данного долгового обязательства, но эти возможности более чувствительны к неблагоприятным экономическим условиям.

A-3 — неблагоприятные экономические условия вполне вероятно ослабят возможности эмитента по погашению данного долгового обязательства.

B — долговое обязательство обладает спекулятивным характером. Эмитент обладает возможностями по его погашению, но эти возможности очень чувствительны к неблагоприятным экономическим условиям.

C — возможности эмитента по погашению данного долгового обязательства ограничены и зависят от наличия благоприятных экономических условий.

D — по данному краткосрочному долговому обязательству был объявлен дефолт.

Прогнозы

Наряду с присвоением рейтинга S&P указывает также прогноз изменения рейтинга в ближайшие два-три года:

Позитивный прогноз — возможно повышение рейтинга.

Негативный прогноз — возможно понижение рейтинга.

Стабильный прогноз — рейтинг скорее всего останется неизменным.

Развивающийся прогноз — возможно как повышение так и понижение рейтинга.

Шкала кредитных рейтингов Standard & Poor’s

Кредитные рейтинги позволяют ранжировать эмитентов ценных бумаг и отдельные облигационные выпуски по уровню кредитного риска. Чем выше рейтинг эмитента или выпуска облигаций, тем ниже вероятность дефолта.

В мировой финансовой индустрии кредитные рейтинги являются неотъемлемой частью принятия важных финансовых решений на рынке долгового капитала. Самыми крупными международными агентствами, рейтинги которых пользуются авторитетом у инвесторов всего мира, являются Standard & Poor’s, Moody’s и Fitch Ratings.

Данный обзор посвящен шкале рейтингов агентства Standard & Poor’s.

История

Агентство Standard & Poor’s было сформировано в 1941 г. путем слияния Standard Statistics Co. и Poor’s Publishing Co. История самих компаний началась намного раньше. В 1860 г. Генри Варнум Пур опубликовал руководство для инвесторов ж/д отрасли США, а в 1923 г. компания Standard Statistics начала присваивать рейтинги ипотечным облигациям. Знаменитый индекс S&P 500 для оценки состояния фондового рынка США компания S&P вводит в 1957 г.

Международная шкала рейтингов S&P

Международные шкалы Fitch и S&P очень схожи, но рейтинги, присвоенные этими агентствами одному и тому же эмитенту или выпуску долговых бумаг, могут различаться. В таблице приведены все возможные кредитные рейтинги по шкале S&P с кратким описанием значений.

«Инвестиционная» категория раньше применялась для оценки долговых инструментов, которые подходили только для инвестиций финансовыми организациями. Теперь эта категория обозначает и долговые инструменты с относительно высокими кредитными характеристиками.

«Спекулятивная» категория (неинвестиционная) вовсе не оценивает привлекательность краткосрочной торговли. Категория описывает эмитента, который сейчас способен выполнять свои финансовые обязательства, но сталкивается неопределенностью: ухудшением рыночной конъюнктуры, изменением процентных ставок или иными факторами, которые могут увеличить риск невыплаты по обязательствам.

Согласно данным S&P, если по эмитенту или активу установлен долгосрочный рейтинг BBB- и выше, то участники рынка относят его к «инвестиционной» категории.

Национальные кредитные рейтинги

S&P устанавливает кредитные рейтинги по эмитентам отдельных стран для лучшего учета условий национального финансового рынка. Под российскими эмитентами агентство подразумевает всех эмитентов, расположенных на территории РФ или действующих на российских финансовых рынках.

Кредитный рейтинг эмитента не приравнивается к кредитному рейтингу его обязательств, так как не учитывает статус актива при банкротстве эмитента и саму природу обязательства.

Агентство использует схожие с международной шкалой критерии. Однако в большей степени учитываются внутренние (суверенные) риски. Для обозначения страны в конце рейтинга стоит код «ru».

Максимальный национальный рейтинг соответствует международному рейтингу, присвоенному государству. Например, суверенный рейтинг РФ в мае 2020 г. присвоен на уровне BBB. Это значит, что национальный рейтинг AAA (rus) будет соответствовать BBB по международной шкале.

Вместе с рейтингом агентство может указать прогноз движения рейтинговой оценки в будущем:

— позитивный прогноз — вероятен рост кредитного рейтинга;

— негативный прогноз — вероятно снижение кредитного рейтинга;

— стабильный прогноз — вероятно нахождение рейтинга на том же самом уровне;

— развивающийся прогноз — вероятно движение рейтинга в любую сторону.

Кредитный рейтинг долговых обязательств Standard & Poor’s не является рекомендацией относительно того, продавать или покупать актив, а также не выражает мнение об уровне его рыночной цены или инвестиционной привлекательности. Оценивается риск невыплаты по долговому активу.

БКС Брокер

Последние новости

Рекомендованные новости

Запасы нефти в США за неделю неожиданно снизились, нефть устремилась вверх

Рынок США. В фокусе — отчетность и гособлигации

Сегежа. Что с дивидендами и стоит ли покупать акции

Ждать ли предновогоднее ралли 2021

Как следить за американскими дивидендами: удобный календарь

Газпром ждет удвоение EBITDA в 2021

NextEra Energy опубликовала отчет за III квартал. Что будет с акциями

United Airlines сократила убыток вчетверо. Будет ли ралли после отчета

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.