Тинькофф индекс ipo что это

Тинькофф выпустил свой фонд IPO

Первым отличием от уже известного ЗПИФ ФПР это то, что никакого участия в IPO здесь нет.

«Биржевой фонд в долларах, инвестирующий в акции компаний после их первичного размещения на биржах США и владеющий ими до включения в фондовые индексы S&P 500, Russel 1000 или NASDAQ-100.»

В отличие от ФПР я считаю данный фонд более рискованным.

Видно, что с 2015 по начало 2020 года фонд сделал 100%, при этом практически весь 2016 год он был в минусе, ситуация кардинально изменилась после весны 2020 года, будет ли так дальше? Ответьте себе сами.

По этой теме есть целая статья, кому интересно может ознакомиться http://ecsocman.hse.ru/data/151/828/1219/07-145-189.pdf

Исследовательская группа Dimensional изучила результаты более чем 6000 IPO в США за первый год с 1991 по 2018 год. Они создали теоретические портфели акций со всех IPO и отследили доходность в течение года. Доходность стратегии составила 6,9% годовых, что оказалось ниже доходности рынка на уровне 9,1% годовых. С поправкой на риск результаты IPO были намного хуже.

В состав входят 37 эмитентов:

Теслу бы не дождались)

Подводя итоги, фонд, по-моему мнению, получился намного рискованнее, чем ЗПИФ ФПР (когда фридом будет сливать акции после локапа тинькофф будет покупать). Я бы назвал данный фонд ipo small cap или что-то подобие, но не IPO. С другой стороны идея то крутая получилась, ну у нас такого фонда в РФ не припомню. Если бы не эта эйфория на рынке, я бы определенно взял бы небольшой пакет, но сами прекрасно видите на графике, что там практически взлет под 90 градусов и так держать планку будет трудно. Данный фонд в избранное поставил, но покупать буду, когда на рынке станет прохладнее.

Блог компании Тинькофф Инвестиции | Как участвовать в IPO без локап-периода с Тинькофф Инвестициями

Сегодня расскажем про то, как инвестировать в IPO через Тинькофф Инвестиции.

Что такое IPO и локап-период

IPO — это первое размещение акций компании на бирже. Для компании это возможность заработать на продаже своих акций и привлечь деньги для бизнеса. Вы же можете инвестировать деньги в перспективный стартап до начала торгов, когда большинство инвесторов еще не могут вложиться в эти бумаги.

Локап-период — это период после IPO, когда вы не можете продать акции компании, чтобы после начала открытых торгов они не обвалились из-за спекуляций. Обычно он длится от 14 до 180 дней — это указано в проспекте эмиссии.

Кто может участвовать

В IPO могут участвовать клиенты Тинькофф Инвестиций с тарифом «Премиум», которые получили статус квалифицированного инвестора. О тарифе писали в одном из прошлых постов.

Статус квалифицированного инвестора можно получить бесплатно — для этого обратитесь к своему персональному менеджеру. О том, какие требования к квалифицированным инвесторам, мы описали в Тинькофф Помощи.

Как участвовать

Шаг 1. Откройте брокерский счет сразу на тарифе «Премиум». Если у вас уже есть счет, то перейдите на тариф «Премиум» в приложении Тинькофф Инвестиций.

Шаг 2. Получите статус квалифицированного инвестора через персонального менеджера, если еще не получили.

Шаг 3. Выберите виджет о ближайшем IPO в ленте новостей, или напишите персональному менеджеру, что хотите принять участие в IPO. Если у вас есть вопросы о компании, обсудите их с персональным менеджером.

Шаг 4. Оставьте заявку на покупку и укажите количество бумаг, которые хотите купить.

Период, в течение которого мы собираем заявки, отличается для каждого IPO. Например, заявки на Yunji мы собирали в течение недели до размещени, а на Luckin Coffee был большой спрос, поэтому, заявки собирали только один день. Скоро ожидается сбор заявок на стриминговую платформу Douyu.com.

Сделка может пройти не в полном объеме, если на акции будет большой спрос и заявки подадут на большее количество акций, чем компания разместит в рамках IPO.

Когда наступит дата размещения, пройдет сделка и в вашем портфеле появятся бумаги, а со счета спишется их стоимость и комиссия за сделку с IPO — 2%. Вы можете продать бумаги сразу и не ждать завершения локап-периода. Комиссию за продажу этих бумаг не возьмем до конца июля — у нас действует акция. С 01.08 комиссия за внебиржевую продажу будет 0,25%.

Тинькофф индекс ipo что это

Биржевой фонд – это актив, который дает возможность инвестировать сразу в целый сектор, страну или идею. К примеру, один пай «АТОН – Рынки возможностей» – это крохотная часть более 2,6 тыс. бумаг из 11 отраслей в 12 странах.

Российские биржевые фонды не прямой, но очень близкий аналог иностранного ETF.

Стратегия биржевых фондов заключается в следовании за определенным базовым активом. Часто это один из глобальных индексов. Именно поэтому инструмент особенно интересен начинающим (неквалифицированным) инвесторам, у которых в России ограничен прямой доступ к иностранным ценным бумагам. Паи биржевых фондов торгуются на одной из российских бирж, поэтому, несмотря на аллокацию портфеля, доступны всем.

Для начинающих инвесторов в России стремятся создать наиболее безопасное поле. Поэтому биржевые фонды, как продукт для неквалифицированных инвесторов, находятся под особенно пристальным надзором регулятора. К примеру, согласно законодательству, паи БПИФ должны быть допущены к торгам в обязательном порядке, при этом биржа, на которой они торгуются, маркет-мейкер и условия купли/продажи паев маркет-мейкером фиксируются в правилах доверительного управления и могут быть изменены только после регистрации в Банке России.

Каждый фонд инвестирует в определенную идею — рост развивающихся рынков, развитие генной инженерии, стабильность серебра или золота и так далее. Мы уверены, что инвестиции — это важная часть жизни современного человека. И эта часть не может быть отделена от ваших общих убеждений и ценностей. В чем вы разбираетесь, во что вы верите, каким вы видите общество в будущем? Инвестируйте в то, во что вы верите.

Мы постарались дать максимально емкое описание к каждому из предлагаемых фондов: рассказать об идее и структуре, подсветить его преимущества.

Помочь оценить потенциал того или иного сегмента рынка может экспертиза профессионалов. Мнение трейдеров, управляющих и аналитиков АТОН собраны на сайте компании и в социальной сети для инвесторов ATON Space.

Вы можете купить биржевые фонды АТОН, если у вас открыт брокерский или инвестиционный счет у любого из российских брокеров.

Просто введите тикер биржевого фонда в строке поиска в своем приложении или торговой системе и совершите сделку.

Купить биржевой фонд может любой частный инвестор. Не нужно обладать профессиональной квалификацией участника фондового рынка.

Тинькофф индекс ipo что это

Тинькофф iMOEX (TMOS)

Рублевый биржевой фонд, который инвестирует в акции крупнейших публичных компаний России

Читать обзор

Купить стратегию

Фонд повторяет динамику индекса МосБиржи полной доходности «брутто». Он отслеживает общую стоимость самых ликвидных российских акций. «Брутто» означает, что в доходности индекса не учитываются налоги.

Акции крупнейших российских компаний, торгующихся на Московской бирже. Решение о составе индекса принимает профильный индексный комитет биржи раз в три месяца, а изменения вступают в силу в третью пятницу марта, июня, сентября и декабря. Однако доли компаний меняются каждый день из-за колебаний цен акций.

В индекс МосБиржи могут входить не более 50 крупнейших по капитализации компаний. Важно, чтобы доля акций компании в свободном обращении была не менее 10%, а коэффициент ликвидности — не менее 15% (1% для акций иностранных эмитентов и депозитарных расписок при условии достижения 15% на площадке первичного листинга). Также важно, чтобы торги по акциям проходили каждый день.

Ограничения по долям в индексе:

Российский рынок ценных бумаг традиционно в большей степени состоит из акций компаний — экспортеров нефти, газа, металлов, удобрений и т. д. Именно доходы от экспорта сырья являются ключевым источником роста для российской экономики. С помощью множества регуляторных и рыночных механизмов этот доход перераспределяется в иные сектора экономики, к которым относятся другие компании из индекса: банки, розничные магазины, поставщики интернет-услуг, телекоммуникационные компании, компании из сферы жилой недвижимости и другие.

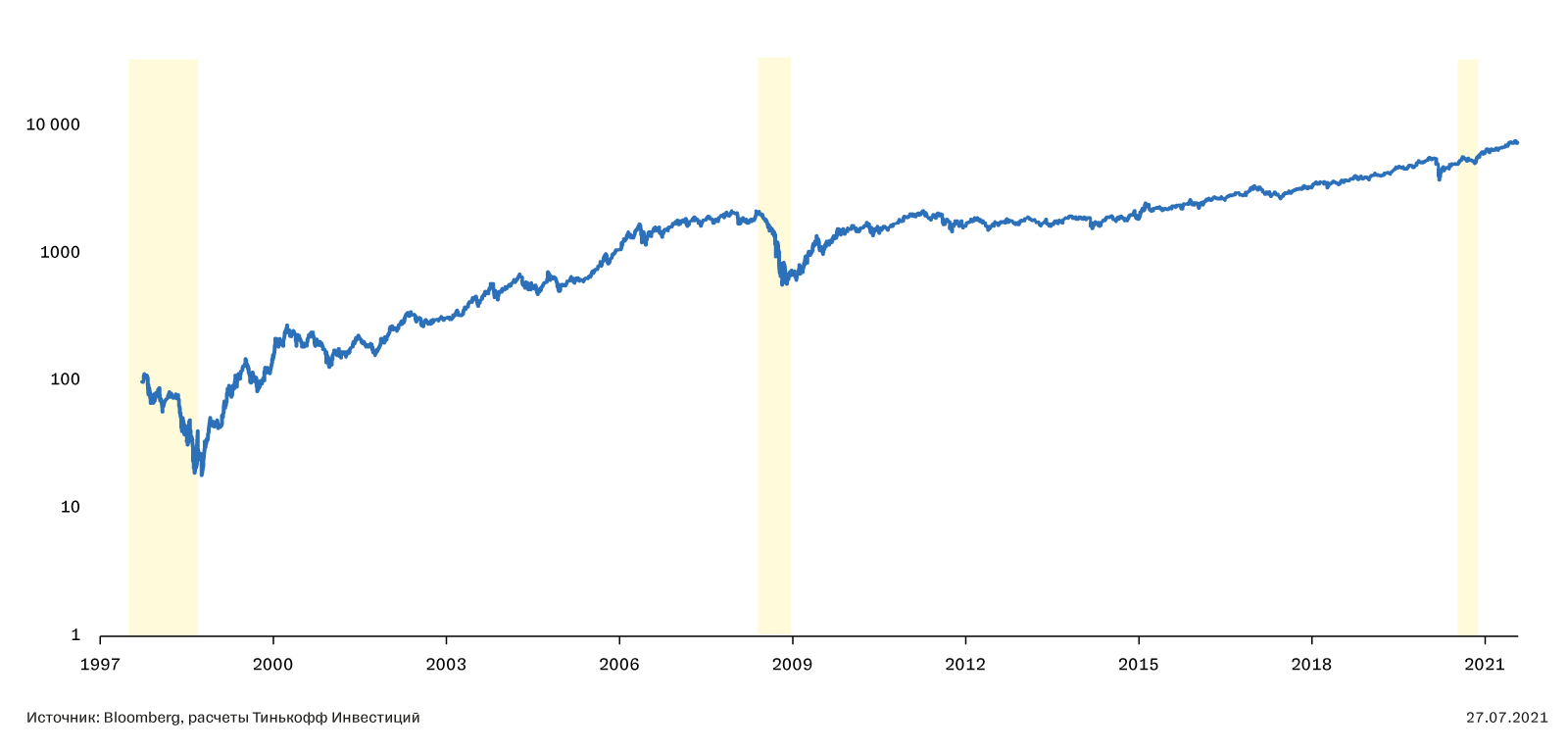

Индекс МосБиржи был запущен в сложное для страны время — в 1997-м году, поэтому в первые годы его существования динамика испытывала давление.

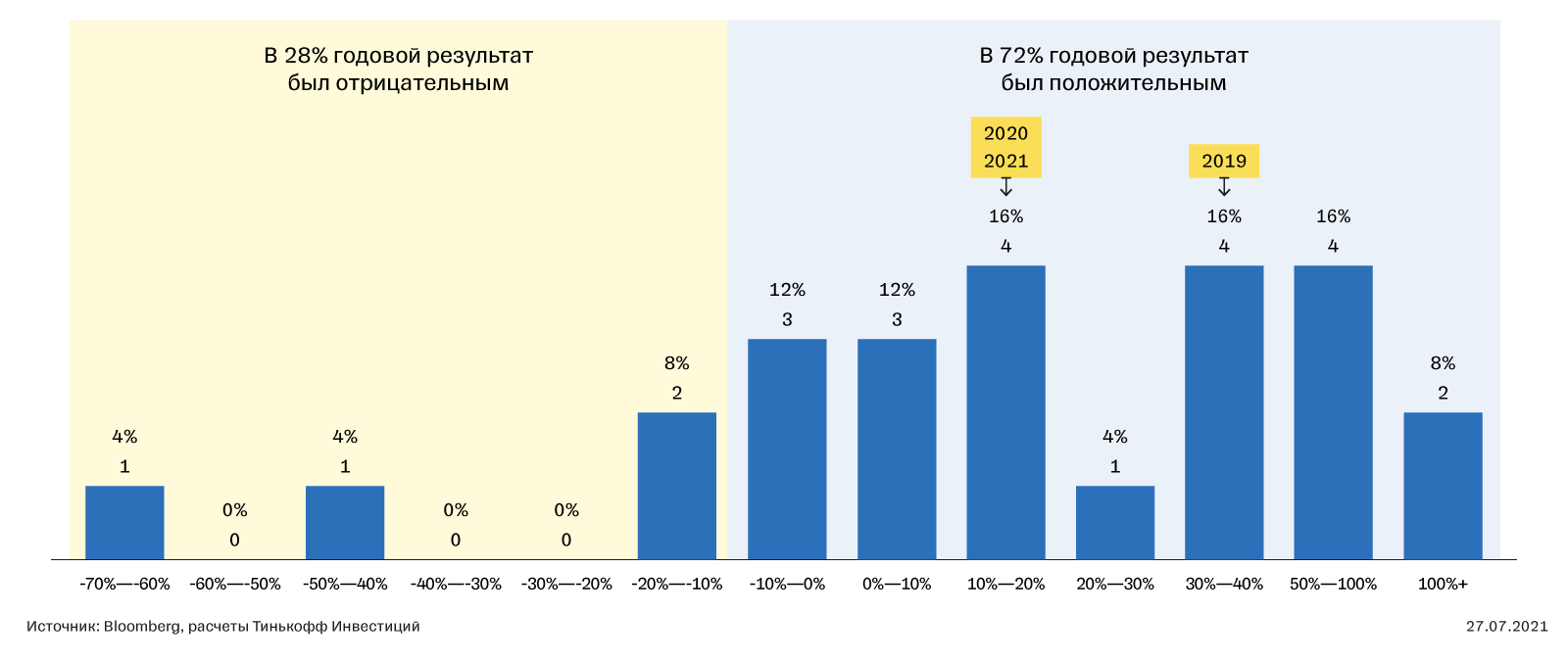

В 72% случаев (18 из 25 лет) индекс российских акций был в плюсе (напомним, что динамика индекса рассчитывается в рублях). Наиболее сильным годом для индекса был 1999-й (+235%), когда началось восстановление после кризиса 1998 года.

В 28% случаев (7 из 25 лет) индекс полной доходности давал отрицательные результаты. Худшим календарным годом был 2008-й (–66,7%) — год финансового кризиса.

За четверть века истории было десять лет, когда динамика полной доходности индекса МосБиржи превышала 30%. Лишь после сильного 2002 года, в 2003-м, рост оказался еще более активным. Каких-то явных провалов после сильных лет не наблюдалось.

Исходя из всей истории индекса МосБиржи, среднегодовая полная доходность, формирующаяся из совокупности роста цены и дивидендов, составила +18,4%.

На долгосрочном горизонте вложения в акции российских компаний при постоянном реинвестировании дивидендов обеспечивают положительную доходность, близкую к 18,4%.

В прошлом максимальное снижение исходного индекса МосБиржи с запуска индекса в 1997 году до минимального уровня 1998-го составило 83,9%.

Во время финансового кризиса 2008 года максимальная просадка достигала 73,7%.

В первые месяцы пандемии коронавируса с максимумов февраля 2020 года до минимумов марта того же года максимальное снижение достигло 34,4%.

Каковы перспективы роста российского рынка?

Уже долгие годы российский рынок акций отличается высокой дивидендной доходностью. Этому способствует отраслевая специфика, характерная для России, — высокая доля зрелых компаний, генерирующих сильные денежные потоки и, соответственно, имеющих высокую базу для выплаты дивидендов. Именно по такой логике в течение долгих лет действуют зарубежные инвесторы, присваивая России такой же вес в своих портфелях (рейтинг EW, Equal Weight), как в индексах на развивающиеся рынки (крупнейший из них — MSCI Emerging Markets).

Рост цен сырьевых товаров создает перспективы для того, чтобы российские производители нефти, промышленных металлов и удобрений отметились высокими прибылями, денежными потоками и дивидендами.

Согласно консенсусу Bloomberg, на горизонте следующих 12 месяцев от индекса МосБиржи ожидается дивидендная доходность 7,6%, от индекса акций развивающихся рынков ожидается 2,4%, а от развитых рынков — лишь 1,8%.

Согласно консенсусу Bloomberg, на горизонте 12 месяцев ожидается рост индекса МосБиржи на 23%. То есть с учетом дивидендов полная потенциальная доходность Индекса МосБиржи может составить 30,6%.

Другие фонды на российские индексы акций

Среди западных провайдеров ETF, в фонды которых очень высокий порог входа, только у VanEck есть фонд на российские акции, он реплицирует индекс MVIS Russia, а не индексы из семейства МосБиржи. Но, несмотря на более крупный объем средств под управлением, он требует заметно более высокую компенсацию за управление — 0,64%.

Среди фондов от российских провайдеров фонд «Тинькофф IMOEX (TMOS)» отличается низкими расходами на управление (0,79% от активов под управлением), а в приложении «Тинькофф Инвестиции» его паи можно купить без брокерской и депозитарной комиссий.

Другие фонды Тинькофф Капитал

Инвестиционные стратегии для любой цели

Тинькофф Капитал в Пульсе

Самую актуальную информацию по фондам смотрите на официальном канале УК «Тинькофф Капитал» в Пульсе, социальной сети для инвесторов от Тинькофф

Подписаться

Сайт Тинькофф Капитал

Статистика по всем фондам, нормативные документы и прочая информация об управляющей компании

Перейти

8 800 555-86-79

Для звонков по России

ООО «Тинькофф Капитал», лицензия Банка России № 21-000-1-01027 от 03.09. 2019 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами. Получить подробную информацию об ООО «Тинькофф Капитал, о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами и иными документами, а также получить сведения о местах приема заявок на приобретение и погашение инвестиционных паев, Вы можете по тел.: +7 499 704-06-13, по адресу: 125212, г. Москва, Головинское шоссе, д. 5, корп. 1, этаж 19, пом. 19018, в сети «Интернет» на сайте https://www.tinkoffcapital.ru и в «Приложении к Вестнику ФСФР». Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, ни государство, ни ООО «Тинькофф Капитал» не гарантируют доходность инвестиций в паевые инвестиционные фонды. Правила доверительного управления №3898, зарегистрированы Банком России 07.11.2019. БПИФ РФИ «Тинькофф — Стратегия вечного портфеля в евро». Правила доверительного управления №3899, зарегистрированы Банком России 07.11.2019. БПИФ РФИ «Тинькофф — Стратегия вечного портфеля в рублях». Правила доверительного управления №3900, зарегистрированы Банком России 07.11.2019. БПИФ РФИ «Тинькофф Золото». Правила доверительного управления №4098, зарегистрированы Банком России 13.07.2020. БПИФ РФИ «Тинькофф Насдак Технологии». Правила доверительного управления №4099, зарегистрированы Банком России 13.07.2020. БПИФ РФИ «Тинькофф Индекс МосБиржи». Правила доверительного управления №4100, зарегистрированы Банком России 13.07.2020. Информация о паевых инвестиционных фондах носит исключительно информативный характер, не является индивидуальной инвестиционной рекомендацией, гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем.

АО «Тинькофф Банк» — банк номер 3 в России по количеству розничных активных клиентов 30 банков по опросу респондентов, проведенному АО «НЭО Центр» и Frost & Sullivan в августе-сентябре 2020г в рамках «Обзора банковского сектора России и рейтинга банков по размеру активной клиентской базы». Активный клиент — розничный клиент, совершивший любые банковские операции в течение 90 дней, предшествующих проведению опроса.

Обзор фондов Тинькофф

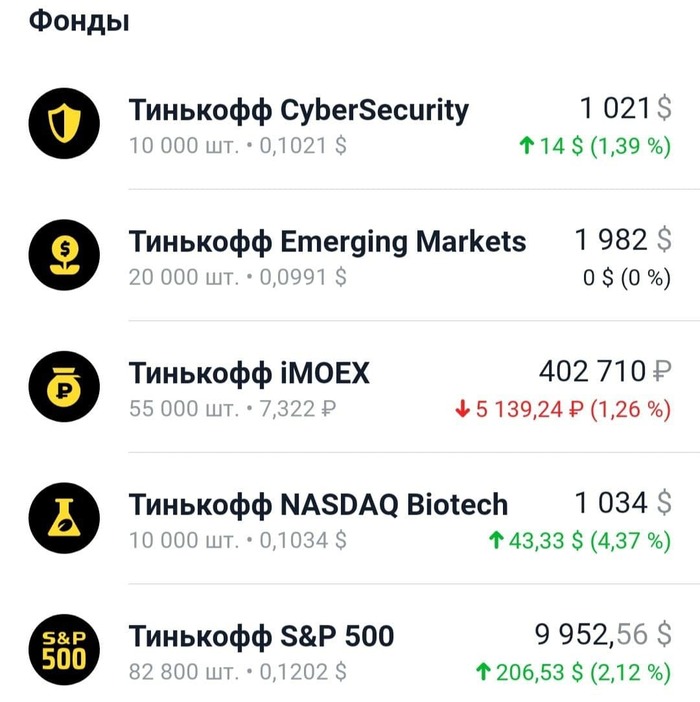

Тинькофф крайне активно начал выпускать новые фонды и я решил написать свое видение на них. Как я упоминал ранее, я решил отойти от стратегии отбора акций к стратегии отбора фондов.

1) Вечные портфели в USD, EUR и рублях. Комиссия фондов 0,99%. Все эти 3 фонда объединяет такая логика. 1 четверть это акции (для каждого фонда они свои, США, Европа и РФ), 1 четверть это золото, 1 четверть это краткосрочные облигации и 1 четверть длинные облигации. Для меня эти фонды никакого интереса не представляют. Слишком много облигаций и золота.

2) Фонд на SP500. В фонде более 500 акций из США, полагаю один из самых известных индексов в мире. Комиссия фонда 0,79%. С удовольствием покупаю этот фонд. Но в будущем, если появится возможность покупать ETF от зарубежных провайдеров с комиссией 0,03% (VOO или IVV), то перейду на них. Чтобы далее не повторять напишу здесь 1 раз. Как только у РФ брокеров появятся аналоги с заметно меньшей комиссией, то я сразу перейду на них.

3) Фонд на золото. Комиссия фонда 0,54%. Кому хочется прикупить золота, это один из самых простых способов. Мне золото не интересно. Его ценность переоценена на мой взгляд.

4) Фонд на Nasdaq Technology Sector. Комиссия фонда 0,79%. Не путать фонд с просто Nasdaq и фондом на него QQQ. Тут только ИТ компании равномерно распределенные по

2,5% на каждую. То есть такие гиганты как Apple и Microsoft имеют такой же вес в фонде как крошка Check Point. Для кого-то это может быть плюс, для кого-то минус. Пока в раздумьях над его покупкой, но в целом фонд неплохой на мой взгляд. Зачем Тинек при выборе FXIT говорит, что это его аналог я не понял. В FXIT на несколько компаний приходится порядка 50% веса фонда. Совершенно иной подход на мой взгляд.

5) Фонд на Nasdaq Biotech. Комиссия фонда 0,79%. Тут собрано множество компаний из сектора биотехнологий. Самые крупные доли у таких компаний как Amgen, Gilead, Illumina, Regeneron, Moderna, Vertex, Biogen, Seagen. Таких фарм гигантов как Merck или Pfizer тут нет, хотя они сейчас явно перестраивают свой бизнес в этом направление. Сектор для меня интересный, поэтому порядка 5% капитала я планирую в нем держать.

6) Фонд на компании в области развития экологически чистых технологий. Комиссия фонда 0,99%. Звучит красиво, но что видно в составе? Тесла, производители солнечных батарей, производители аккумуляторов, добытчик лития, производство химических реактивов, фонд недвижимости, китайские электрокары NIO и Li. Целая солянка получается со всего мира совершенно разных компаний. Возможно на небольшую долю добавлю его к себе.

7) Фонд на компании с высоким рейтингом ESG. Комиссия фонда 0,69%. ESG это Экологическое, социальное и корпоративное управление (Environmental, Social, corporate Governance,). 34,5% фонда приходится на компании из сектора потребетильских товаров, поэтому я этот фонд для себя не рассматриваю. Имей фонд больший уклон в ИТ, то подумал бы.

8) Фонд на развивающиеся рынки. Комиссия фонда 0,69%. К развивающимся рынкам относятся Россия, Китай, Бразилия, Мексика, Южная Африка, Индия. В этом фонде сделан очень большой упор на Россию, аж 27,2% и при этом довольно мало компаний. Для кого-то это плюс, для кого-то минус. Я планирую пока на 15% от капитала его взять, но со временем думаю его долю уменьшу.

9) Фонд на сектор кибербезопасности. Комиссия фонда 0,69%. Сектор мне очень близок и показывает отличные темпы роста последние годы. Беру на 5% капитала.

10) Фонд на IPO. Комиссия фонда 0,99%. Стратегия довольно занятная, компания попадает в фонд после окончания локап периода. То есть этот фонд не участвует в самих IPO, а покупает новые компании с биржи, когда все кто хотел сразу продать, уже продал свои акции. Попав в фонд, компания остается в нем до попадания в крупный индекс США, если за 2 года этого не произошло, то продается. Сейчас в фонде крупные доли таких компаний как Snowflake, Uber, Airbnb, DoorDash, Coinbase, CloudFlare и так далее. По сути это ставка на успех новичков. Фонд мне интересен, но неприятна крупная комиссия. Скорей всего я возьму этот фонд, но на небольшую долю.

11) Фонд на SPAC. Комиссия фонда 0,99%. Спаки это компании пустышки в которых есть только деньги акционеров. Затем спак производит слияние с существующей непубличной компанией и таким образом выводит ее на биржу. Это альтернатива проведению IPO. На мой взгляд это фонд с самым высоким риском. Брать я его не буду.

12) Фонд на РФ рынок. Комиссия фонда 0,79%. Стандартный фонд на популярный индекс акций РФ. Сбербанк, Газпром, Лукойл, Яндекс, Норникель, Новатэк, TCS в топе по размеру доли в нем. На данный момент порядка 25% капитала я планирую держать в нем, но со временем думаюбуду уменьшать.

13) Фонд на Облигации. Комиссия фонда 0,99%. Очень высокая комиссия для фонда на облигации. Но в целом я не фанат этого инструмента и не держу никаких облигаций. Зачем брать на себя риск ради условных 9%, если у меня на остаток по счету 7% надежно на данный момент капает.

На данный момент анонсирован скорый выход таких фондов: Еврооблигации (не интересно), Eurostocks 50 (не интересно), FinTech (возможно), Semiconductors (не интересно), AI-Robotics (интересно), BuyBack Leaders (возможно), PAN-ASIA (интересно). Кстати у 3 последних фондов, что Тинькофф вывел на рынок комиссии составили всего 0,69%, что является очень хорошей тенденцией к понижению. При долгом удержание фондов каждая сотая доля % важна.

На данный момент весь мой портфель на ИИС состоит из фондов Тинькофф. Портфель у ВТБ я закрыл и планирую перевод денег на обычный брокерский счет в Тинькофф.

Предвижу в комментариях крики, что это реклама. Хочу еще раз отметить, что комиссии фондов Тинькова значительно выше, чем у зарубежных аналогов и если у вас есть доступ к ним, например через брокера IB или вы квалифицированный инвестор и можете покупать их у РФ брокеров, то конечно лучше брать именно их. Я лишь рассказываю о своих действиях и прошу не повторять их, так как инвестиции в акции несут риски потери денег.