топ голубых фишек россии с дивидендами

Что такое голубые фишки

И почему они популярны среди инвесторов

Если вы только пришли на фондовый рынок и не знаете, с чего начать, то хорошим вариантом инвестиций могут стать голубые фишки.

На рынке ценных бумаг так называют акции известных компаний с давней историей, которые стабильно растут и зачастую платят щедрые дивиденды. Название «голубые фишки» пришло из покера — их используют для самых крупных ставок.

Еще голубые фишки обладают высокой ликвидностью — по ним проходит большой внутридневной объем торгов, то есть акции можно быстро продать. Но расскажу обо всем по порядку: рассмотрим критерии отбора голубых фишек и то, какой интерес они представляют для инвесторов.

Отличие голубых фишек от других акций

Чаще всего инвестор может отличить голубую фишку по трем характеристикам.

Капитализация российских голубых фишек варьируется от 500 млрд до нескольких триллионов рублей. Для сравнения: капитализация компаний второго эшелона в среднем составляет 100—200 млрд рублей. Так, капитализация «Русгидро» оценивается рынком в 326 млрд рублей, а недавно вышедшего на биржу «Совкомфлота» — в 221 млрд.

На американском рынке голубыми фишками исторически считаются компании, чья капитализация превышает 10 млрд долларов. Но и компании меньшего размера, если они флагманы своей отрасли, также могут быть причислены к этому званию. Например, у компании Alcoa капитализация около 5 млрд долларов, но она часто упоминается среди голубых фишек, потому что является лидером в секторе добычи и производства бокситов, глинозема и алюминия.

Ликвидность. Голубые фишки — это также наиболее ликвидные бумаги. Иными словами, они вызывают огромный интерес у трейдеров и инвесторов, в том числе крупных фондов. Поэтому по таким бумагам проходит большой объем торгов.

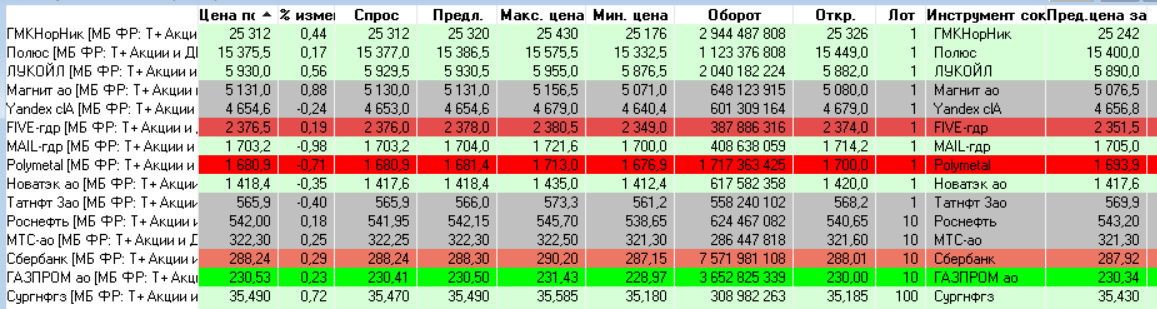

На Московской бирже представлен специальный индекс голубых фишек, который составляется на основе критерия ликвидности. В него входят 15 наиболее торгуемых эмитентов российского рынка.

Состав индекса голубых фишек на январь 2021 года

| Компания | Тикер | Капитализация, млрд Р |

|---|---|---|

| Сбербанк | SBER | 5853 |

| «Газпром» | GAZP | 5072 |

| «Роснефть» | ROSN | 4665 |

| «Новатэк» | NVTK | 3761 |

| «Норильский никель» | GMKN | 3730 |

| «Лукойл» | LKOH | 3567 |

| «Полюс» | PLZL | 2080 |

| «Яндекс» | YNDX | 1647 |

| «Сургутнефтегаз» | SNGS | 1258 |

| «Татнефть» | TATN | 1113 |

| «Полиметалл» | POLY | 797 |

| X5 Retail Group | FIVE | 747 |

| МТС | MTSS | 656 |

| «Магнит» | MGNT | 553 |

| Mail.ru | 419 |

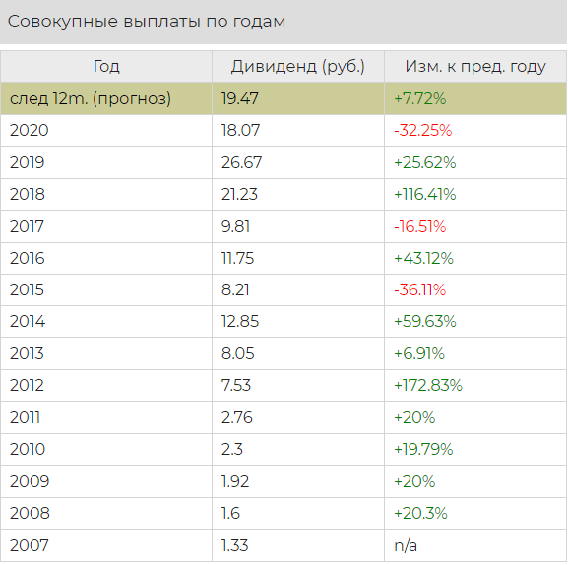

Стабильные дивиденды. Так как голубые фишки — это зачастую старые, устоявшиеся в своем сегменте компании, они уже прошли фазу роста и активной экспансии рынка. Поэтому такие компании, как правило, щедро делятся выручкой с акционерами. Таким образом, это часто дивидендные акции, а не акции роста. Поэтому о голубых фишках нередко говорят в разрезе их стабильной дивидендной политики. Например, все компании из индекса дивидендных аристократов можно автоматически считать голубыми фишками.

Дивидендные аристократы

Это компании, которые исправно платят и увеличивают дивиденды на протяжении более 25 лет.

Есть еще три дополнительных критерия, которым обязаны соответствовать такие компании:

Как найти голубые фишки

Дополнительно можно задать критерий по дивидендной доходности — выше нуля, а также по дате IPO, то есть дате выхода на биржу, — свыше 20 лет. В результате мы получим выборку самых крупных и старейших компаний, которые платят дивиденды.

Что касается российского рынка, то можно обратиться к одноименному индексу на сайте Московской биржи. Замечу, что индекс формируется из расчета ликвидности и не берет в расчет коэффициент стабильности выплат дивидендов, а также капитализацию компании. Например, компании «ММК» и «НЛМК», чей размер превышает 500 млрд рублей, не попадают в этот индекс.

Преимущества и недостатки

Рассмотрим плюсы и минусы добавления голубых фишек в портфель с точки зрения долгосрочного инвестора. Начнем с преимуществ.

Надежность. Риск банкротства эмитента очень мал. Ведь это компании на ходу, с устоявшейся бизнес-моделью и высоким кредитным рейтингом, что позволяет им легко рефинансировать долги.

Кроме того, такие компании, как Сбербанк и «Газпром», — системообразующие для государства. Налоговые отчисления, поступающие в бюджет от крупнейших отечественных компаний, имеют огромное значение для федерального бюджета и ВВП страны. Общая доля доходов, поступающих от экспортеров углеводородов, формирует более трети российского бюджета.

В частности, «Газпром» приносит федеральному бюджету 1,5 трлн рублей, а налоговые отчисления «Алросы» составляют 37,6% бюджета Якутии. Поэтому, если у таких компаний возникают трудности, то государство всеми силами их выручает.

Годовой отчет «Газпрома» за 2019 год, стр. 136PDF, 12,4 МБ

Инвестиции — это не сложно

Стабильность дивидендов. Как уже отмечено, большинство голубых фишек приносят стабильные дивиденды. Их дивидендная доходность может быть не заоблачной, но акционерам больше важен не размер выплат, а их стабильность. Благодаря этому крупные фонды могут планировать денежный поток и выстраивать долгосрочную стратегию.

На американском рынке дивидендных плательщиков объединяют в специальные индексы:

Итого получается порядка 260 зарубежных компаний, которые можно считать голубыми фишками и надежными дивидендными плательщиками.

Недостатки частично вытекают из преимуществ.

Низкий потенциал роста. Цена акции вряд ли вырастет в разы. Эти компании и так велики, а их продукция уже заняла свою нишу. Такая компания если и растет, то линейно. Среди голубых фишек есть и исключения — это акции роста из технологических секторов, такие как Facebook или «Яндекс».

Величина дивидендов зачастую ниже, чем в акциях второго эшелона. Некоторые голубые фишки — это акции роста, они не платят дивиденды. Так, 7 из 20 крупнейших компаний США не платят дивиденды.

Но для российского рынка этот пункт неактуален. В индексе голубых фишек значится 15 компаний, и почти все они платят дивиденды — в среднем около 7% годовых, — кроме «Яндекса» и Mail.ru. Такое положение дел связано с тем, что в структуре российского рынка доля технологического сектора крайне мала — фактически он представлен только двумя упомянутыми эмитентами.

Российский рынок считается развивающимся и имеет сильный перекос в сторону добычи сырья — этим занимаются девять компаний из индекса голубых фишек. Это также влечет внешнеэкономический риск, например при санкциях и геополитических потрясениях, которые сопровождаются падением цены на нефть. Добывающие компании при такой конъюнктуре страдают в первую очередь.

Основные свойства голубых фишек

Объемы ежедневных торгов голубыми фишками самые большие на рынке: например, по акциям «Газпрома» ежедневно проходят сделки на 30—100 млрд рублей.

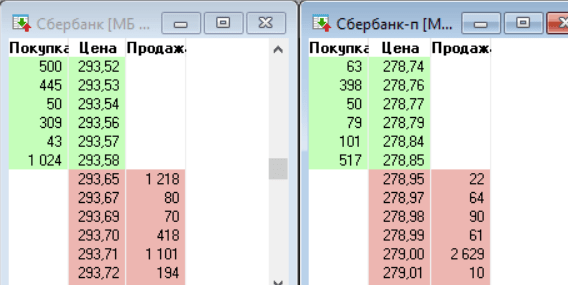

Узкий спред. Спредом называют разницу между ценой покупки и ценой продажи актива. Спред — это мера спроса и предложения на актив.

Узкий спред — это также следствие высокой ликвидности. Продавцов и покупателей очень много — акция востребована: ее у вас готовы купить с минимальной разницей в цене. Также у трейдеров есть стратегии, основанные на торговле спредом, — узкий спред заставляет их совершать больше сделок именно с этими бумагами.

Популярность. Голубые фишки входят в составы многих биржевых индексов. Последние позволяют крупным инвестиционным фондам формировать для своих клиентов портфели с различным наполнением, профилями доходности и риска.

Крупные фонды покупают акции большими объемами и производят периодическую ребалансировку своих портфелей. Это приводит к движению больших потоков капитала в голубых фишках.

Доходность голубых фишек

Голубые фишки считаются самыми надежными среди всех категорий акций, при этом их дивидендный уровень выше доходности облигаций и ставок по банковским депозитам.

Индекс стабильности дивидендов

Индекс DSI показывает, насколько регулярно компания выплачивает дивиденды и повышает их размер. Индикатор является историческим, то есть не включает риски будущего изменения дивидендной политики.

Чем ближе DSI к единице, тем лучше: это говорит о том, что дивиденды исправно выплачивались и повышались семь лет подряд. Значит, высока вероятность, что эта тенденция продолжится. Если же значение DSI от 0,3 до 0,6, то компания выплачивает дивиденды нерегулярно.

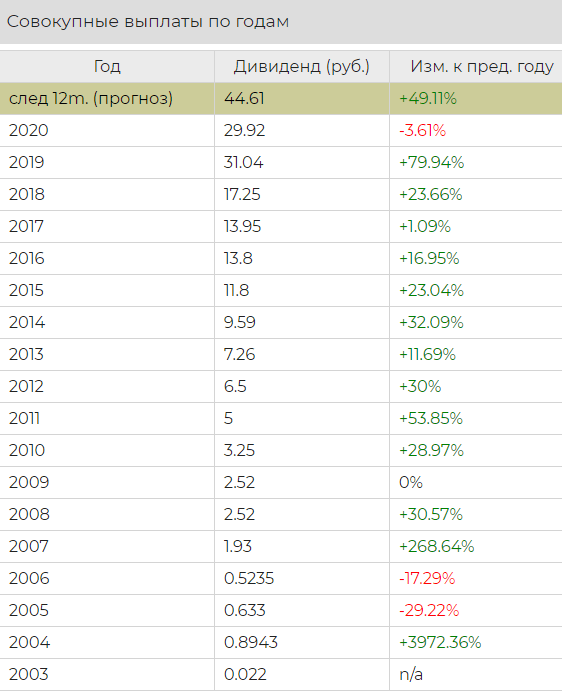

Например, «Новатэк» и «Лукойл» — одни из самых стабильных плательщиков: значения DSI для них составляют 1 и 0,93 соответственно.

Этот индекс может использоваться инвесторами как один из критериев при отборе бумаг в дивидендный портфель.

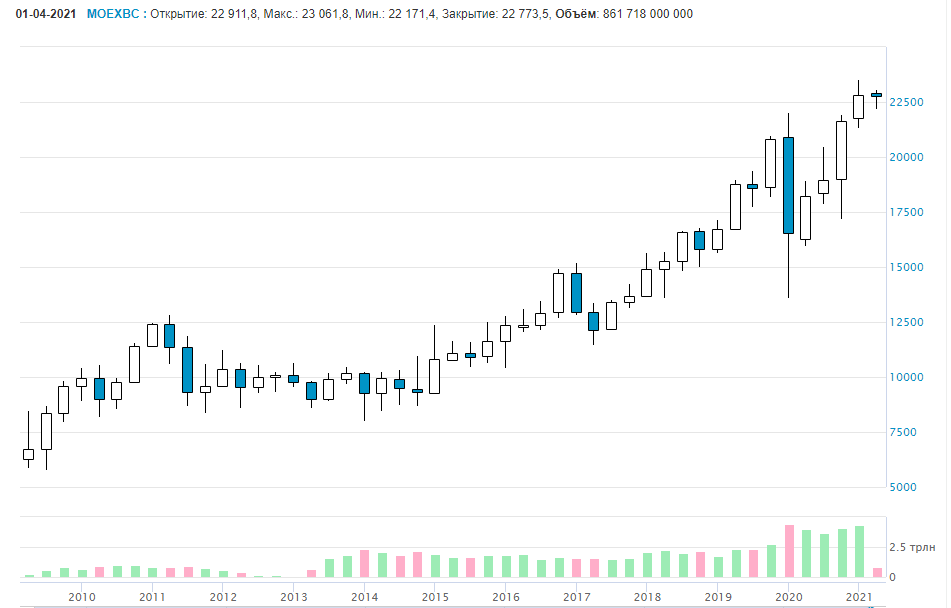

5 лучших акций России, которые стабильно обгоняют рынок

В этом исследовании мы покажем, как можно обыграть фондовые индексы, вкладываясь в простой набор из самых ликвидных российских бумаг. Расчеты показывают, что такой портфель в среднем обгоняет индекс МосБиржи на 5% ежегодно без учета дивиденда. И такой результат повторяется более чем в 90% случаев.

Российские «суперфишки»

Фондовый рынок так устроен, что он сам выталкивает наверх лучшие компании. Самые крупные и ликвидные акции становятся таковыми по объективной причине: инвесторы видят в них более стабильный результат, чем в любых других. В итоге тяжеловесы рынка зачастую становятся еще и самыми быстрорастущими.

В последние годы большинство средних и малых компаний в мировых индексах отстает от бенчмарков, замедляя индексные портфели. По факту весь рынок растет в основном за счет небольшого числа голубых фишек. Самый яркий пример в США — группа FAAMG, которая за последние 10 лет выросла в 10 раз на фоне роста S&P 500 в 3,5 раза.

В России аналогичную роль на рынке играет несколько самых ликвидных акций. Они доминируют в портфелях зарубежных фондов, которые отслеживают Россию, и они же чаще всего лидируют в «Народном портфеле» МосБиржи. Речь о шести компаниях с оборотом от 1 трлн рублей в год. На сегодняшний день по этому показателю они идут с большим отрывом от всех других.

Какие акции растут быстрее рынка

В принципе, чтобы убедиться, что топовые фишки могут расти быстрее индексов, достаточно просто посмотреть на их динамику. Но есть нюанс: не понятно, какой период покажет наиболее объективную картину.

Мы взяли фундаментально обоснованную точку отчета — «черный вторник» в декабре 2014 г., когда рубль был отпущен в свободное плавание. С этого момента фондовый рынок России прервал многолетний боковик и начал в полной мере отражать валютную природу доходов экспортеров.

Эта дата интересна еще и тем, что дает возможность проследить за российскими акциями в течение двух нефтяных циклов: когда Brent дважды достигал многолетнего дна и дважды обновлял многолетние максимумы.

Далее смотрим, как за это время показали себя акции самых ликвидных российских бумаг, включая шесть основных тяжеловесов. И мы видим, что три из топ-6 обыграли Индекс МосБиржи (Сбербанк, Яндекс, Роснефть), а еще три числятся в отстающих (Газпром, Лукойл, Норникель).

Впечатляет результат Полюса за эти 7 лет, также отлично смотрятся черные металлурги и Новатэк. Но брать их в портфель может быть рискованно. У Полюса и Новатэка выбранные годы совпали с периодом активной экспансии, а металлурги поднялись на росте стали, которая в 2014–2015 гг. была на предельно низкой ценовой базе. Повторение такого — маловероятно.

Какие акции лучше сочетаются

Важнейший критерий для портфеля — корреляция акций. Идеально, если фишки балансируют друг друга, добавляя динамики, когда другая часть активов проседает, то есть не падают синхронно вслед за индексом. Разбиваем топ-6 «суперфишек» по парам и видим, что они действительно хорошо раскоррелированы.

Отлично вписывается в портфель Яндекс: он идет в противофазе практически со всеми крупными фишками, кроме Сбербанка, но и к нему почти нейтрален. Сильный эффект диверсификации дают пары Сбербанк+Норникель и Роснефть+Норникель.

Зато ненужная высокая корреляция есть между Лукойлом и Роснефтью, которые фактически дублируют друг друга. Это значит, что одну из этих фишек можно безболезненно для портфеля убрать. Разберемся, какую именно.

Какая акция лучше: Роснефть или Лукойл?

На первый взгляд, для ускорения портфеля стоит убрать Лукойл — он за семь лет в отличие от Роснефти сильнее отстал от индекса. Но это опять же может оказаться влиянием точки входа, поэтому лучше протестировать обе акции на широких исторических данных.

Для сравнения берем 70 годовых отрезков, начиная с 2015 г. и до настоящего момента. То есть моделируем ситуацию, что инвестор вложился либо в Лукойл, либо в Роснефть ровно на 12 месяцев и протестировал эту стратегию 70 раз подряд: с января по январь 2014–2015 гг, затем с февраля по февраль 2014–2015 гг. И так методом скользящего окна до отрезка «сентябрь-сентябрь 2020-2021».

Это расширяет выборку и дает более репрезентативные данные. В этом случае за условные 70 лет по доходности выигрывает все-таки Лукойл. Его акции в среднем по году приносили по 14,8%, в то время как Роснефти — только 13,1%. И это без учета дивидендов, которые у Лукойла тоже выше: в среднем 5,7% против 4,2%.

При таком подходе Роснефть оказывается еще и более рискованной фишкой: в среднем за 10 лет стандартное отклонение от среднемесячной доходности у нее составляет 22,7% против более низкой 20,4% у Лукойла. Поэтому однозначно стоит моделировать портфель, выбирая из двух нефтяников именно Лукойл.

Собираем портфель

Итак, у нас есть пять топовых фишек. Мы можем настраивать их доли по весу в индексе или как-то иначе, но даже простейший порфтель в равных долях покажет, что вместе эти акции легко обыгрывают индекс МосБиржи.

Снова моделируем наблюдение за рынком методом скользящего окна: с 1 января 2015 до 1 октября 2021 — всего 70 отрезков по одному году. Считаем доходность портфеля за каждые следующие 12 месяцев, сравниваем их с бенчмарком в те же самые периоды и получаем следующую картину.

Портфель проиграл бенчмарку (индексу МосБиржи) лишь 4 раза из 70 (выделены красным): если инвестор входил в эти фишки в период с января по март 2015 г., а также в январе 2018 г. Еще в 7 случаях портфель сыграл вровень с индексом (выделено синим), но это — без учета дивидендов.

Средняя дивдоходность такого портфеля составляет около 4,9% — даже с учетом того, что Яндекс ничего не платит. Основной вес дивидендных выплат несет на себе Норникель (8,9% за последние годы). Еще три бумаги платят на уровне либо не хуже бенчмарка: от 4,3% в среднем у Сбербанка (с учетом малодоходных первых лет) до 5,7% у Лукойла.

Иначе говоря, держа в равных пропорциях пять топовых фишек российского рынка, вы обыгрываете широкий рынок в 66 случаях из 70, или с вероятностью 94%. Причем таким портфелем легко управлять: нужно хотя бы раз в год продавать подросшие бумаги и докупать просевшие, чтобы сохранялась пропорция по 20% на каждую.

Выводы

В данном исследовании показано, что для успешного инвестирования на рынке не обязательно применять сложные стратегии. Портфель из пяти топовых акций обыгрывает бенчмарк с вероятностью 94% и показывает при этом среднюю доходность на годовых отрезках по 18,5% без учета дивиденда, что на 5% лучше Индекса МосБиржи. С учетом дивиденда разница доходит до 5,5% в пользу портфеля SBER+GAZP+YNDX+LKOH+GMKN.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги заседания ФРС. Подробный разбор ситуации

Итоги торгов. Активность инвесторов на минимуме, как и оптимизм

Анализ финансового сектора. Как оценить бумаги банков и страховых компаний

Запасы нефти в США за неделю выросли на 3,3 млн барр.

Самые популярные бумаги на СПБ Бирже в октябре

Могут ли облигации защитить от инфляции. Часть 1 — ОФЗ

Что случилось с Zillow? Результаты отчетности

Акции DuPont выросли на 12%. Где следующая цель?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

«Голубые фишки» российского фондового рынка

Голубые фишки (Blue chips) – акции наиболее крупных, надежных и прибыльных компаний.

Голубые фишки являются самыми популярными ценными бумагами как у инвесторов, так и у спекулянтов.

Основные характеристики голубых фишек

С другой стороны, инвестируя в «голубые фишки» не стоит ждать быстрого обогащения. Эти бумаги уже достаточно высоко оценены рынком и дорожают медленно, без резких скачков.

«Голубые фишки» Московской Биржи

Московская Биржа рассчитывает Индекс голубых фишек. Расчет ведется на основании цен сделок с акциями 15-ти наиболее ликвидных эмитентов российского фондового рынка:

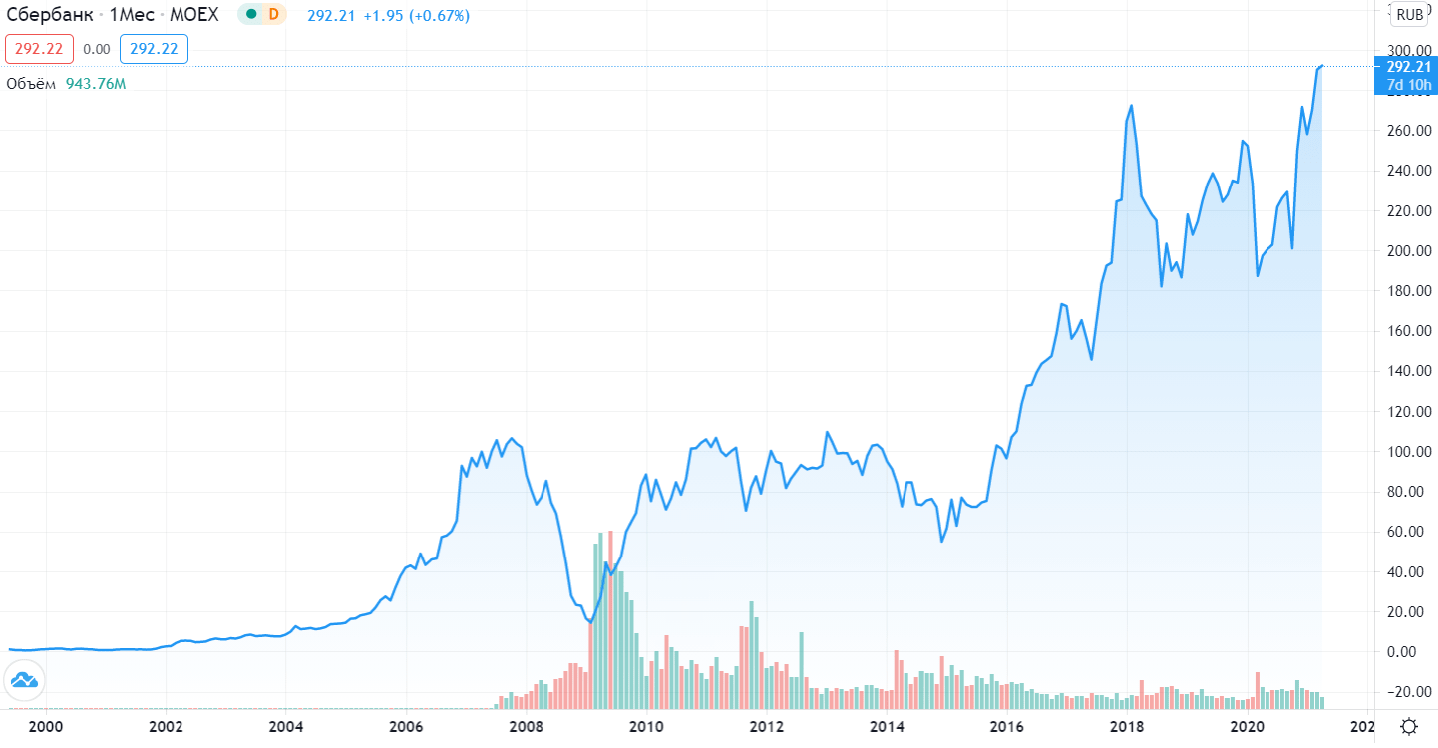

Сбербанк (SBER, SBERP)

На конец апреля 2021 года Сбербанк является самой дорогой российской компанией. Капитализация Сбербанка составляет 6,3 трлн рублей ($84 млрд).

На Московской Бирже торгуются обыкновенные и привилегированные акции Сбербанка (SBER, SBERP)

Обыкновенные акции дают право голоса на собрании акционеров, привилегированные акции не дают право голоса, но дают преференции при получении дивидендов.

Контрольным пакетом акций Сбербанка владеет Российская федерация в лице Министерства Финансов РФ.

С 2002 года Сбербанк ежегодно выплачивает дивиденды акционерам.

Большинство аналитиков рекомендуют акции Сбербанка покупать:

Газпром (GAZP)

Акционерным обществом компания стала в 1993 году: 17 февраля 1993 года РАО «Газпром» было учреждено постановлением Правительства РФ. В результате ваучерной приватизации 1993-1994 гг акционерами Газпрома стали тысячи простых граждан Российской Федерации, которые обменяли свои ваучеры на акции газового монополиста (в 1992-1993 году каждому совершеннолетнему гражданину РФ выдали по одному ваучеру).

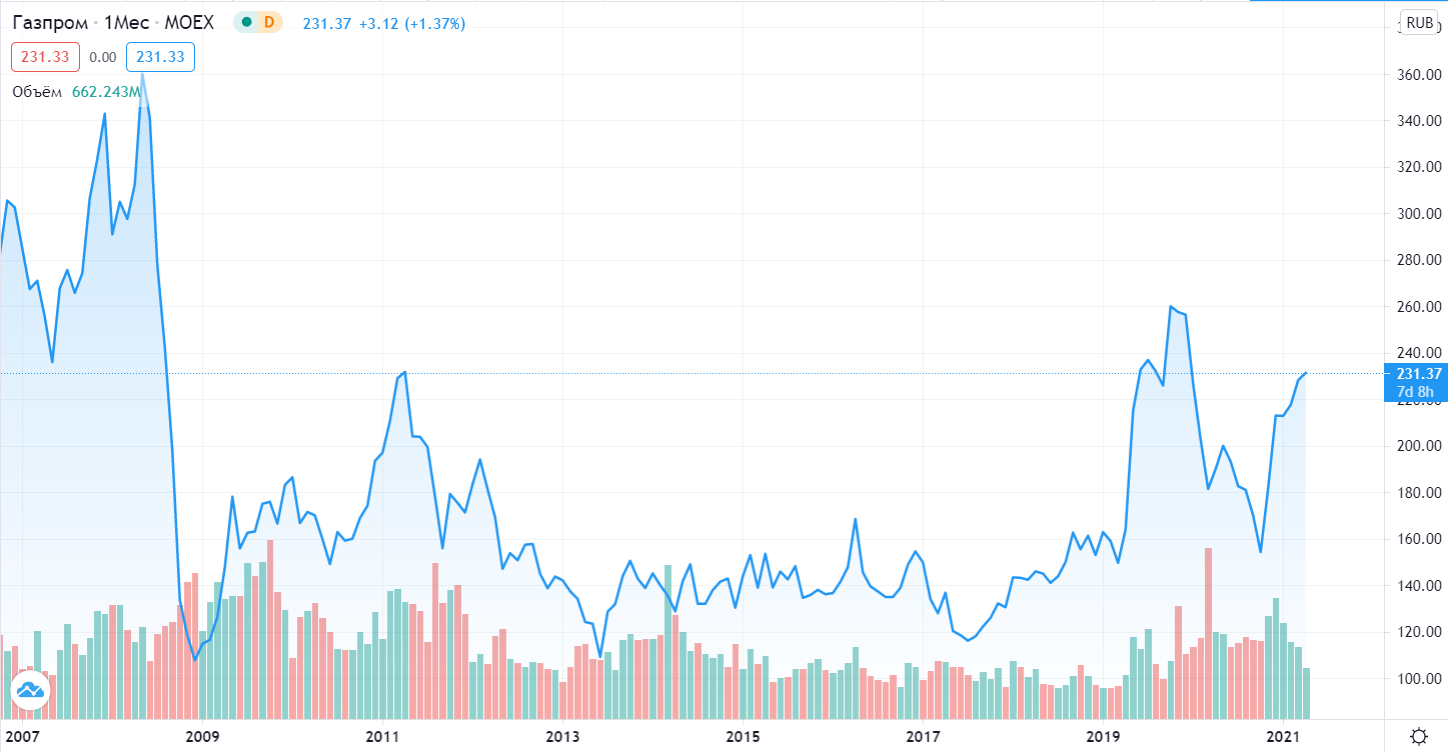

На конец апреля 2021 года акции Газпрома торгуются на Московской Бирже по цене 232 руб. за акцию. Капитализация ПАО «Газпром» составляет 5,46 трлн руб. ($73 млрд).

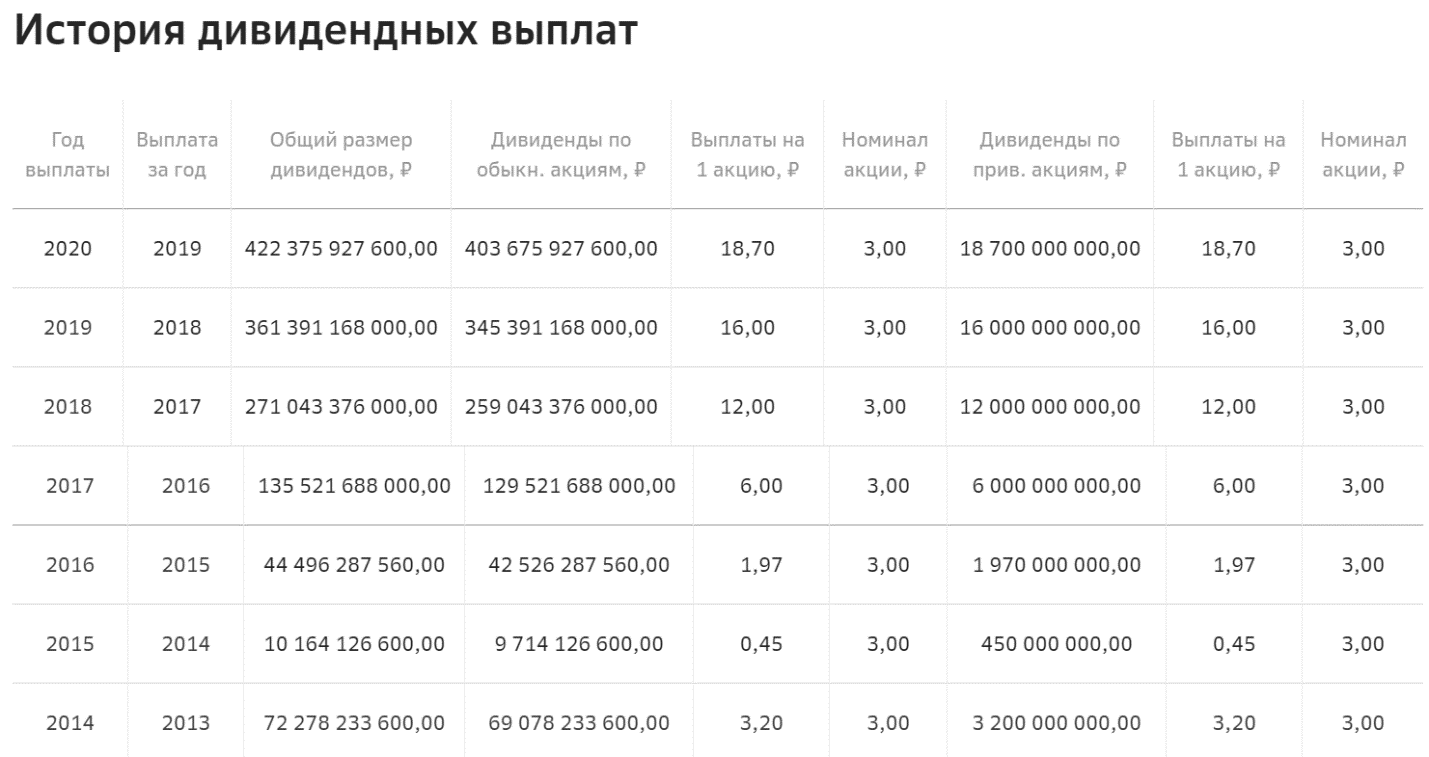

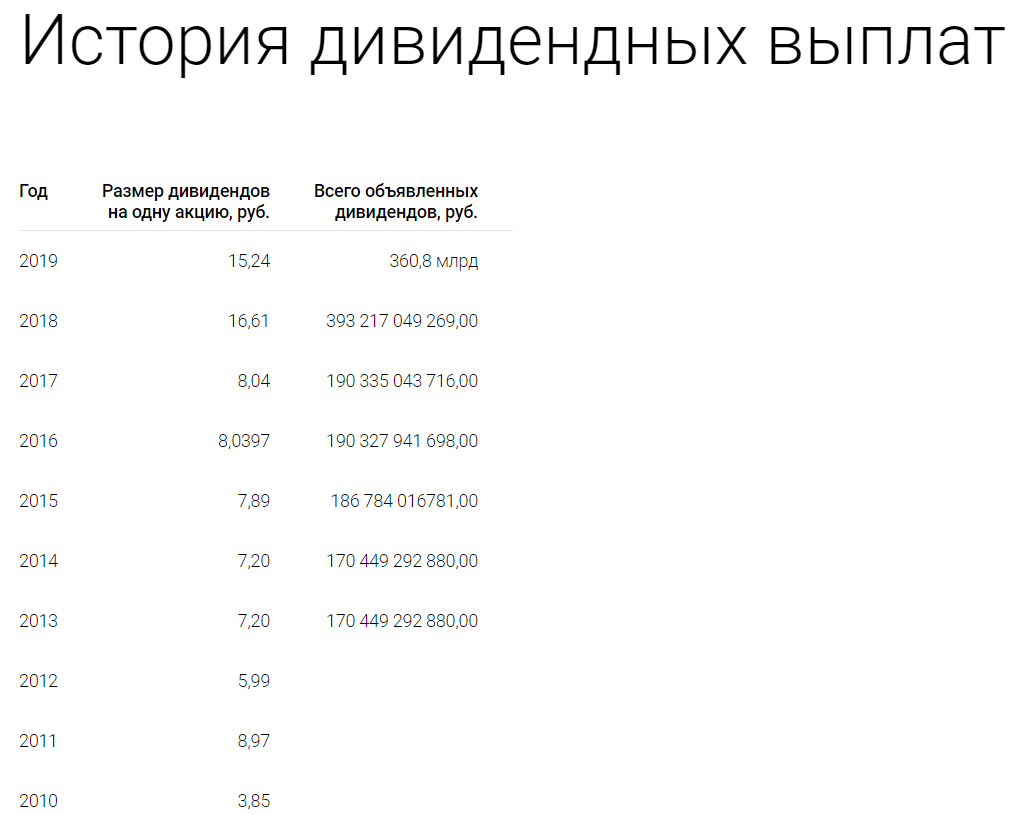

Газпром ежегодно выплачивает дивиденды своим акционерам.

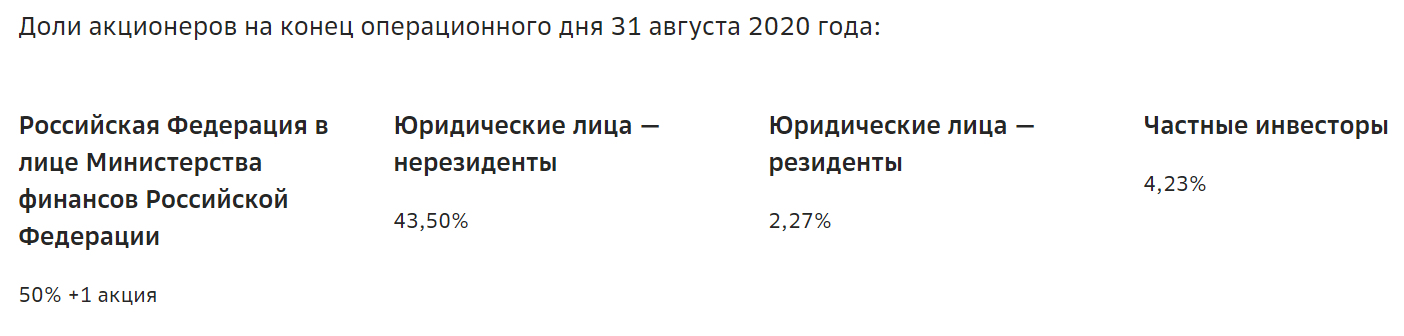

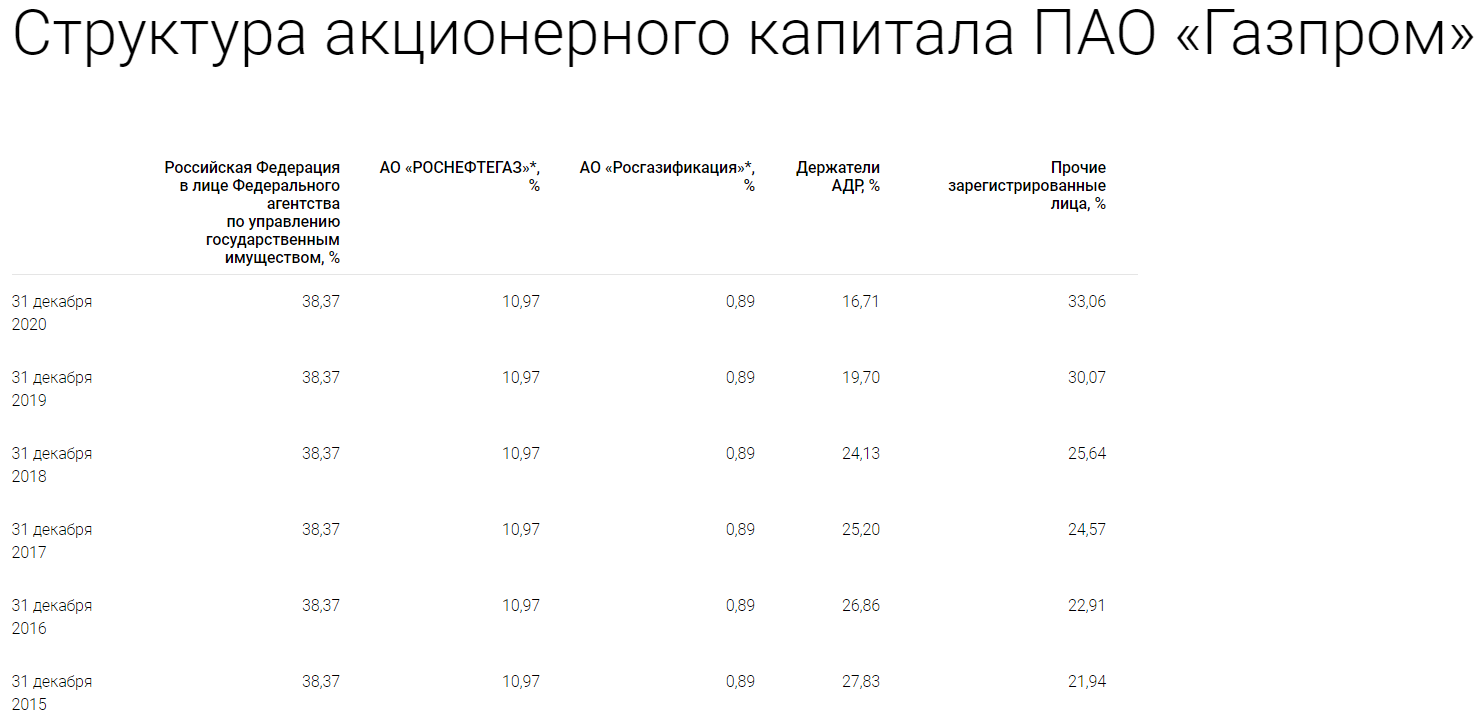

Контрольным пакетом акций ПАО Газпром владеет Российская Федерация в лице Федерального агентства по управлению государственным имуществом, АО «Роснефтегаз» и АО «Росгазификация».

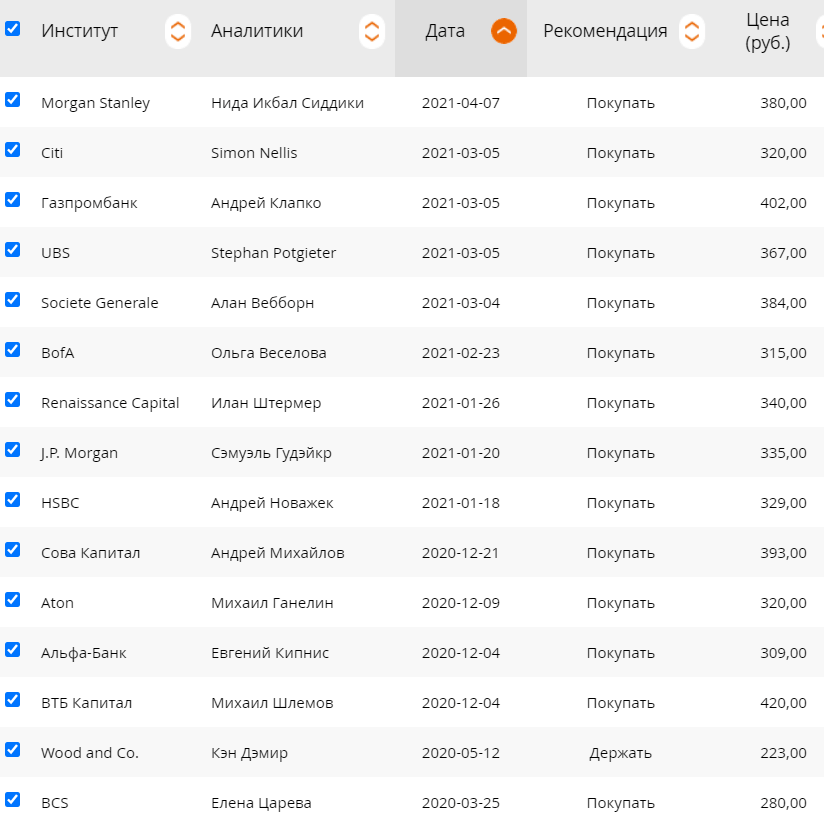

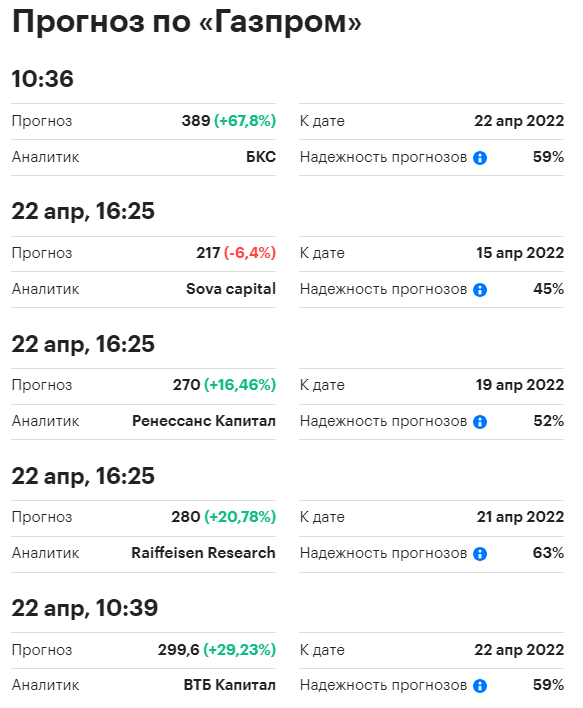

Прогнозы по акциям Газпрома: большинство аналитиков рекомендует покупать акции газового монополиста. Например, инвестиционный банк “БКС” прогнозирует рост акций на 67,8% к 22 апреля 2022 года.

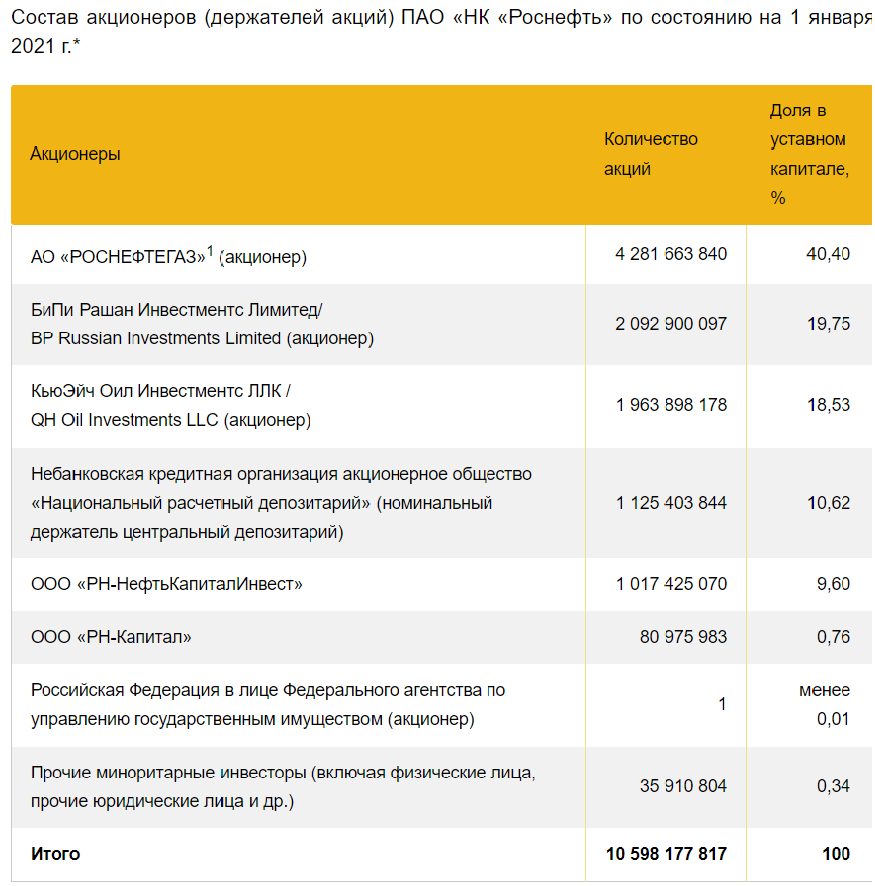

Роснефть (ROSN)

В 2004-2007 годах Роснефть становится обладателем большинства активов национализированной компании ЮКОС. В 2006 году прошло IPO (публичное размещение акций) на Лондонской фондовой бирже и на Московской Бирже.

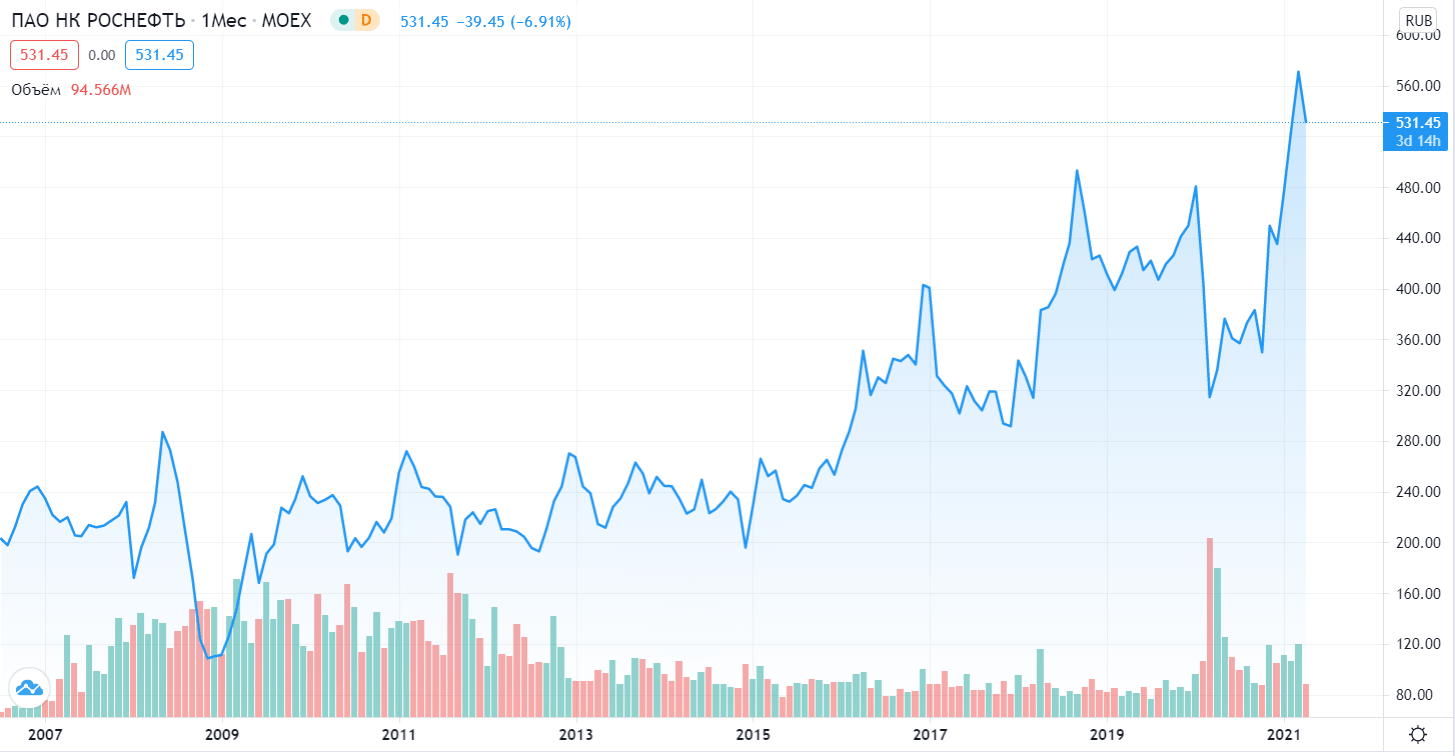

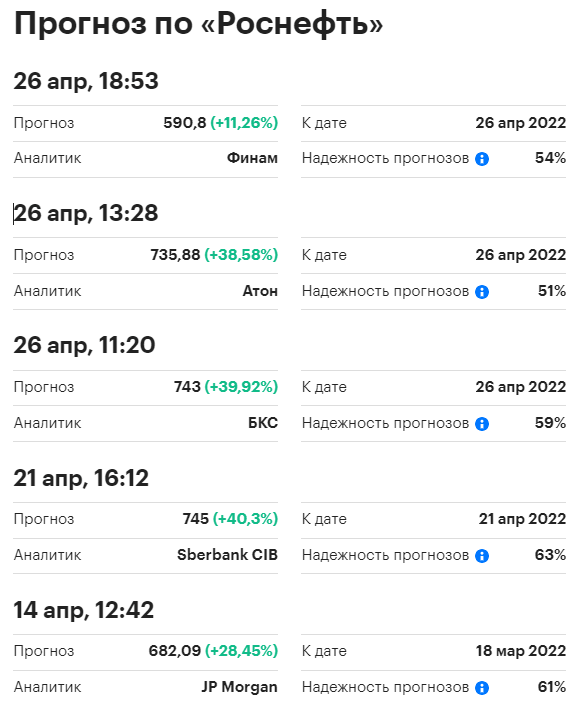

Акции нефтяной компании торгуются на уровне 532 руб. за акцию. Капитализация компании составляет 5,04 трлн руб ($67 млрд).

Структура акционерного капитала ПАО «НК Роснефть»: 40% уставного капитала владеет полностью контролируемый государством «Роснефтегаз», 10% акций торгуется на биржах.

Аналитические прогнозы по акциям Роснефти от инвестиционных банков вполне позитивные, хотя у компании очень высокая долговая нагрузка.

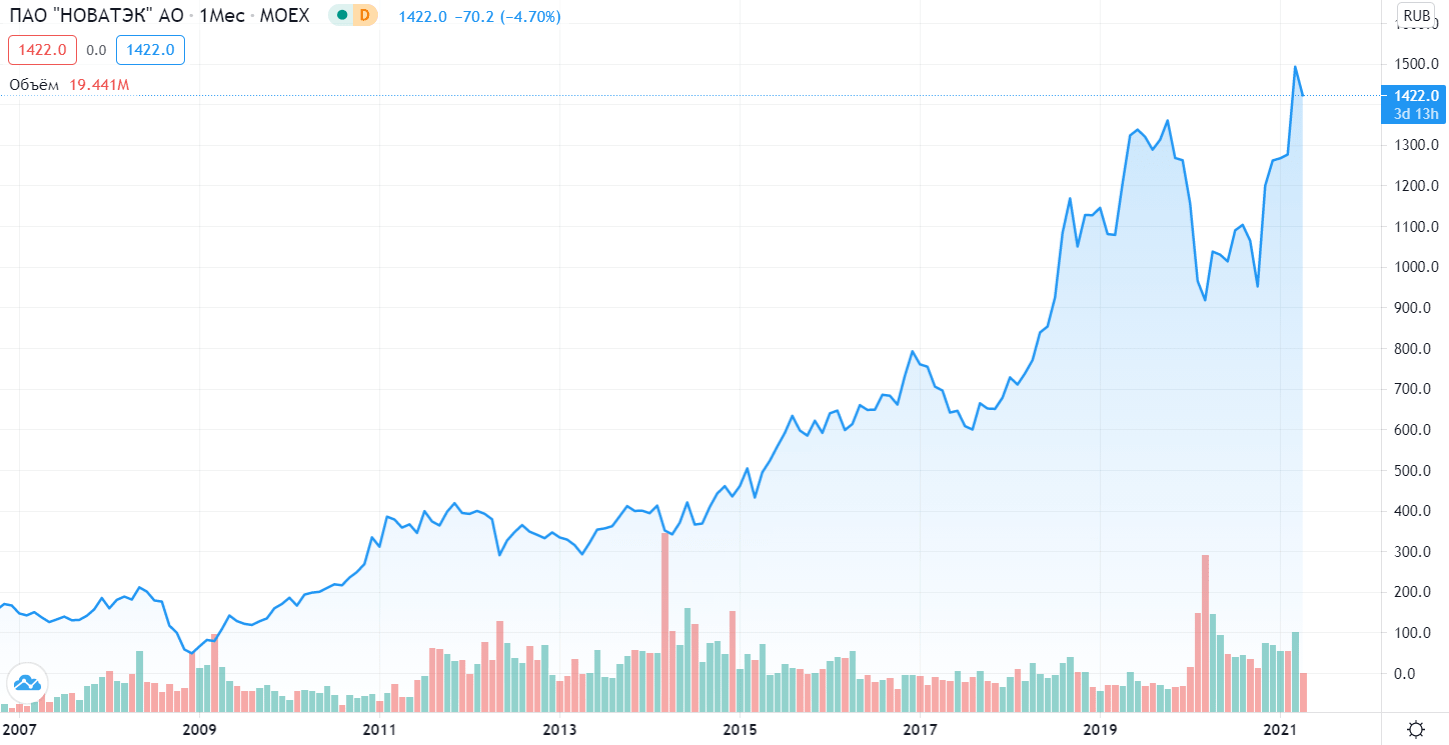

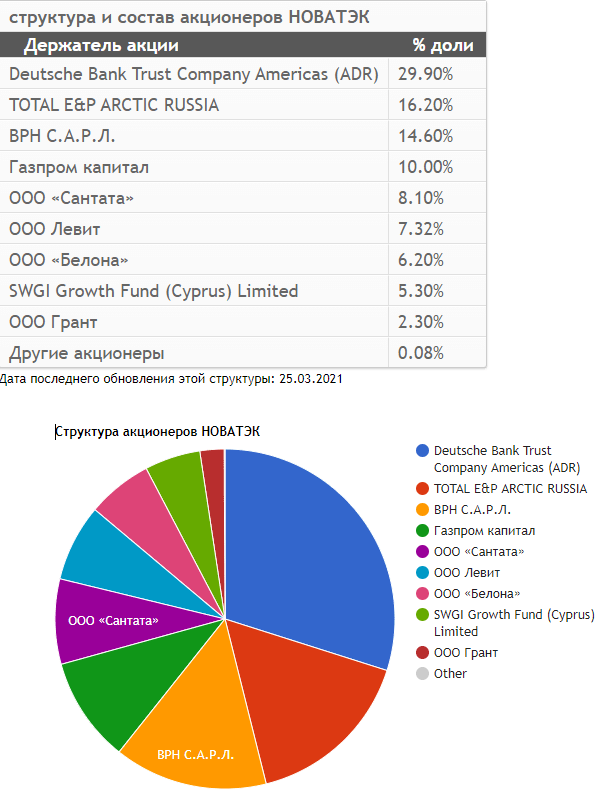

НОВАТЭК (NVTK)

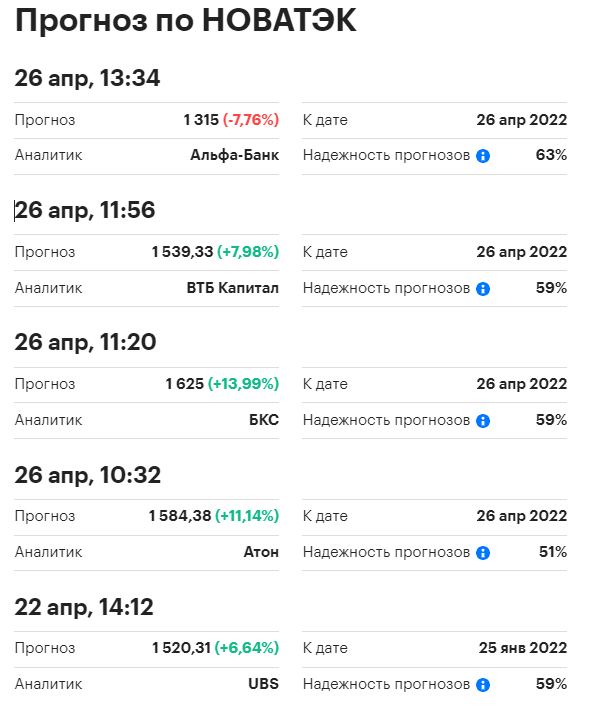

Акции компании торгуются на Московской Бирже по цене около 1400 рублей и на Лондонской фондовой бирже.

Капитализация НОВАТЭК составляет 4,24 трлн руб ($56 млрд).

Основные акционеры компании – структуры Леонида Михельсона и Геннадия Тимченко.

Не менее 30% от чистой прибыли компания выплачивает в качестве дивидендов.

Большинство аналитиков рекомендует покупать акции НОВАТЭК:

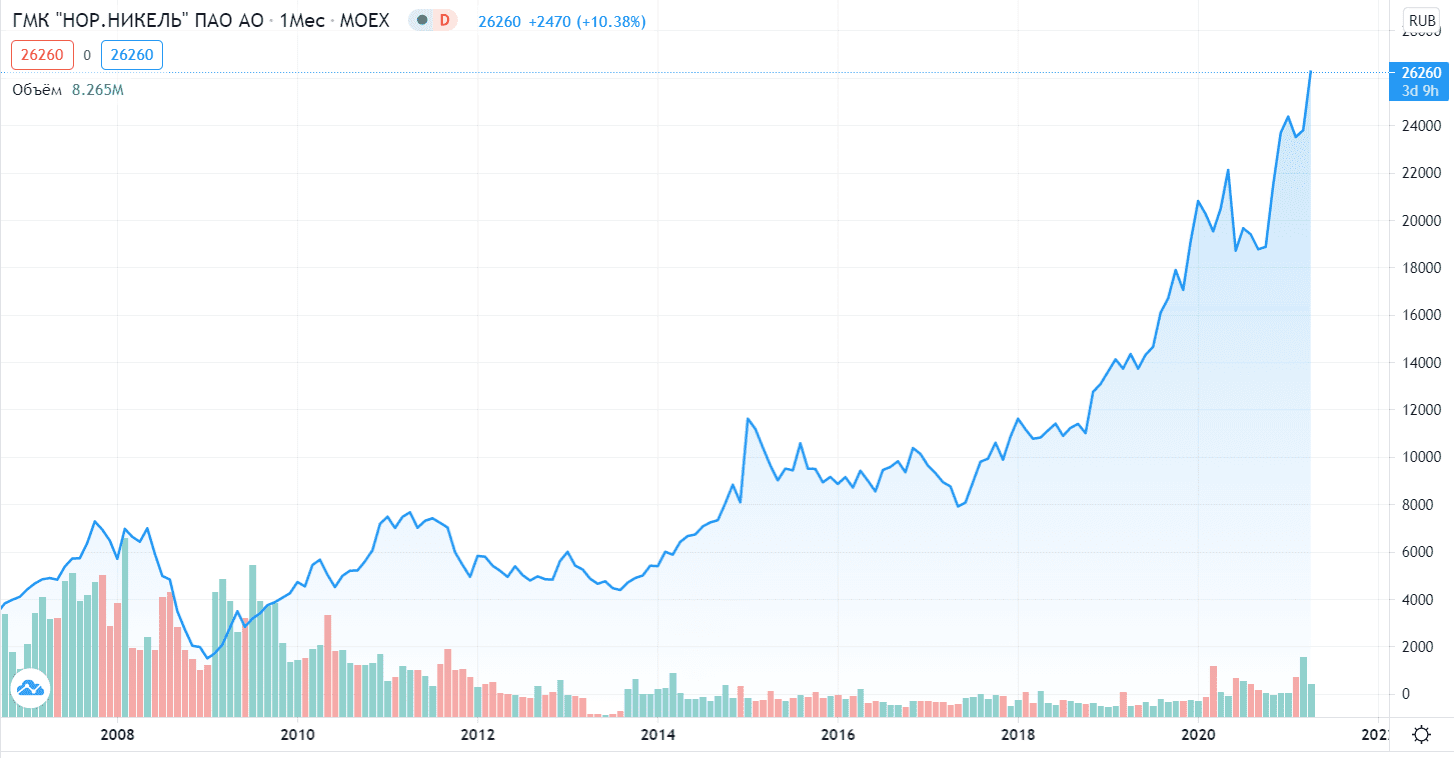

Норильский Никель (GMKN)

В 1989 году Советом Министров СССР было принято постановление о создании «Государственного концерна по производству цветных металлов «Норильский Никель».

ПАО «ГМК«Норильский никель» занимается разведкой, добычей, переработкой руды и нерудных полезных ископаемых, продажей основных и драгоценных металлов, полученных из руды.

Норильский Никель является крупнейшим в мире производителем палладия. Также предприятие производит никель, платину, медь, родий, иридий, селен и другие драгоценные и редкие редкие металлы.

С 1995 года акции Норильского Никеля торгуются на внебиржевом рынке, а с 1997 года – в фондовой секции МосБиржи. ADR (американские депозитарные расписки) Норникеля торгуются на фондовых биржах Лондона, Франкфурта и Берлина.

Цена одной акции ПАО «Норильский Никель» составляет 26 260 рублей за акцию (апрель 2021). Капитализация 4,15 трлн рублей ($55 млрд).

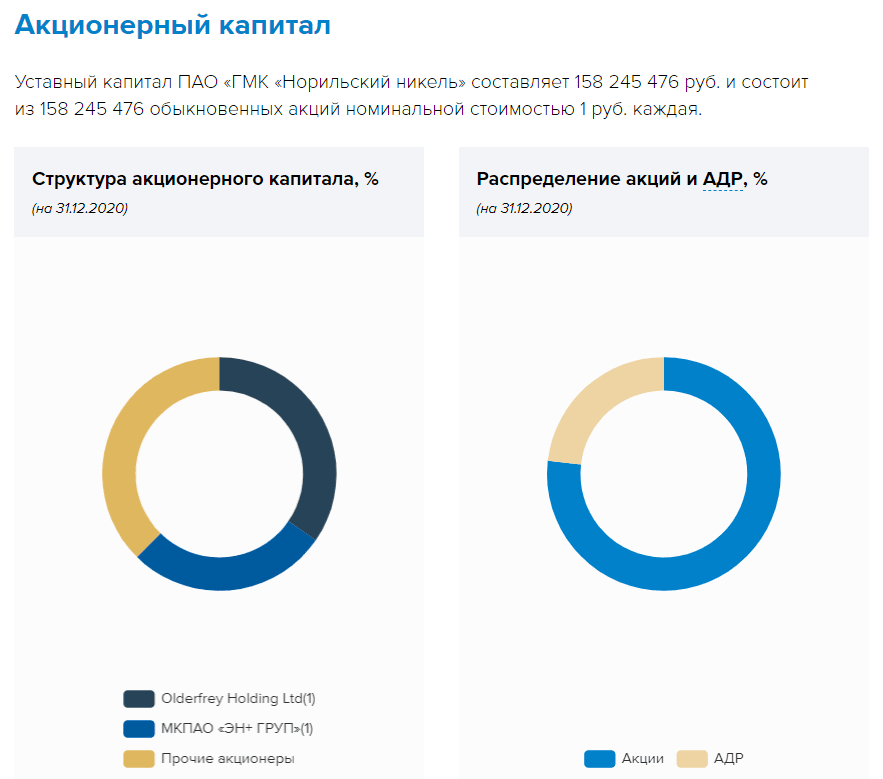

В 1994 году было проведено акционирование предприятия, а часть акций РАО «Норильский Никель» были реализованы на чековом аукционе. Позднее, в 1997 году на залоговом аукционе контрольные пакет Норильского Никеля приобрел ОНЭКСИМ Банк, подконтрольный Михаилу Прохорову и Владимиру Потанину. В настоящее время компанию контролируют Olderfrey Holding LTD (Владимир Потанин) и МКПАО «ЭН+ Груп» (Олег Дерипаска).

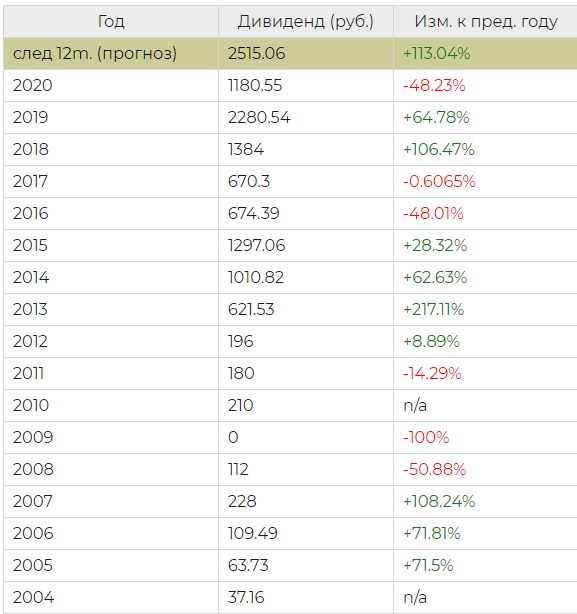

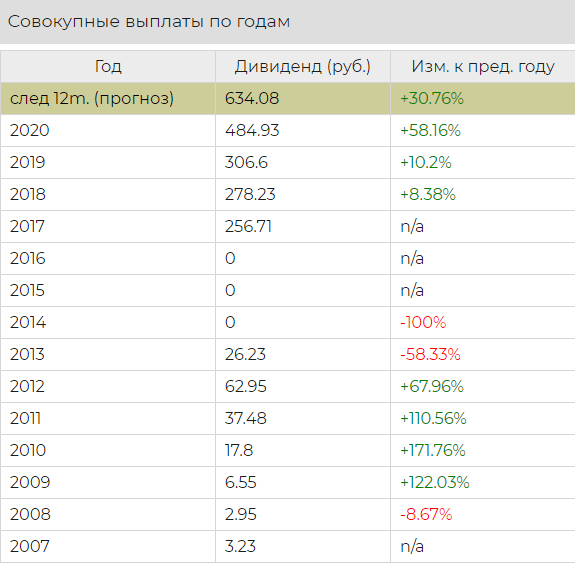

Норникель регулярно выплачивает дивиденды своим акционерам:

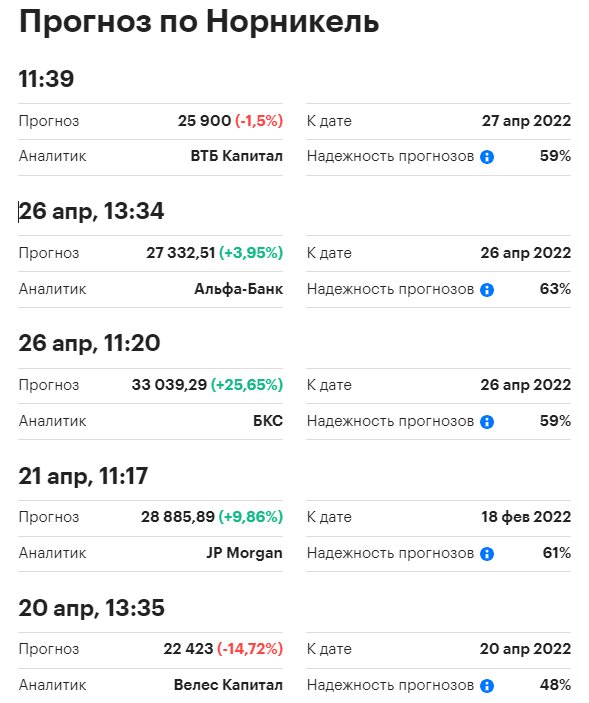

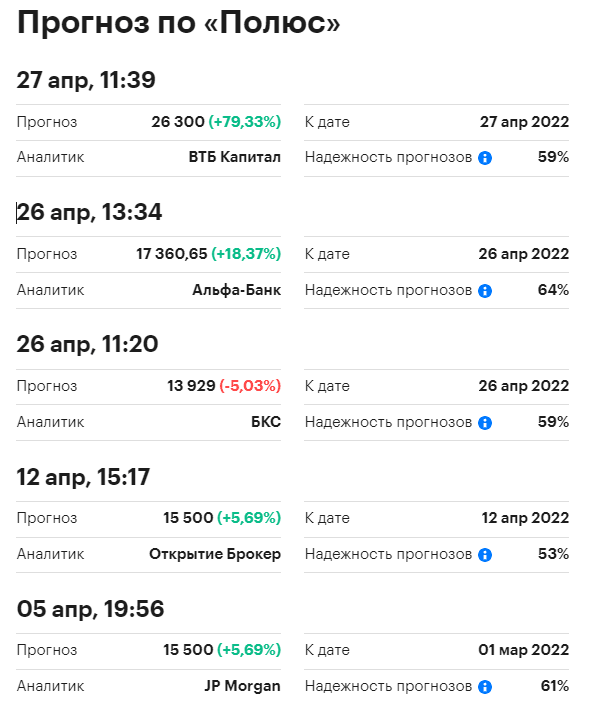

Прогнозы аналитиков по акциям Норникеля расходятся: с одной стороны, компания выплатила крупный штраф в размере 146 млрд руб за экологическую катастрофу в Арктике в прошлом году. С другой стороны, продукция предприятия сейчас очень востребована во всем мире.

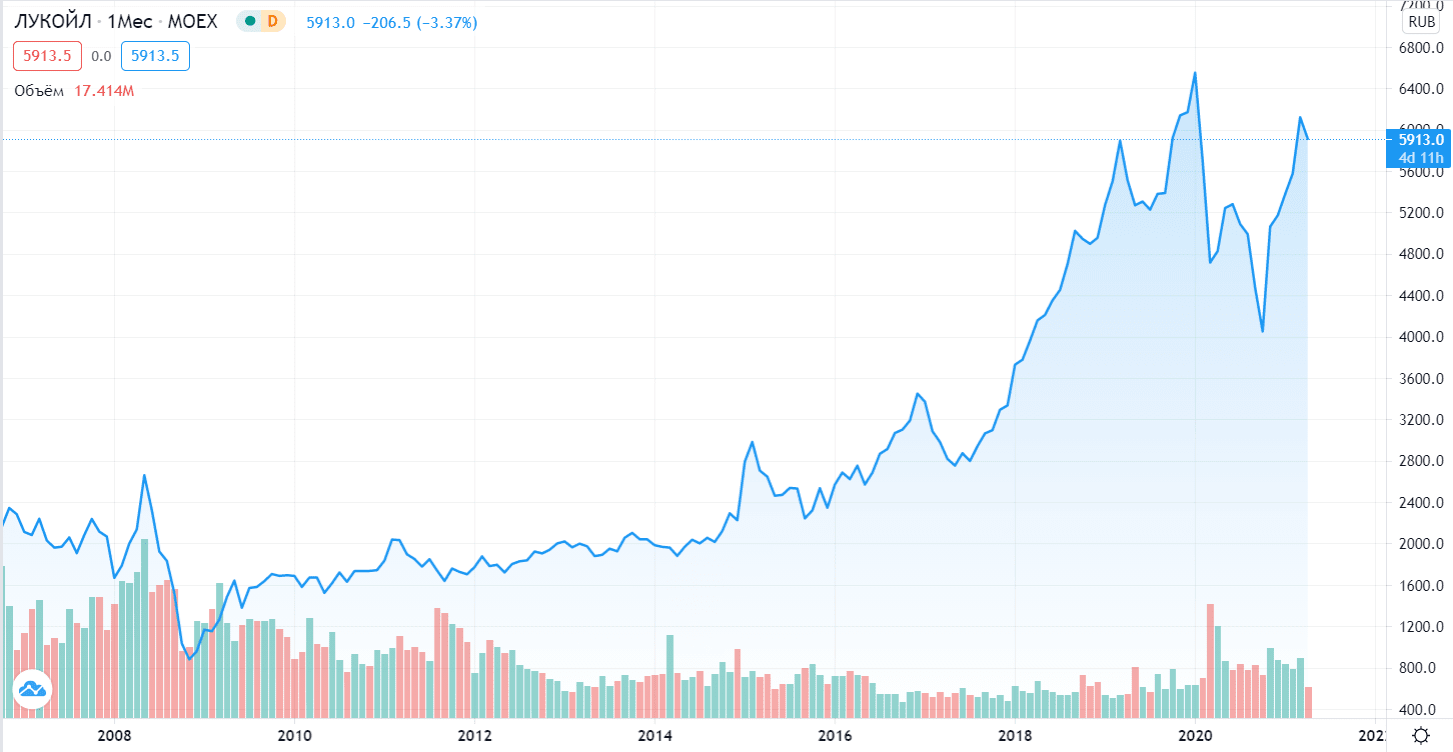

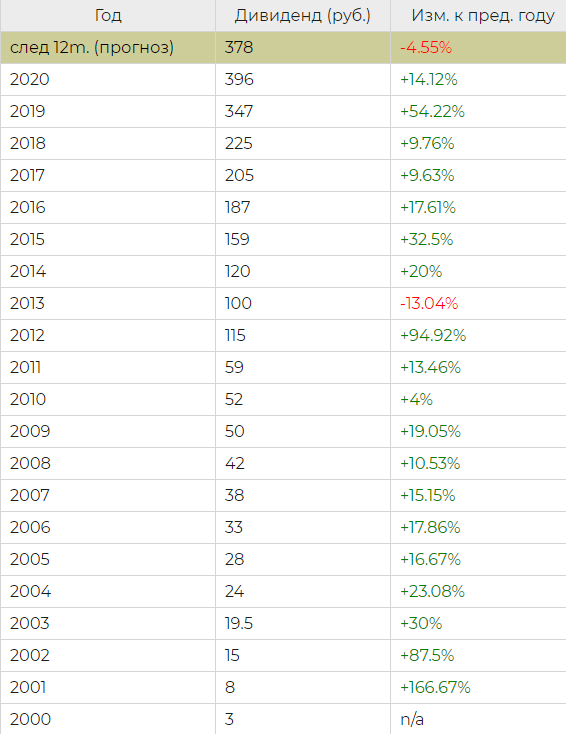

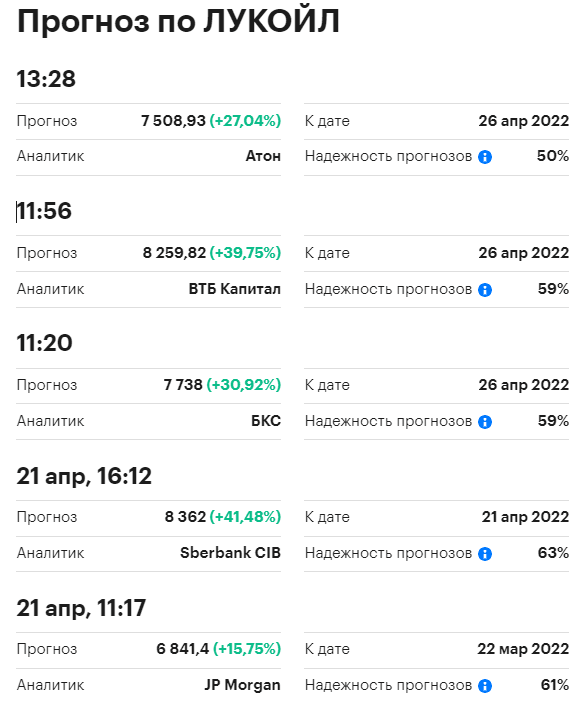

ЛУКойл (LKOH)

В 1994 году состоялась приватизация компании. Акциями АО ЛУКойл начали торговаться на вторичном рынке. С 1993 года компанией руководит Вагит Алекперов (Президент ПАО Лукойл, основной акционер). С 1994 года вице-президентом компании и одним из ее ключевых акционеров является Леонид Федун.

Акции ЛУКойла торгуются на Московской Бирже, депозитарные расписки – на Лондонской и Франкфуртской фондовых биржах.

Капитализация компании составляет 3,85 трлн руб ($51,3 млрд).

ЛУКойл регулярно выплачивает акционерам высокие дивиденды. В 2019 году компания приняла новые принципы дивидендной политики: выплаты будут производиться дважды в год, на дивиденды будут направлять не менее 100% свободного денежного потока, скорректированного на уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций. Сумма промежуточных дивидендов будет рассчитываться на основании отчетности за 6 месяцев.

Аналитики положительно оценивают потенциал роста акций ЛУКойла:

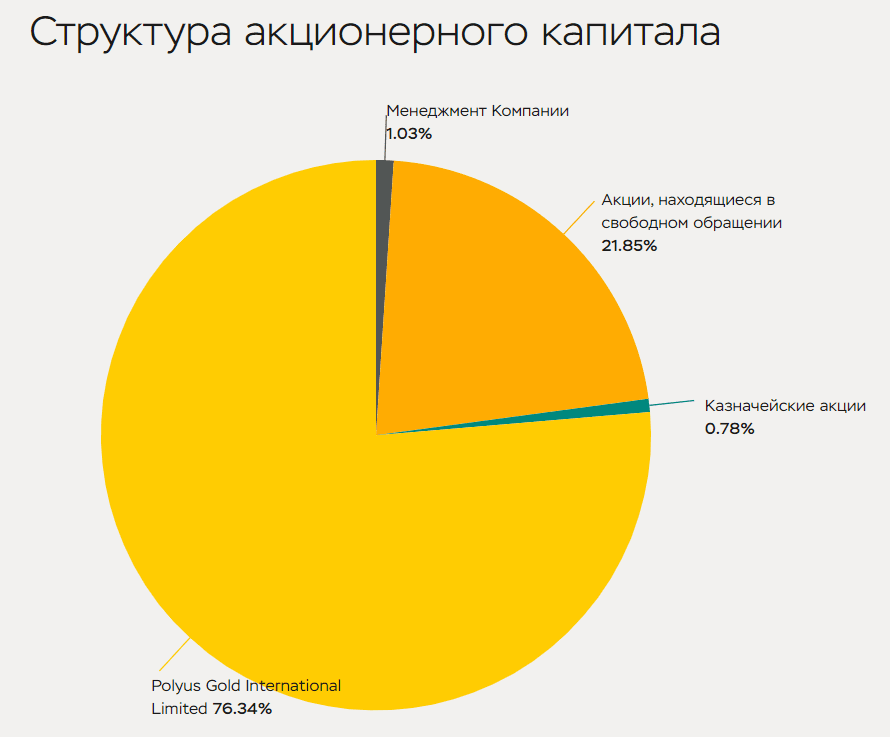

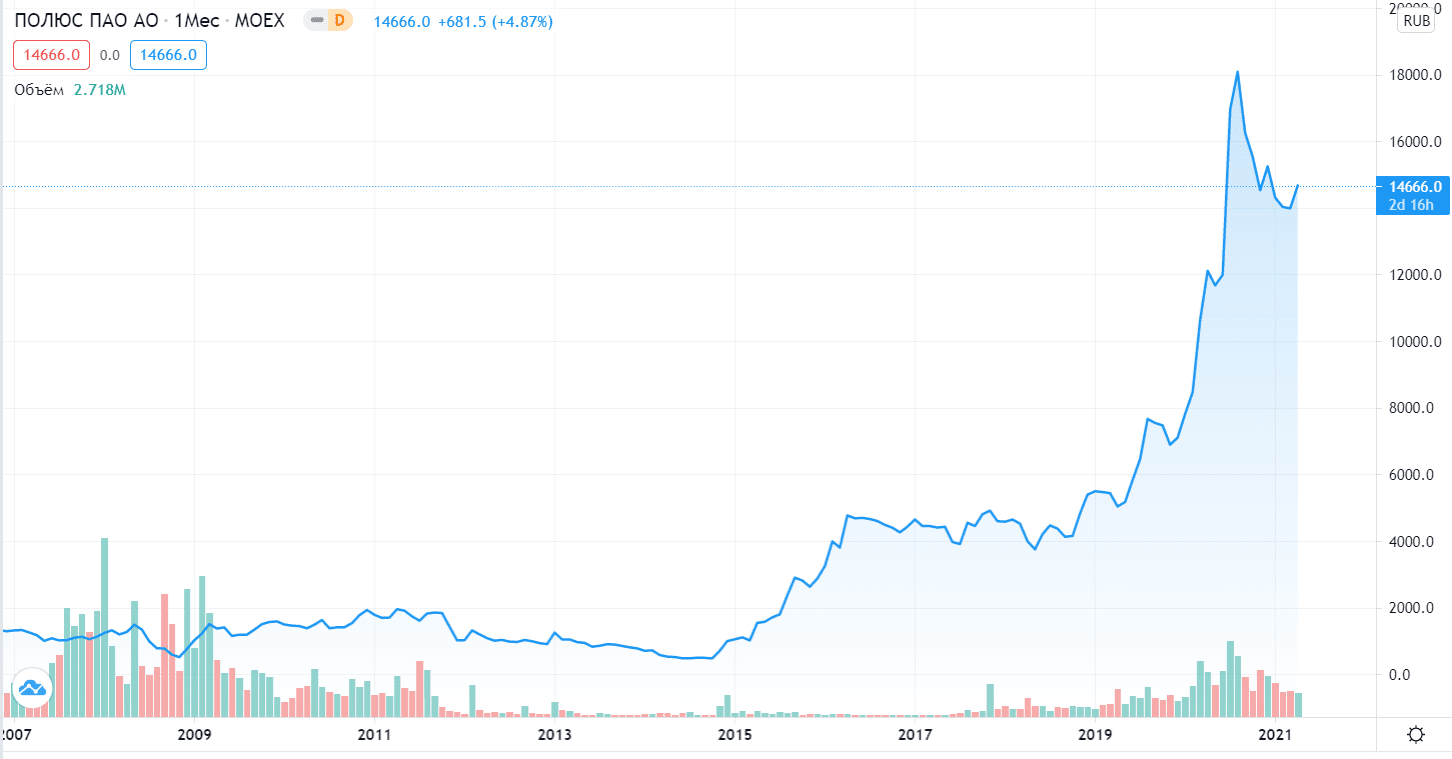

Полюс (PLZL)

ПАО «Полюс» (ранее «Полюс-Золото») – российская золотодобывающая компания. Крупнейшая в России и одна из крупнейших в мире по объему добычи золота. Основные предприятия компании расположены в Красноярском крае, Иркутской и Магаданской областях, а также в Республике Саха (Якутия) и включают 5 действующих рудников, золотоносные россыпи и ряд проектов в стадии строительства.

Основана в 2006 году в результате выделения из ГМК «Норильский Никель» золотодобывающих активов.

Компания контролируется структурами Саида Керимова (сын Сулеймана Керимова). 22% акций находится в свободном обращении. Акции Полюса торгуются на Московской бирже и на Лондонской фондовой бирже.

Совет Директоров Полюса принимает решение о выплате дивидендов, исходя из наличия у компании чистой прибыли за отчетный период с учетом уровня необходимых инвестиций и долговой нагрузки.

Цена акций Полюса зависит от текущих цен на золото. А золото сейчас стоит очень недешево. Поэтому большинство аналитиков рекомендуют покупать акции Полюса.

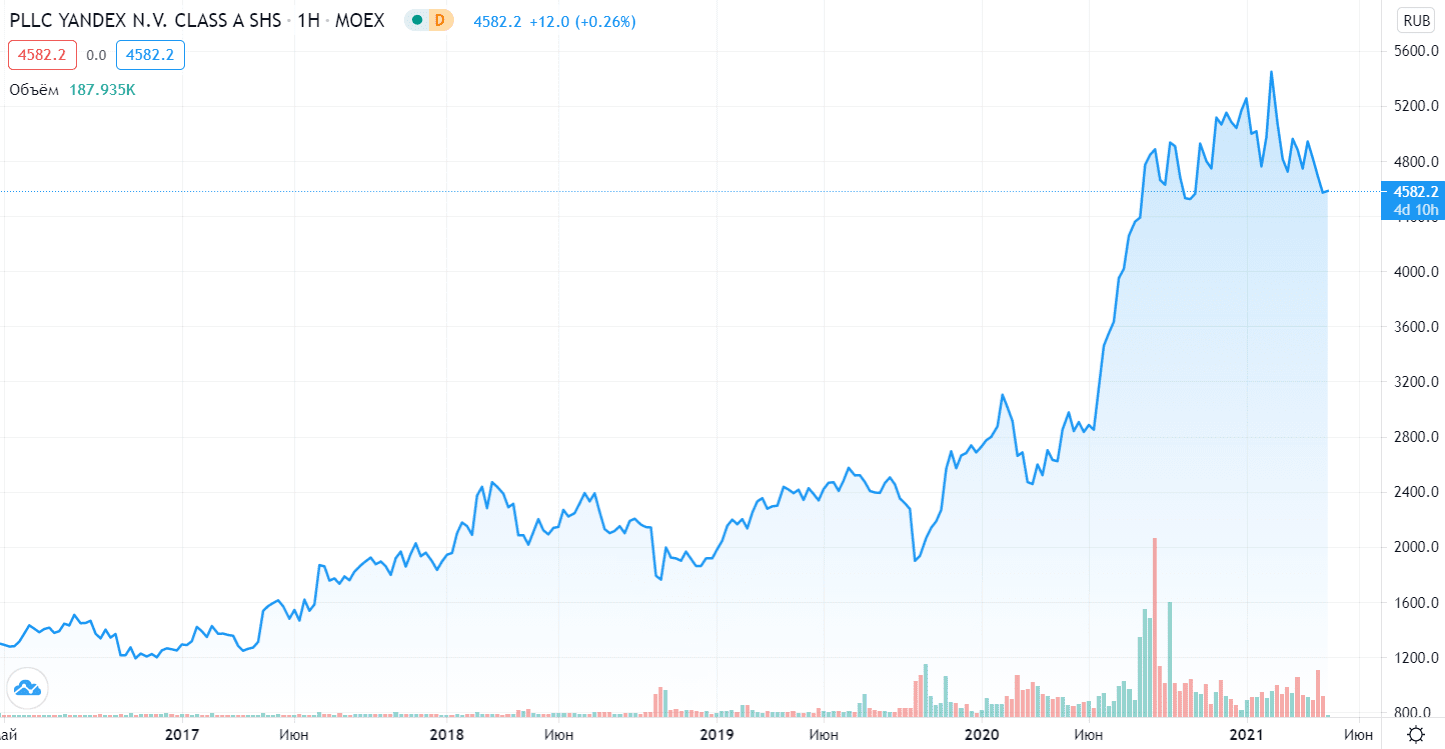

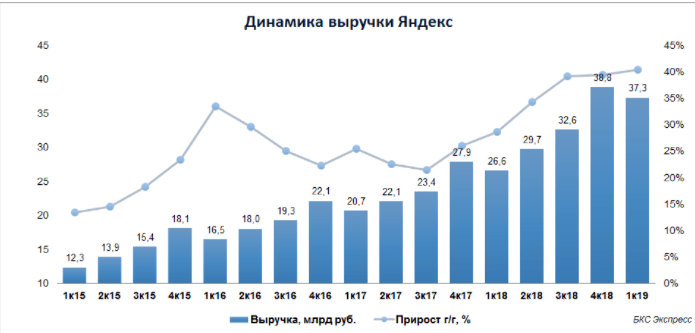

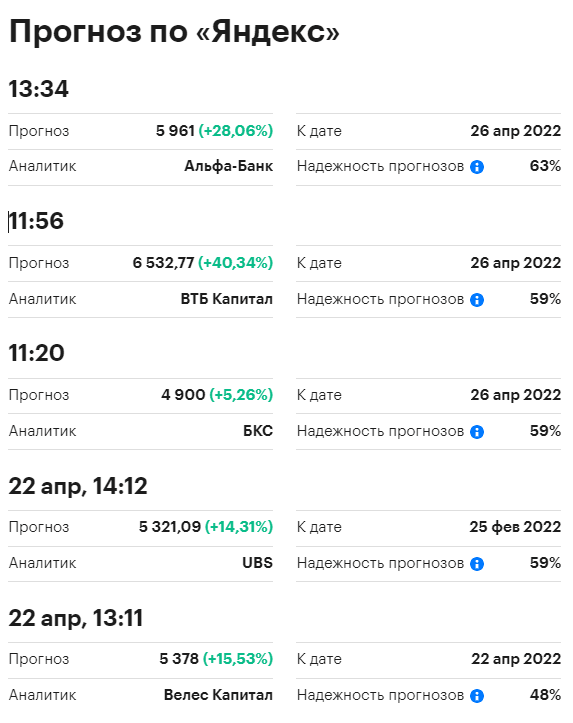

Яндекс (YNDX)

На бирже торгуются ценные бумаги акционерного общества Yandex N.V., зарегистрированного в Нидерландах. Yandex N. V. является владельцем 100% уставного капитала ООО «Яндекс», зарегистрированного в России.

Капитализация компании составляет 1,62 трлн руб ($21,6 млрд).

Некоторые аналитики считают, что рынок оценивает акции Яндекса уже достаточно высоко по фундаментальным показателям. Однако, компания активно развивается, рынок акций компаний сектора высоких технологий сейчас переживает очередной взлет. Поэтому мнения расходятся.

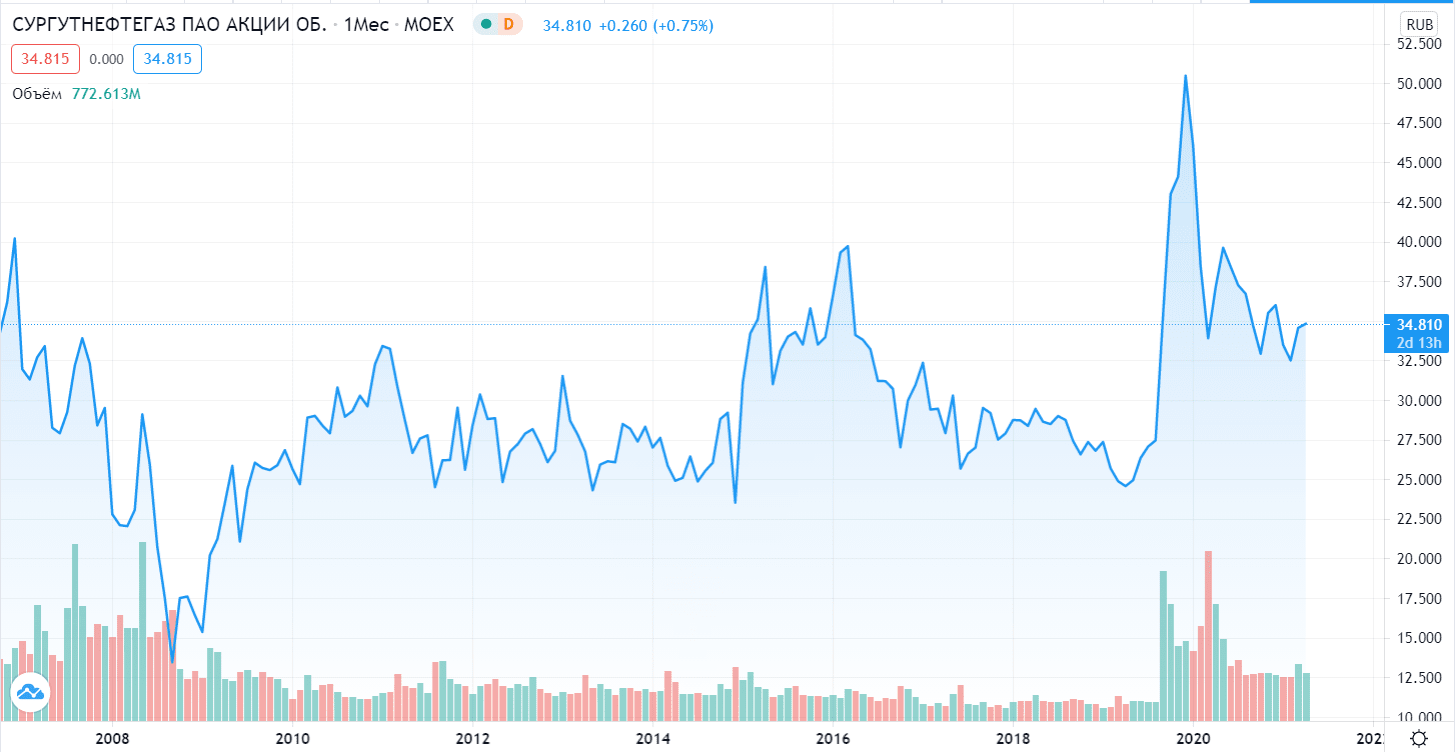

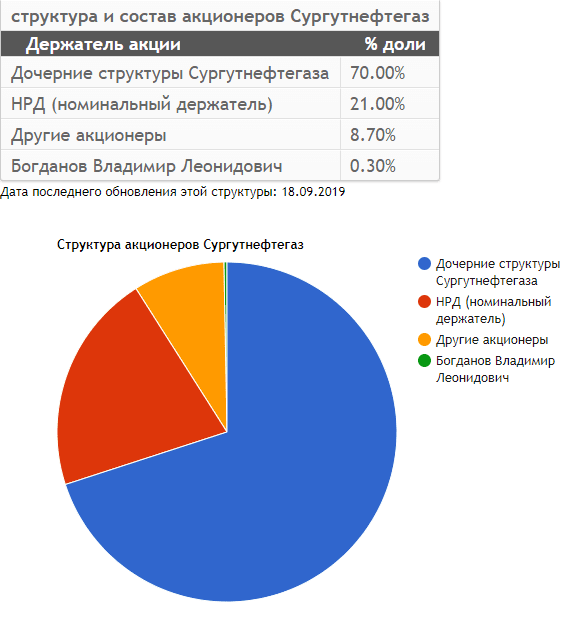

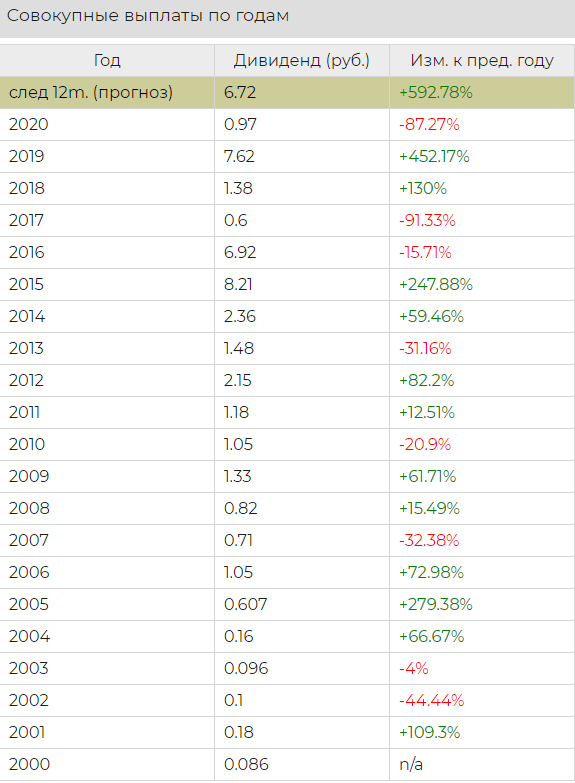

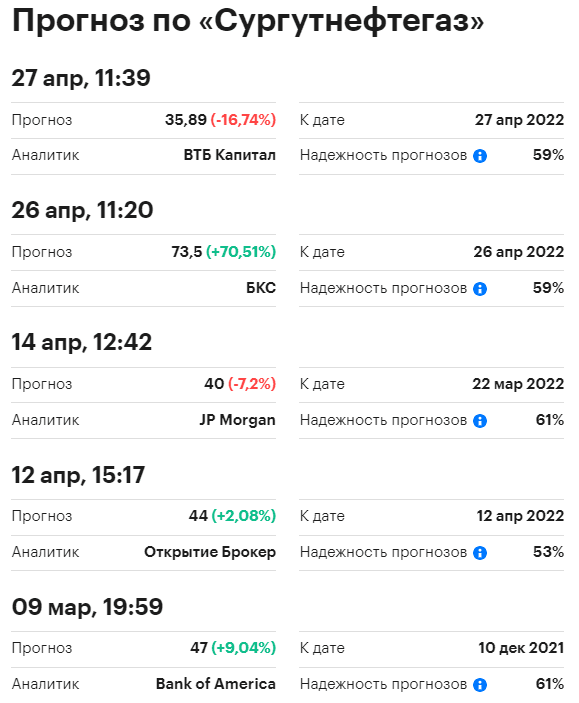

Сургутнефтегаз (SNGS, SNGSP)

Акции компании торгуются на Московской бирже, депозитарные расписки – на Лондонской фондовой бирже. На конец апреля 2021 цена обыкновенной акции Сургутнефтегаз составляет 34,65 руб за акцию, привилегированной – 43,14 руб.

70% акций компании владеют дочерние структуры Сургутнефтегаз. Причем, компания не раскрывает что это за структуры. В свободном обращении находится 21% акций компании.

Сургутнефтегаз обязуется выплачивать дивиденды по привилегированным акциям в размере не менее 10% чистой прибыли.

У Сургутнефтегаза очень непрозрачная структура собственников. Это останавливает многих инвесторов от покупки акций компании. Учитывая, что на счетах компании накоплена огромная «валютная подушка», акции могли бы стоить значительно дороже.

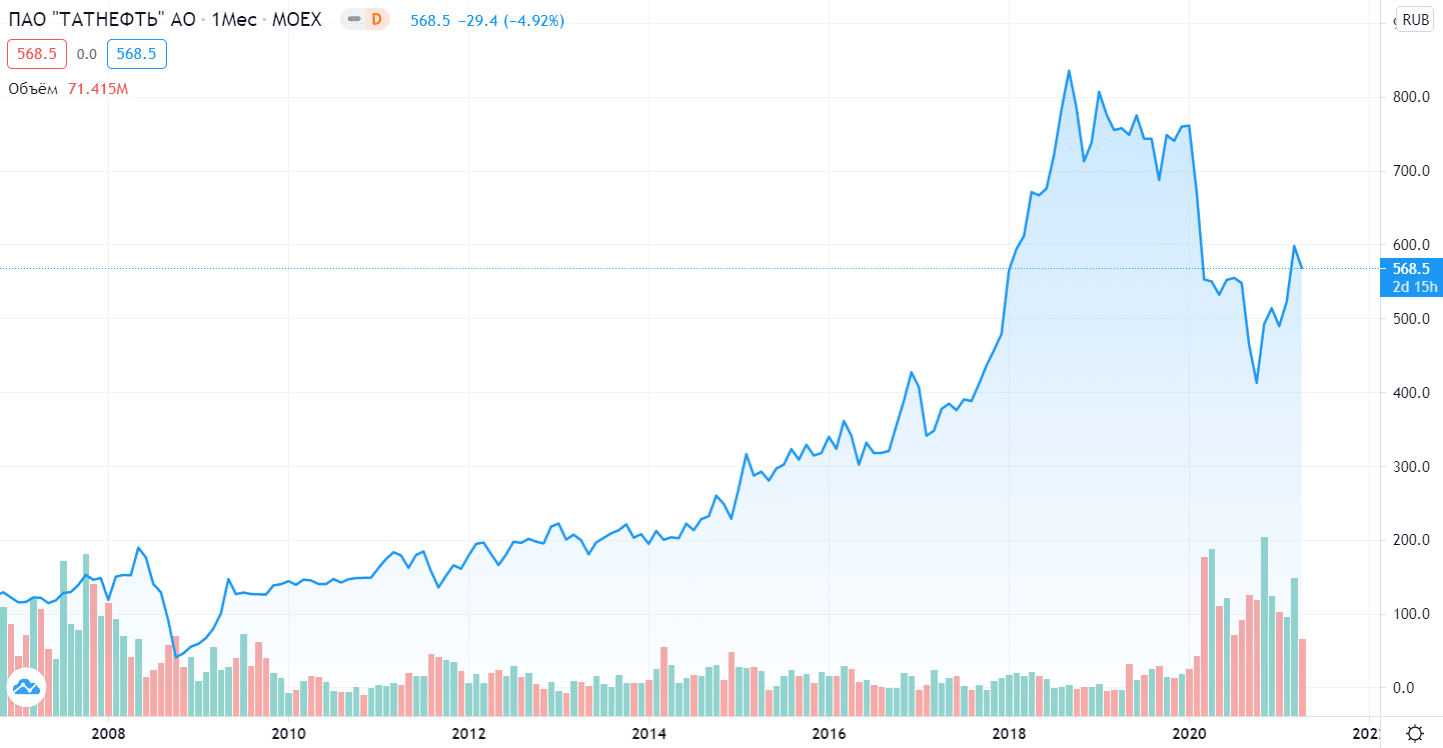

Татнефть (TATN, TATNP)

Производственное объединение «Татнефть» было создано в 1950 году. В 1994 году компания была акционирована.

Обыкновенные и привилегированные акции Татнефти торгуются на Московской бирже, депозитарные расписки – на Лондонской фондовой бирже. На конец апреля 2021 цена обыкновенных акций составляет сейчас 567 руб, а привилегированных – 527 руб.

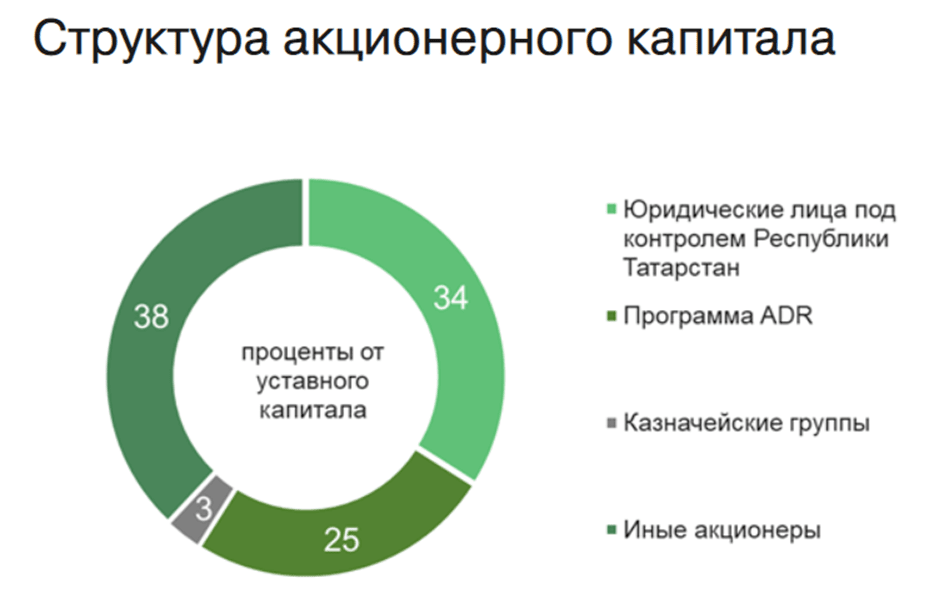

Ключевые акционеры Татнефти – юридические лица, подконтрольные Правительству Республики Татарстан. 24,53% акций конвертировано в американские депозитарные расписки.

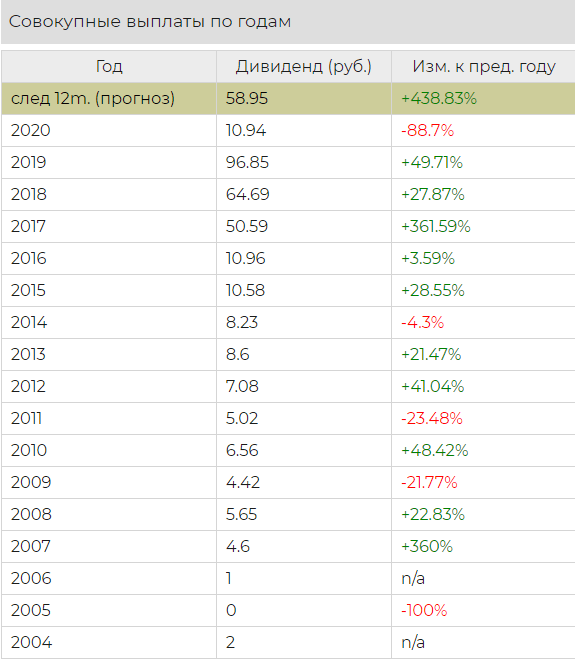

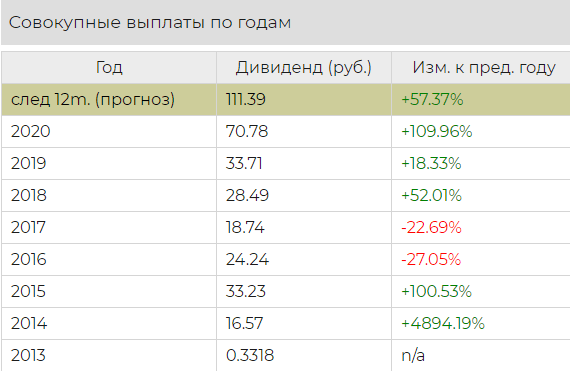

Татнефть выплачивает не менее 50% прибыли в качестве дивидендов. По обыкновенным акциям и префам платят равный дивиденд. Выплаты осуществляют 3 раза в год (за полугодие, 3 и 4 кварталы).

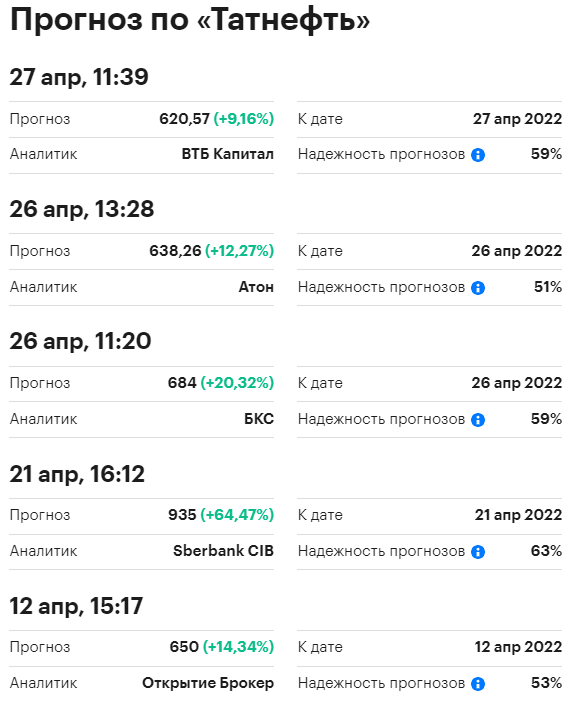

Татнефть добывает тяжелую нефть (с высоким содержанием примесей) на старых месторождениях – этот фактор следует учитывать в своих торговых решениях. Но аналитики пока положительно оценивают перспективы Татнефти.

Полиметалл (POLY)

На апрель 2021 года котировки акций Полиметалл находятся на уровне 1605 руб. за акцию. Капитализация составляет 757 млрд руб ($10 млрд).

Компания регулярно выплачивает достаточно высокие дивиденды.

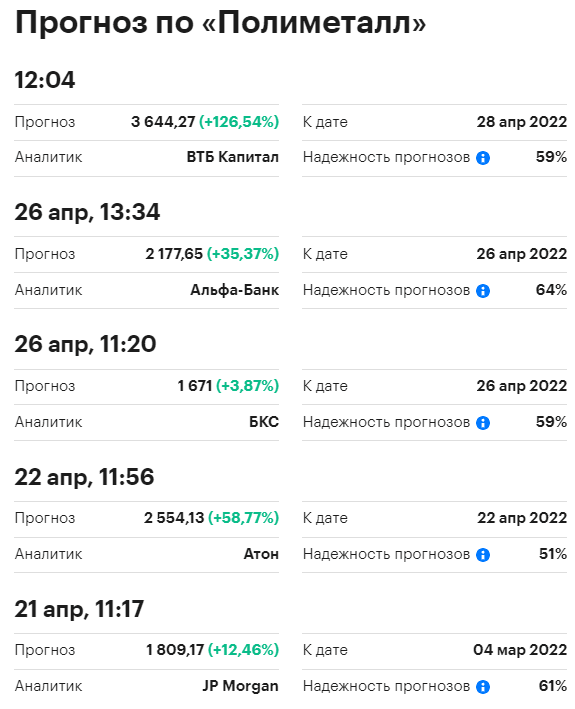

Аналитики положительно оценивают перспективы компании:

X5 Retail Group (FIVE)

X5 Retail Group – один из крупнейших российских ритейлеров, управляющий продуктовыми торговыми сетями «Пятерочка», «Перекресток», «Карусель» и «Чижик».

Основана компания в 2006 году при слиянии торговых сетей «Пятерочка» и «Перекресток».

Глобальные депозитарные расписки компании торгуются на Лондонской фондовой и Московской биржах. Одна GDR (глобальная депозитарная расписка) X5 на Московской бирже на конец апреля 2021 стоит 2360 рублей.

Капитализация компании 675 млрд руб ($9 млрд).

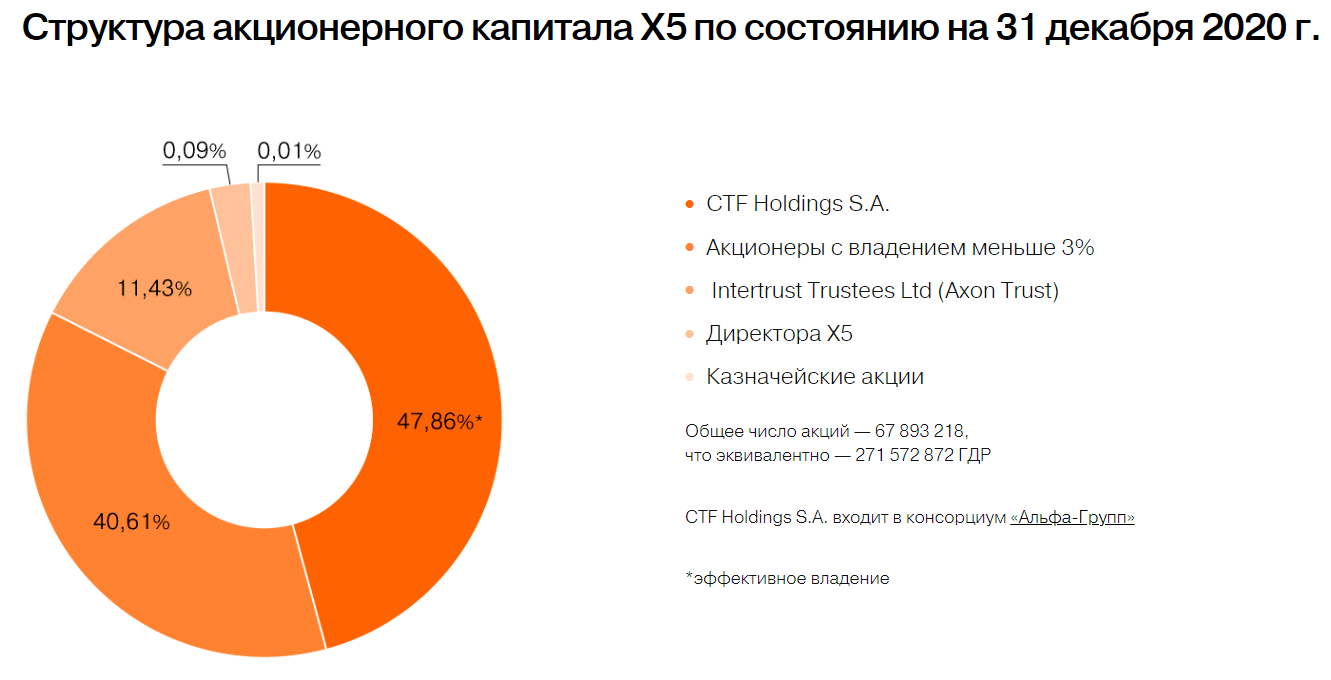

Контролирует X5 Retail Group CTF Holdings S.A., принадлежащий Альфа-Групп. 40,61% акций находится в свободном обращении.

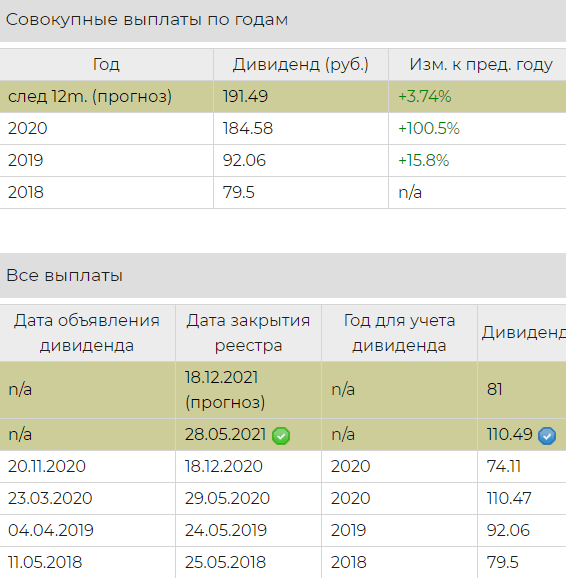

Начиная с 2020 года, Х5 обязуется выплачивать дивиденды каждые полгода. Промежуточные дивиденды будут объявляться после публикации результатов третьего квартала.

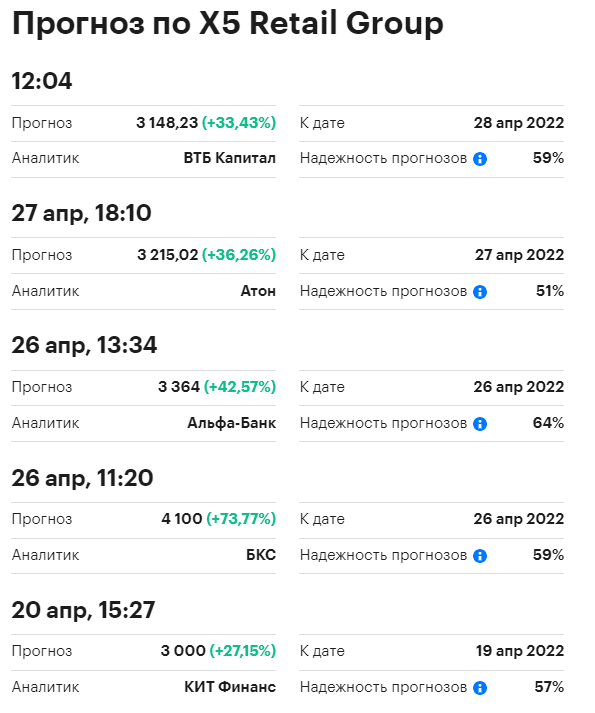

Прогнозы по акциям ритейлера X5 вполне благоприятные.

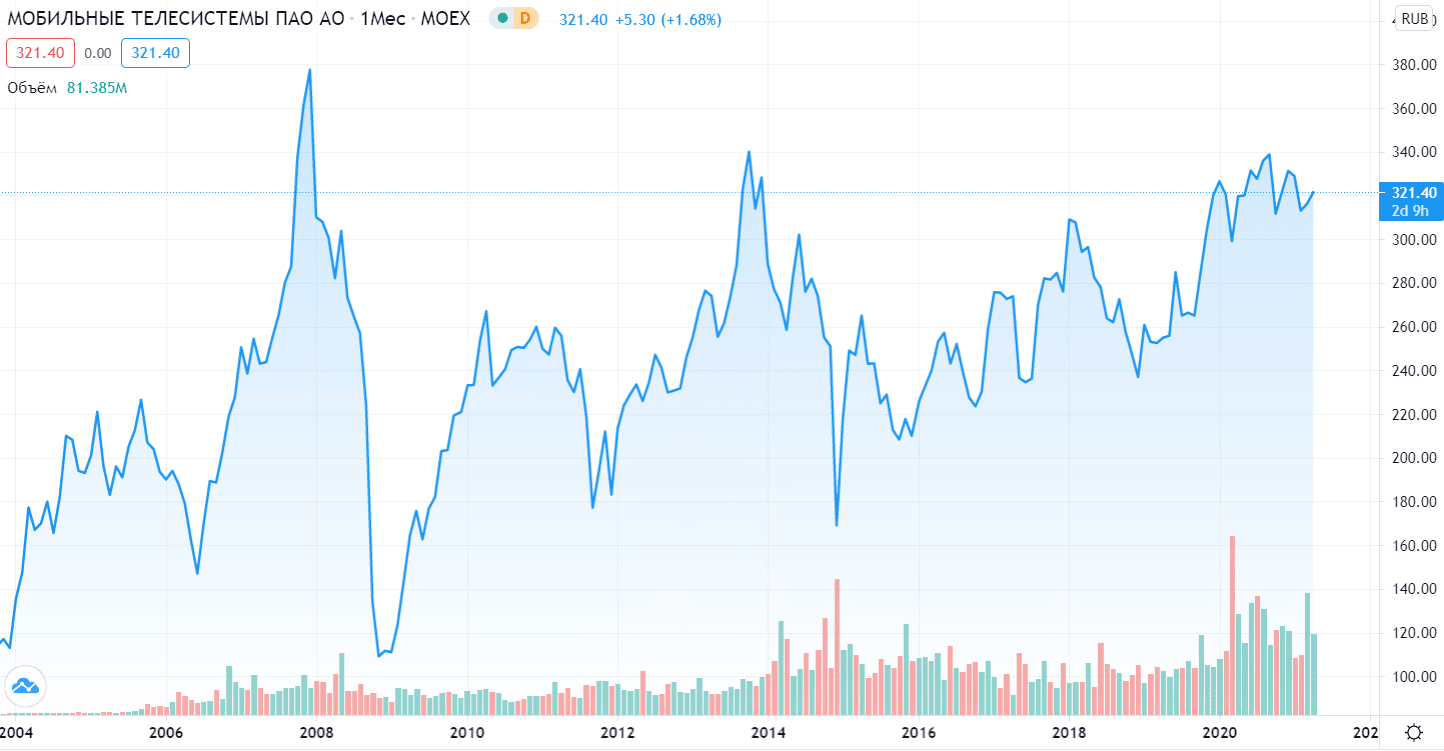

МТС (MTSS)

ПАО «МТС» («Мобильные ТелеСистемы») – одна из крупнейших российских телекоммуникационных компаний. Основана в 1993 году. Оказывает услуги сотовой связи, проводной телефонной связи, мобильного и широкополосного интернета, мобильного, кабельного и спутникового телевидения, финансовые услуги.

Акции компании торгуются на Московской бирже, американские депозитарные расписки – на Нью-Йоркской фондовой бирже (NYSE).

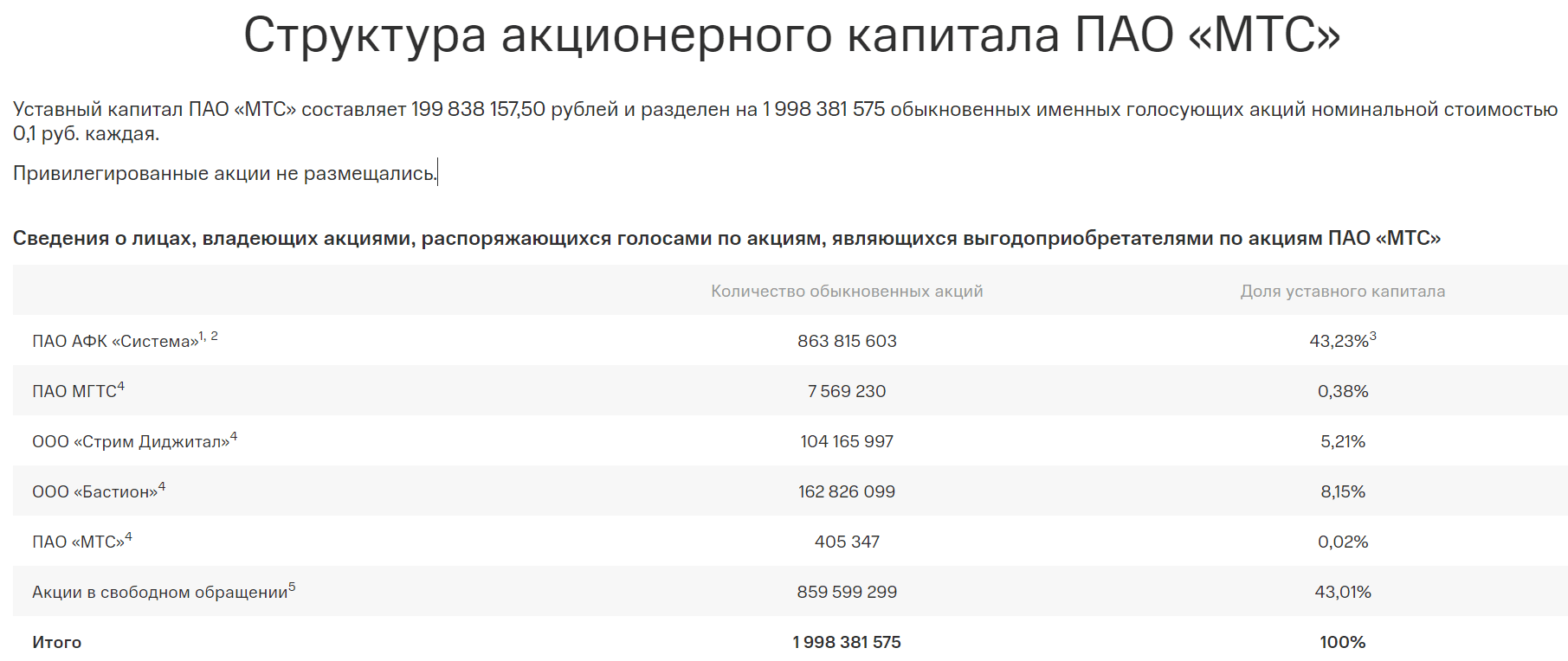

Владельцем 43,23% акций МТС является ПАО АФК «Система», 43% акций находятся в свободном обращении.

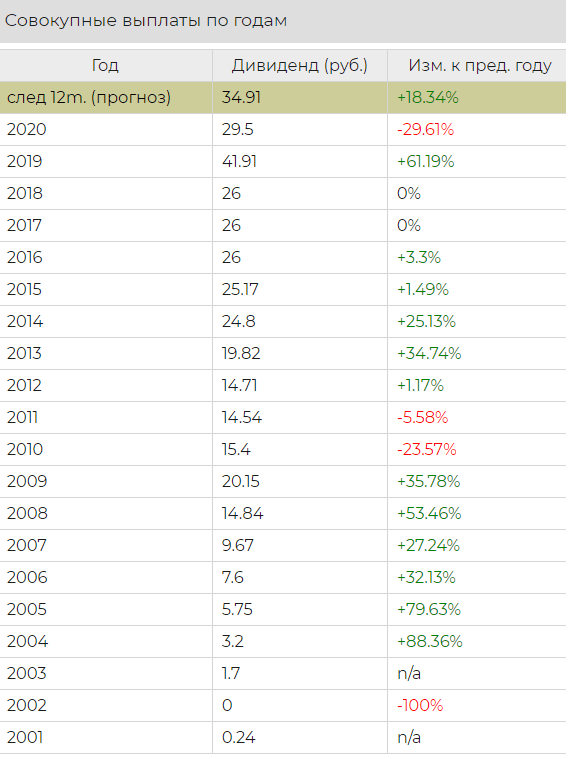

МТС регулярно выплачивает дивиденды. Как правило, выплаты осуществляются два раза в год. В марте 2019 года приняли новую дивидендную политику, которая предполагает выплаты в размере 28 руб на акцию по итогам 2019-2022 гг.

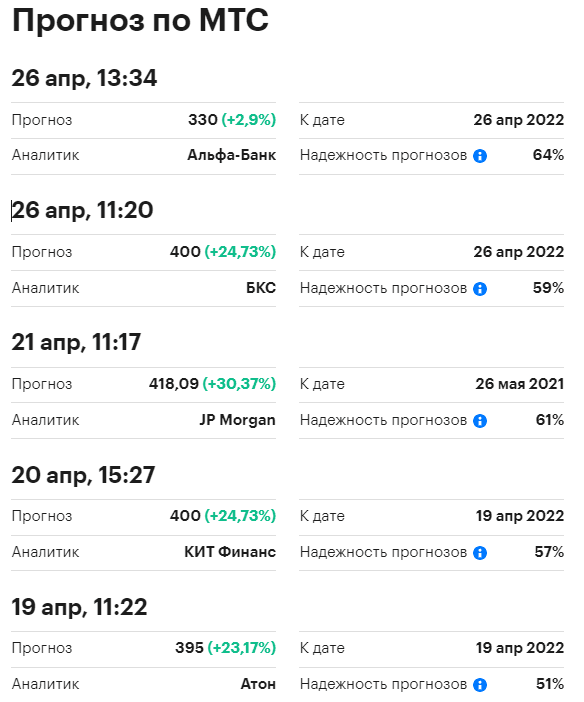

Компания МТС активно развивается, предлагая своим клиентам не только телекоммуникационные услуги, но и финансовые, делает венчурные инвестиции. Аналитики позитивно оценивают перспективы акций МТС.

Магнит (MGNT)

Компания была основана в Краснодаре в 1995 году Сергеем Галицким. С 2018 года основным акционером Магнита стала банковская группа ВТБ.

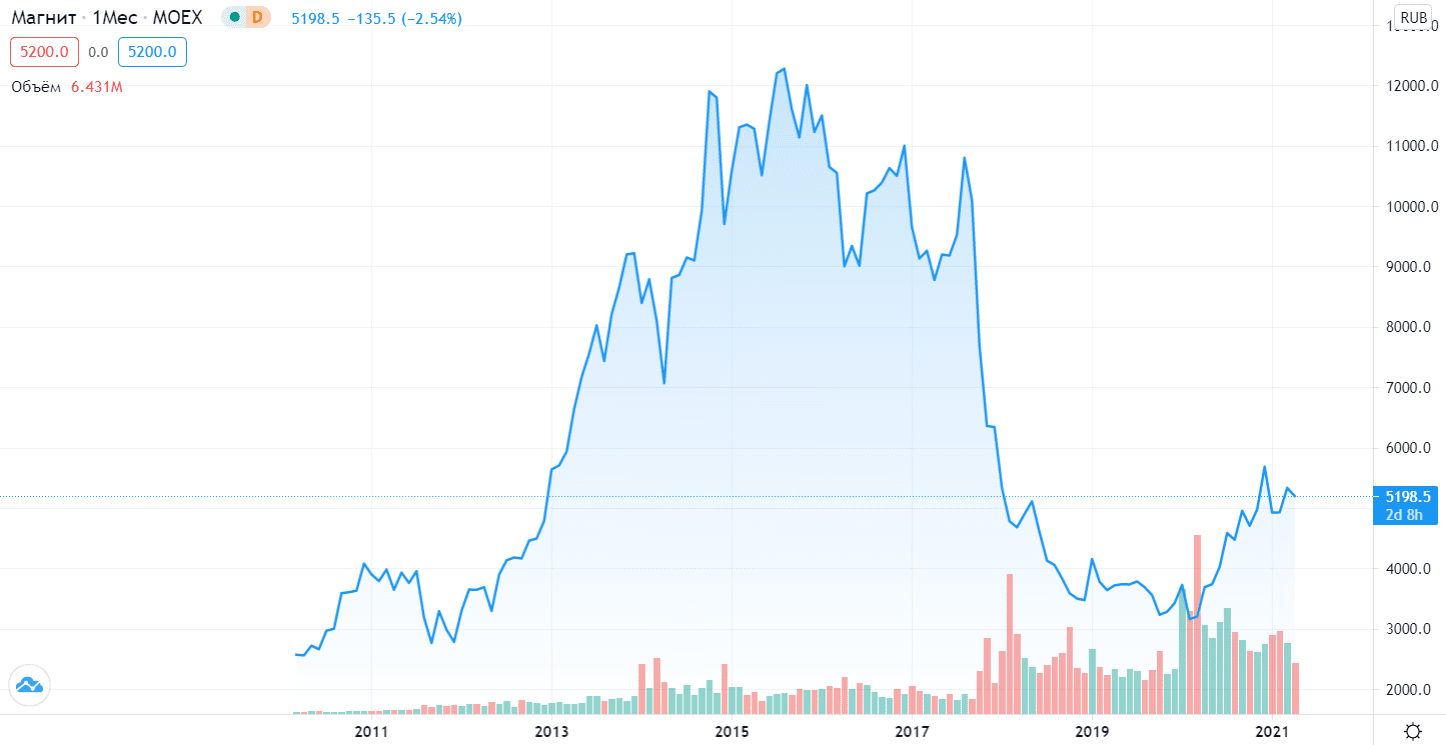

В 2006 году ОАО «Магнит» провел IPO на Мосбирже и РТС. На конец апреля 2021 акции Магнита котируются на Московской бирже по цене 5200 руб за акцию.

Капитализация ритейлера 507 млрд руб ($6,76 млрд).

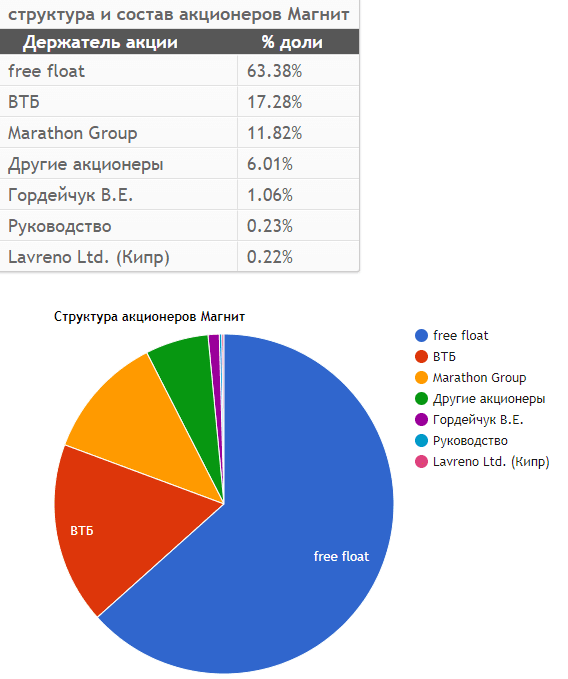

В настоящее время ВТБ владеет 17,28% акций Магнита, 11,82% принадлежит Marathon Group. В свободном обращении более 63% акций.

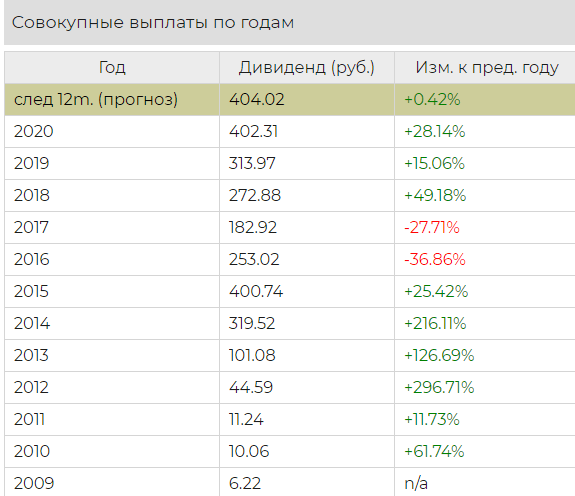

Дивидендная политика Магнита не содержит конкретных указаний на порядок определения дивидендов. Как правило, компания выплачивает дивиденды два раза в год.

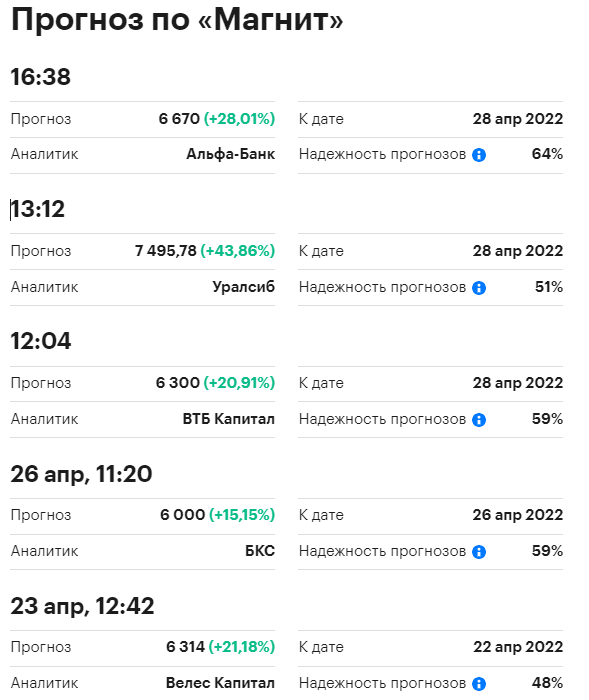

Магнит активно развивается, открывает новые магазины. Но ограниченный потребительский спрос сдерживает рост прибыли ритейлера. Тем не менее, прогнозы аналитиков по акциям позитивные.

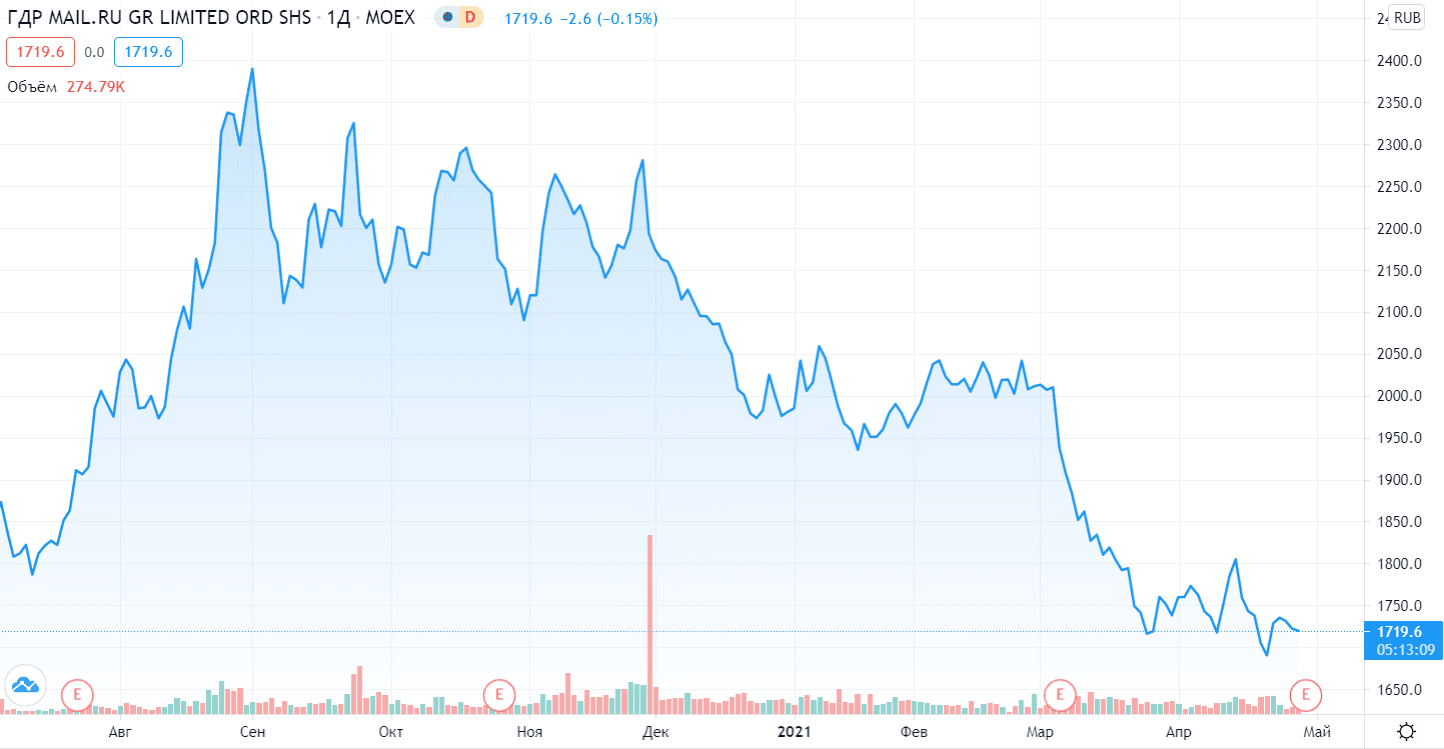

Mail.ru (MAIL)

Mail.ru Group – одна из ведущих российских технологических компаний. Среди ее активов почта и портал «Mail.ru», социальные сети VK.com, «Одноклассники», «Мой мир», мессенджер ICQ, сервис объявлений «Юла», такси «Ситимобиль», платформа для доставки еды Delivery Club.

Компания основана в 1997 году. В 2010 году состоялось размещение глобальных депозитарных расписок Mail.ru Group на Лондонской фондовой бирже.

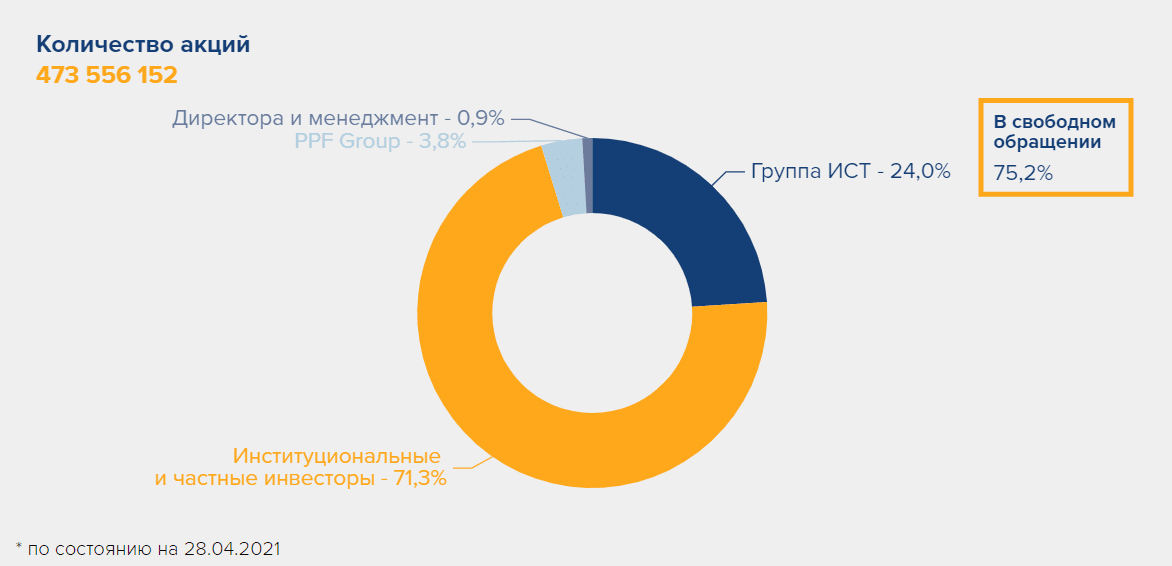

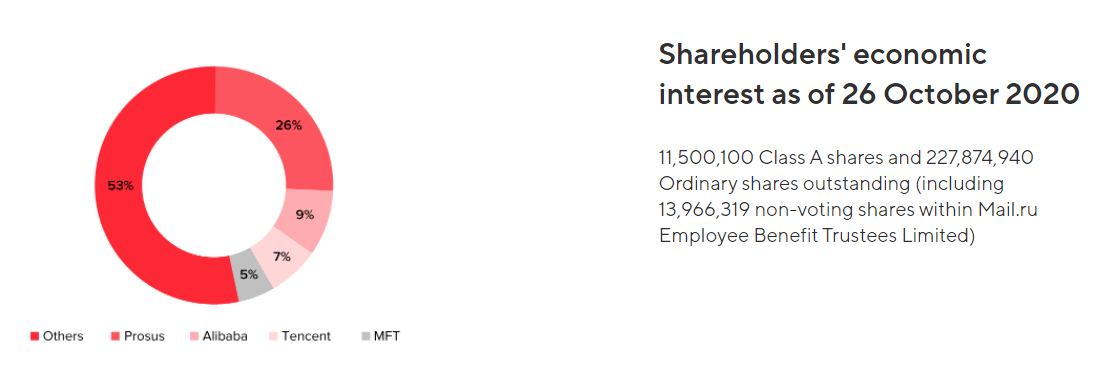

Структура акционерного капитала:

Компания не выплачивала дивиденды. Выручка компании идет на расширение бизнеса.

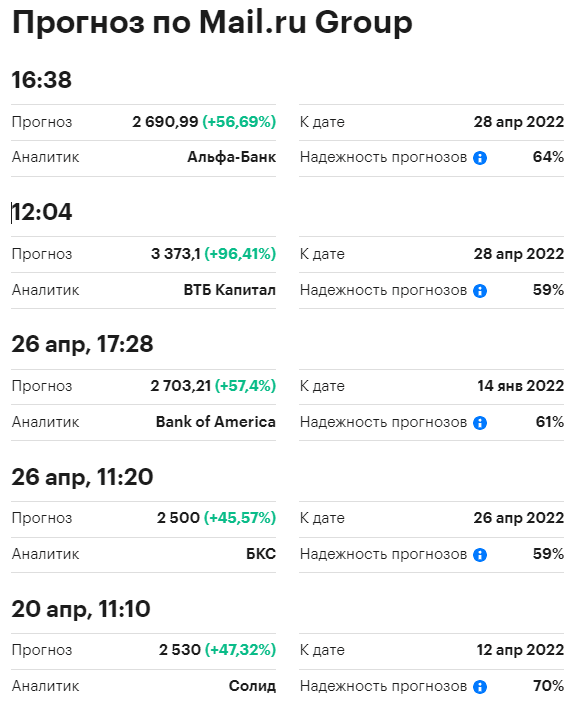

Основной источник дохода компании – интернет-реклама. Аналитики считают, что акции Mail.ru имеют потенциал роста.

Итоги

15 «голубых фишек» российского фондового рынка – это флагманы российской экономики, представители различных отраслей. Большинство из них – компании нефтегазового сектора, но есть также банк, горнорудные и технологические компании, ритейлеры.